Закрытие ИП — процедура относительно простая, однако имеет некоторые нюансы, знание которых может повлиять и на срок рассмотрения документов, и на результат. Из нашей статьи вы узнаете о том, какие понадобятся документы для закрытия, какими способами и куда их можно подать, сколько времени займут все действия и какова стоимость проведения процедуры.

Что нужно, чтобы закрыть ИП, какие для этого потребуются документы

Базовой юридической нормой, которая служит основанием для проведения процедуры ликвидации бизнеса, является статья 22.3 ФЗ «О государственной…» от 08.08.2001 № 129. Пункт 1 данной статьи определяет перечень необходимых документов, которые потребует при этом налоговая инспекция от предпринимателя.

К ним относятся:

- заявление, оформленное на бланке формы Р26001 (приложение № 15 к приказу ФНС РФ «Об утверждении…» от 25.01.2012 № ММВ-7-6/25@);

- квитанция (платежное поручение с печатью банка) об уплате госпошлины.

Помимо этого от предпринимателя потребуется подтверждение факта передачи в ПФР реестра работников и данных об их трудовой деятельности за последний год. Правда, актуален данный вопрос только для тех ИП, которые являются работодателями, на ИП без работников данное требование не распространяется.

Важно также помнить, что ИП-работодатель имеет право представить справку из ПФР о предоставлении сведений о своих работниках, однако может этого и не делать. Если такой документ представлен не будет, налоговая инспекция может проверить данный факт по каналам межведомственного взаимодействия с Пенсионным фондом.

Для справки: согласно подпункту «з» пункта 1 статьи 23 ФЗ № 129, несдача в ПФР сведений о работниках является основанием для отказа налоговой инспекции в ликвидации ИП.

ИП может ликвидироваться не только добровольно, но и принудительно, однако в последнем случае его ликвидация проходит без личного участия предпринимателя. Все необходимые изменения в ЕГРИП налоговая инспекция вносит на основании соответствующего судебного решения (о банкротстве либо запрете конкретному гражданину осуществлять предпринимательскую деятельность).

Заполняем форму Р26001

Заполнить заявление на закрытие ИП можно двумя способами: на компьютере, при помощи редактора PDF или Excel, и вручную.

Заполняя поля формы (все они разделены на квадраты), нужно помнить несколько простых правил:

- Написание букв и других символов должно быть максимально близким к типографскому шрифту для удобства прочтения и считывания информации при помощи компьютерной техники. При этом за ориентир берутся заглавные, а не строчные буквы.

- В каждом квадрате ставится только один символ, в пустых не ставится ничего. Заполнение строки всегда начинается с левой стороны, то есть первая цифра ИНН предпринимателя должна быть прописана в крайнем левом квадрате соответствующего поля формы и т. д.

- Все обозначения указываются подряд, без пробелов.

Что необходимо указать

Сам бланк формы Р26001 занимает 1 страницу формата А4 и включает 4 раздела. В разделе № 1 необходимо указать данные об ИП: номер по реестру, инициалы и ИНН предпринимателя.

В разделе № 2 в одиночном квадрате ИП нужно проставить цифру от 1 до 3 — в зависимости от того, как он хочет получить выписку из ЕГРИП о закрытии своего дела. Способы и соответствующие им коды указаны в самом бланке.

Ниже в двух строках необходимо указать контактные данные ИП (телефон и адрес электронной почты). Под контактными данными в бланке размещена черта, где предприниматель ставит свою подпись.

Раздел № 3 заполняется сотрудниками налоговой инспекции. Что же касается раздела № 4, то при подаче заявления прямо в налоговую инспекцию либо через МФЦ его заполнять не нужно.

Он предусмотрен в форме на тот случай, если предприниматель направляет документы дистанционно, не имея возможности лично предъявить паспорт сотрудникам налоговой инспекции или МФЦ (его подпись при этом должна быть подтверждена в нотариальном порядке) и содержит 2 поля. В первом нужно поставить цифру от 1 до 3 — в зависимости от того, какое лицо исполняет функции нотариуса (это может быть сам нотариус, его помощник либо представитель местной власти, исполняющий нотариальные функции). Ниже указывается ИНН нотариуса. Все остальные данные о нем будут присутствовать на удостоверительной надписи.

Госпошлина за ликвидацию ИП

Величина пошлины за ликвидацию бизнеса считается по правилам подп. 7 пункта 1 статьи 333.33 НК РФ и составляет 20% (1/5 часть) сбора за регистрацию ИП. Поскольку за регистрацию ИП в 2019 году, согласно подп. 6 пункта 1 статьи 333.33 НК РФ, нужно заплатить 800 руб., сбор за его прекращение, соответственно, составляет 160 руб.

Пошлина вносится через банк на счет казначейства соответствующего региона РФ. Реквизиты платежа можно узнать в местной налоговой инспекции либо на сайте ФНС.

Как закрыть ИП самостоятельно, каков порядок закрытия через МФЦ, онлайн, по почте, через нотариуса

Пошаговая инструкция по закрытию ИП в 2019 году включает в себя 3 этапа:

- Подачу документов для закрытия ИП.

- Их обработку, которая производится специалистами МФЦ и налоговой инспекции.

- Получение выписки из ЕГРИП о прекращении деятельности.

Теперь разберем порядок закрытия ИП подробнее, с учетом особенностей различных способов подачи документов. Так, подача их прямо в налоговую инспекцию или через МФЦ производится лично предпринимателем при предъявлении паспорта. Получив документы, сотрудник ИФНС или МФЦ выдает соответствующую расписку с указанием даты принятия, а также инициалами и подписью принявшего.

При сдаче же документации онлайн ИП необходимо иметь электронную подпись. Для подачи таким способом можно использовать как соответствующий сервис на сайте региональной налоговой инспекции, так и личный кабинет предпринимателя. После принятия электронных образов документов налоговая инспекция в ответ высылает уведомление с подтверждением факта принятия и указанием даты поступления информации в обработку.

Можно отправить документы на закрытие ИП и через нотариуса, согласно пункту 1 статьи 9 ФЗ № 129. В этом случае нотариальный работник сам должен перевести полученные в бумажном виде заявление и квитанцию в электронную форму и отправить их в налоговую. Соответствие электронных образов оригиналам подтверждается ЭЦП нотариуса.

Обработка документов, получение результата

На проведение регистрационной процедуры, согласно пункту 1 статьи 8 ФЗ № 129, налоговой инспекции отводится 5 рабочих дней. Срок при этом начинает исчисляться с момента поступления бумажных либо электронных документов в инспекцию.

При ведении процедуры через МФЦ следует учитывать требования пункта 1 статьи 9 ФЗ № 129, который регламентирует порядок взаимодействия МФЦ и ИФНС. Так, после принятия документов специалист МФЦ должен их в электронном виде перенаправить в ИФНС не позднее следующего за днем принятия рабочего дня. Следовательно, срок ликвидации при этом удлиняется на несколько дней.

В том случае, если документы оформлены грамотно и необходимую информацию ИП в Пенсионный фонд отправил, бизнес успешно ликвидируется, т. е. в реестр вносится соответствующая запись о прекращении статуса ИП.

Заявителю же выдается лист выписки из ЕГРИП, подтверждающий факт ликвидации дела. Получить данный документ, вне зависимости от того, как направлялись заявление и квитанция в ИФНС, можно только в бумажном виде.

Таким образом, получение листа выписки возможно непосредственно в ИФНС, МЦФ (при сдаче документов там назначат дату, когда можно явиться за результатом) или по почте. Также гражданин может направить своего представителя с доверенностью на получение листа выписки из ЕГРИП. Способ получения при этом следует определить заранее, так как его необходимо указать в форме Р26001.

Прекращение деятельности ИП в 2019 году без наемных сотрудников, с работниками, с долгами

Ликвидация ИП с долгами законом допускается, т. к. наличие задолженности, согласно пункту 1 статьи 23 ФЗ № 129 (он перечисляет основания для отказа в регистрации прекращения деятельности предпринимателя), не является основанием для отказа. Дело в том, что прекращение деятельности не освобождает гражданина от необходимости исполнения взятых на себя обязательств.

При закрытии ИП с работниками предпринимателю следует руководствоваться требованиями статей 84.1 и 307 ТК РФ. Так, согласно частям 1 и 2 статьи 307, договор с работником работодатель-предприниматель может прекратить по тем же основаниям, что и организация. В рассматриваемом случае это подп. 1 части 1 статьи 81 ТК РФ.

Если же говорить о том, как в 2019 году закрыть ИП без наемных сотрудников, то тут важен тот факт, что в силу пункта 1 статьи 11 закона «Об обязательном…» от 15.12.2001 № 167-ФЗ, а также пункта 1 статьи 6 «Об обязательном…» от 24.07.1998 № 125-ФЗ предприниматель не является страхователем, если в период своей деятельности не заключал трудовых договоров. В этом случае при ликвидации ему не нужно ни регистрировать факт расторжения трудового договора, ни предоставлять какую-либо информацию в ПФР, ФСС и другие органы.

Предупреждение об увольнении

Предупреждать работника об увольнении заранее, а также выплачивать ему выходное пособие потребуется только в том случае, если такие обязанности ИП предусмотрены в трудовом договоре. Срок предупреждения и размеры пособия также определяются исходя из содержания трудового договора (часть 2 статьи 307 ТК РФ).

Не стоит забывать, что ИП-работодателю при ликвидации, согласно пункту 2 статьи 25 ФЗ «О занятости…» от 19.04.1991 № 1032-1, за 2 недели до начала сокращения работников следует уведомить об этом центр занятости. В письменном уведомлении потребуется указать:

- должность и профессию каждого работника;

- квалификационные требования к нему;

- условия оплаты труда.

Оформление увольнения при закрытии ИП с работниками

Прекращение трудового договора с работником у ИП производится в два этапа (при этом сама процедура начинается до подачи в ИФНС заявления о ликвидации):

- Издается приказ об увольнении. С ним работника необходимо ознакомить под подпись, согласно частям 1 и 2 статьи 84.1 ТК РФ. Для оформления приказа можно использовать форму Т-8, утвержденную постановлением Госкомстата РФ «Об утверждении…» от 05.01.04 № 1. Днем увольнения будет последний день работы.

- В день увольнения работнику выплачивается расчет и выдаются документы:

- трудовая книжка с записью об увольнении;

- справка 2-НДФЛ;

- справка о сумме заработка за 2 последних года;

- справка по взносам пенсионного страхования.

После увольнения последнего сотрудника ИП следует сняться с учета в ПФР и ФСС. Снятие с учета в ПФР, согласно пункту 1 статьи 11 ФЗ № 167, осуществляется на основании сведений, переданных в ИФНС при ликвидации ИП, т. е. самому предпринимателю при этом ничего делать не требуется. В ФСС же сниматься с учета необходимо. Для этого, согласно пункту 3 статьи 6 ФЗ № 125, в течение 14 дней после увольнения последнего работника подается заявление на бумажном либо электронном носителе. При его составлении используется унифицированный бланк (приложение № 8 к приказу Минтруда РФ «О порядке…» от 29.04.2016 № 202н).

После завершения всех перечисленных процедур можно обращаться в ИФНС с заявлением о ликвидации ИП.

***

Таким образом, закрыть ИП в 2019 году относительно просто — для этого понадобятся всего два документа: заявление и свидетельство об уплате госпошлины. Немного усложняется процедура лишь в том случае, когда у предпринимателя есть сотрудники, т. к. их перед ликвидацией ИП необходимо уволить. Основанием для увольнения при этом служит подпункт 1 части 1 статьи 81 ТК РФ.

Я хочу прекратить деятельность ИП

Формируем пакет документов

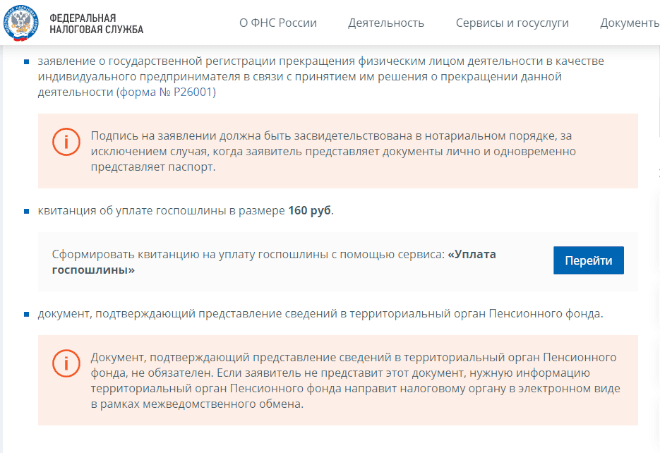

Вам потребуются следующие документы:

-

заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (форма № Р26001)

Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

-

квитанция об уплате госпошлины в размере 160 руб.

Уплачивать государственную пошлину не требуется при направлении документов в электронном виде, подписанных электронной подписью заявителя, в том числе через МФЦ и нотариуса.

Перейти Сформировать квитанцию на уплату госпошлины с помощью сервиса: «Уплата госпошлины»

-

документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда.

Документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде

в рамках межведомственного обмена.Перечень сведений, представляемых в территориальный орган Пенсионного фонда, определен подп. 1–8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ «О дополнительных

страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

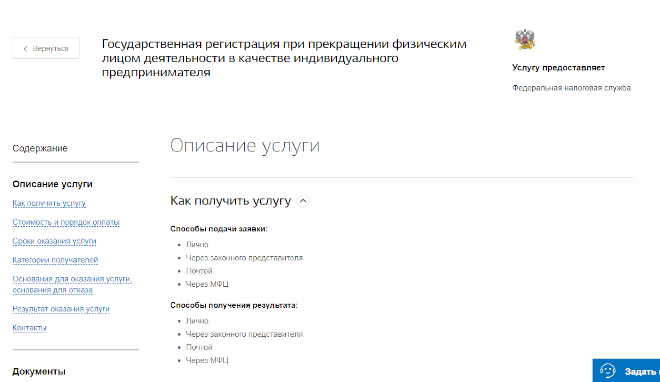

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично или через представителя по доверенности.

- в многофункциональный центр — лично или через представителя по доверенности. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

Инспекция примет документы и выдаст (направит) расписку в их получении.

Получаем документы

На 6-й рабочий день после подачи документов заявитель лично или через представителя по нотариально удостоверенной доверенности может получить:

- лист записи ЕГРИП

В случае отказа в государственной регистрации вы получите документ, в котором изложена причина отказа.

Перечень оснований для отказа в государственной регистрации определен п. 1 ст. 23 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических

лиц и индивидуальных предпринимателей».

Документ могут направить в ваш адрес и по почте. В пределах территории Москвы документ можно получить также через DHL Express и Pony Express.

Ликвидация – это прекращение деятельности или существования какого-либо явления. В гражданском праве под ликвидацией понимают прекращение деятельности юридического лица, например, общества с ограниченной ответственностью. По аналогии используют понятие «ликвидация ИП», хотя это не совсем корректно.

Индивидуальный предприниматель – это физическое лицо, которое получило право заниматься бизнесом. Если бизнес не приносит доход или у собственника изменились планы, ИП надо сняться с регистрационного учёта и прекратить предпринимательскую деятельность. Эта процедура намного проще, чем закрытие ООО, однако в ней тоже есть свои особенности.

Можно ли закрыть бизнес с долгами

Начнем с того, возможна ли ликвидация ИП с долгами. Ведь причиной прекращения деятельности часто становятся убытки в бизнесе и задолженности перед бюджетом. Можно ли сняться с налогового учёта в этом случае?

Да, можно, однако это не означает, что долги перед кредиторами и государством будут автоматически списаны. Ведь обязательства в данном случае возникли у конкретного физического лица, зарегистрированного в качестве ИП. И снятие индивидуального предпринимателя с налогового учёта на эти обязательства никак не влияет.

Об этом, в частности, ФНС сообщает в письме от 13.08.2010 N ШС-37-3/9075@: «Таким образом, прекращение физическим лицом деятельности в качестве индивидуального предпринимателя не является обстоятельством, которое влечет прекращение возникшей от осуществления такой деятельности обязанности по уплате налога». Если предпринимательская деятельность зашла в тупик и долги платить нечем, то после закрытия ИП рекомендуется пройти процедуру банкротства.

При этом всего несколько лет назад разрешалась только ликвидация ИП без долгов. Перед закрытием бизнеса надо было получить справку об отсутствии задолженностей по взносам. И если фонд не выдавал эту справку, ИФНС не снимала предпринимателя с учёта. В результате долги по взносам росли, хотя бизнесом предприниматель уже давно не занимался. Но сейчас подобная практика прекращена, поэтому налоговая инспекция обязана принять у вас заявление по форме Р26001.

Какие документы нужны для снятия ИП с учёта

Документы, которые надо подготовить для прекращения индивидуальной предпринимательской деятельности, перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

- квитанция об уплате госпошлины;

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда РФ (с 2023 года ПФР и ФСС объединились в Социальный фонд России).

Такой же перечень приводится на сайте ФНС. Причём, особо подчеркивается, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Ведь если заявитель его не представит, ИФНС самостоятельно запросит сведения по межведомственному запросу.

Заявление по форме Р26001

Форма заявления Р26001 утверждена приказом ФНС России от 31.08.2020 № ЕД-7-14/617@. В бланке всего одна страница, где надо указать следующие сведения:

- код ОГРНИП;

- полное имя индивидуального предпринимателя;

- код ИНН;

- контактные данные: телефон и email;

- способ получения документа, подтверждающего снятие ИП с учёта: лично заявителю, почтой или доверенному лицу.

Объяснять причины, по которым предприниматель прекращает бизнес, или указывать сумму задолженности перед бюджетом и партнёрами не требуется. Заранее подписывать заявление Р26001 не надо, потому что подпись заявителя должен удостоверить налоговый инспектор или нотариус.

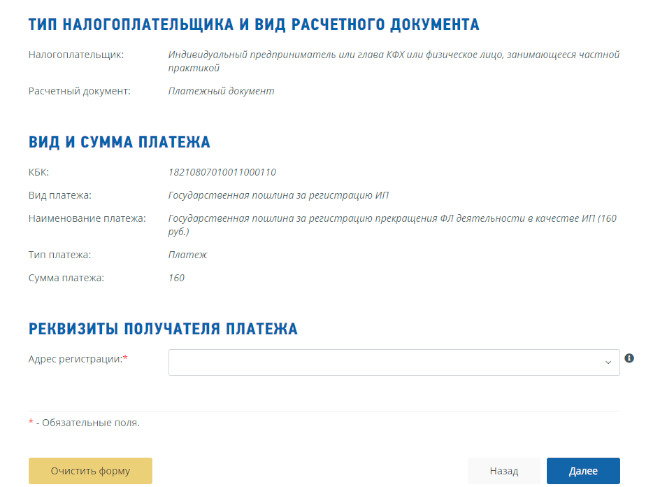

Квитанция на госпошлину для ликвидации ИП

Ликвидация ИП без электронной цифровой подписи заявителя обойдётся в 160 рублей. Именно такую сумму составляет госпошлина за снятие предпринимателя с учёта. Но за ликвидацию ИП можно не платить, если документы направляются, заверенные ЭЦП. Если же электронной подписи у предпринимателя нет, то пошлина обязательна.

Квитанция оплачивается на реквизиты регистрирующего налогового органа. Если вы не меняли прописку, скорее всего, это будет та же налоговая инспекция, где проводилась регистрация ИП. В случае сомнений можно уточнить нужные контакты на горячей линии Федеральной налоговой службы или в ближайшей ИФНС.

А можно подготовить квитанцию для оплаты пошлины с помощью бесплатного сервиса ФНС. В этом случае нужные реквизиты будут заполнены автоматически, надо только указать свой адрес регистрации.

Если вы планируете провести ликвидацию ИП через МФЦ, то выбирайте в поле «Тип платежа» соответствующее описание. Но только заранее уточните, какой именно многофункциональный центр принимает документы.

Читайте также:

- Можно ли приостановить деятельность ИП

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам. А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС от 08.09.2021 № ЕД-7-20№799@.

В принципе, налоговая инспекция снимает ККТ с учёта автоматически, как только в ЕГРИП будет внесена запись о прекращении предпринимательской деятельности. Однако в этом случае передать кассовый аппарат другому владельцу будет проблематично, поэтому рекомендуем всё-таки снимать ККТ с учёта по заявлению.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить, если тариф это предусматривает. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Документы могут быть поданы лично в ИФНС или направлены почтой (в этом случае подпись заявителя в форме Р26001 должен заверить нотариус). Закрытие ИП через МФЦ может оказаться самым удобным вариантом, если ближайший к вам центр оказывает такие услуги. Однако таких МФЦ не так много.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта (статья 432 НК РФ). Рассчитать сумму к уплате можно на нашем калькуляторе взносов. Однако, если вы хотите учесть эту сумму при расчёте налога на УСН, взносы надо перечислить ещё до закрытия ИП.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

На этом процедура прекращения предпринимательской деятельности завершена. Помните, что хранить документы, подтверждающие расчёт и уплату платежей в бюджет надо минимум 4 года после закрытия бизнеса (статья 23 НК РФ). В течение этого периода ИФНС может инициировать проверку деятельности ИП.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Если бизнес становится убыточным, его можно закрыть до лучших времён. Но мало закрыть ИП: важно не остаться должником перед налоговой, внебюджетными фондами, контрагентами и сотрудниками.

В законодательстве нет формулировки «закрыть ИП». Официально процедура называется «прекращение деятельности в качестве индивидуального предпринимателя». Выражение «закрыть ИП» мы будем использовать для краткости.

Уведомьте сотрудников и службу занятости

Людям нужно время, чтобы устроиться на новую работу, поэтому уведомление сотрудников о предстоящем увольнении должно стать первым шагом на пути к закрытию ИП.

Порядок увольнения сотрудников в связи с закрытием ИП регламентирован Трудовым Кодексом РФ. Вот как он выглядит:

-

Сотрудников нужно уведомить за два месяца до увольнения. Единой формы уведомления не существует — каждая компания разрабатывает свой формат. Чтобы сэкономить время, можно воспользоваться примерной формой уведомления об увольнении. Убедитесь, что каждый сотрудник подписал уведомление. Подпись сотрудника — это подтверждение соблюдения предпринимателем трудового законодательства, а значит, его защита от возможных жалоб со стороны бывших работников.

-

В соответствии со ст. 25 ФЗ «О занятости населения в РФ», не позднее, чем за две недели до грядущих увольнений необходимо уведомить службу занятости. Если предстоит массовое увольнение (больше 15 человек), сообщите им это за три месяца. Службу занятости нужно уведомить, чтобы она была наготове, если понадобится подыскать для уволенных сотрудников новые места работы. Единой для всех работодателей формы уведомления не предусмотрено, поэтому можете составить её в произвольном виде. Главное, отразить в ней сведения о специальности, квалификации и условиях оплаты труда уволенных работников. Или воспользуйтесь примерной формой уведомления службы занятости, просто добавив туда нужные данные.

-

Для каждого работника следует подготовить приказ об увольнении по форме Т-8. Убедитесь, что каждый сотрудник прочитал и подписал свой приказ.

-

В последний рабочий день сотруднику необходимо выдать трудовую книжку и произвести итоговый расчёт. В итоговый расчёт должна входить зарплата и компенсация за неиспользованный отпуск. Не забудьте о работниках-отпускниках по уходу за ребенком. Им также положена часть пособия по уходу за ребёнком, пропорционально части месяца до последнего рабочего дня. Подробно порядок расчёта пособия за неполный месяц описан в ч.5.2 ст.14 ФЗ «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством».

Работодатель обязан предупреждать об увольнении за два месяца и выплачивать выходное пособие, если такое условие было закреплено в трудовом договоре. Однако, нередко уволенные сотрудники обращаются в суд в связи с тем, что работодатель не уведомил их об увольнении ровно за два месяца или не выплатил пособие. И суды иногда такие иски удовлетворяют, невзирая на положения трудового договора. Чтобы защититься от судебных разбирательств с бывшими работниками, лучше уведомлять их в двухмесячный срок и выплачивать выходное пособие, даже если в трудовом договоре это не прописано.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Снимите контрольно-кассовый аппарат с учета в налоговой

Ответственности за неснятие кассы с учёта для предпринимателя не предусмотрено. Но на практике незакрытая касса вызовет подозрения: вдруг, бывший предприниматель продолжает её использовать в обход налоговой? Поэтому, закрывая ИП, лучше самостоятельно снимите контрольно-кассовый аппарат с учёта.

Порядок снятия с учёта ККТ определён в ст. 4.2 ФЗ №54 «О применении контрольно-кассовой техники при осуществлении расчётов в РФ». Вот как он выглядит.

Для закрытия кассы необходимо подготовить заявление о снятии ККТ с учёта и отчёт о закрытии фискального накопителя.

В заявлении следует указать данные ИП, а также название и заводской номер кассы.

В соответствии с ФЗ №54, современные кассы должны быть оснащены фискальным накопителем. Он представляет собой небольшой чип внутри кассы, хранящий сведения обо всех совершенных операциях. Эти сведения оператор фискальных данных передаёт в налоговую инспекцию. Отчёт о закрытии фискального накопителя подтверждает, что никакие денежные операции ИП, на которого зарегистрирована касса, больше не ведутся.

Чтобы сформировать отчёт о закрытии фискального накопителя, выполните следующие действия:

-

В меню кассового оборудования выберите > настройки > фискальный накопитель.

-

Убедитесь, что накопитель готов к закрытию: в графе «количество неотправленных в ОФД документов» будет стоять ноль, а в графе «статус смены» — закрыта.

-

Нажмите на кнопку «заменить фискальный накопитель».

-

Архив автоматически закроется, и вскоре начнется печать отчёта о закрытии.

Заявление и отчёт можно подать в бумажном виде или онлайн. В бумажном виде — в любую налоговую инспекцию.

Если удобнее подавать онлайн, воспользуйтесь личным кабинетом налогоплательщика на сайте ФНС. Для этого перейдите в раздел ККТ и выберите «снятие с регистрации». Следуя подсказкам по заполнению отчёта, заполните несколько граф, выберите причину снятия кассы с регистрации и нажмите «подписать и отправить».

В течение 10 рабочих дней налоговая обработает запрос. Если подавали документы через личный кабинет на сайте ФНС, на странице «учёт ККТ» появится запись о снятии кассы с регистрации. Туда же — в личный кабинет — налоговая направит электронную карточку о снятии ККТ с учёта. Если предприниматель подавал документы в бумажном виде, то получит бумажную карточку о снятии ККТ с учёта по почте.

Карточку о снятии кассового терминала с учёта, как и все кассовые документы, нужно хранить в течение пяти лет, согласно п.277 «Перечня документов, с указанием сроков их хранения», утвержденному приказом Росархива.

Предпринимателям, работающим с офлайн-кассами, т.е. кассами, не передающими сведения в налоговую, необходимо скопировать данные всех фискальных документов и вместе с заявлением предоставить налоговикам. Для этого лучше обратиться в налоговую лично. Тогда инспектор на месте считает с кассового аппарата данные фискального накопителя с помощью специального USB-адаптера.

Рассчитайтесь с партнёрами, чтобы получить деньги на расчётный счёт до закрытия ИП

Всех кредиторов, должников, поставщиков и любых партнёров нужно уведомить о закрытии ИП. Если ИП перестанет существовать, значит договоры, заключённые от его имени, утратят силу. Партнеры имеют право узнать об этом заранее.

Расчёты с кредиторами и должниками необходимо произвести до прекращения деятельности ИП.

Предприниматель может отправить или получить деньги в уплату долга на свой расчётный счёт, и это не вызовет никаких подозрений. Физическому же лицу без статуса ИП сложнее получить долг с компании. Если организация переведёт деньги в уплату долга со своего расчётного счета на банковскую карту физлица-бывшего предпринимателя, это может вызвать повышенный интерес налоговиков. Они могут расценить такой транш как доход, и потребовать от организации, переводящей деньги, уплаты НДФЛ.

Поэтому постарайтесь расплатиться с кредиторами и взыскать с должников до того, как закроете предприятие. Так никаких недоразумений с налоговой не возникнет.

Сдайте итоговую отчётность за работников, чтобы не получить штраф

Если у ИП есть работники, до закрытия предприятия необходимо сдать отчётность в налоговую, ПФР и ФСС. Предприниматели без сотрудников могут пропустить этот этап.

ИП с наёмными работниками в штате, скорее всего, хотя бы раз уже приходилось сдавать отчётность, поскольку она сдаётся ежемесячно и ежеквартально. Если нет — мы подскажем, где можно скачать бланки и посмотреть порядок их заполнения.

В налоговую нужно сдать расчёт по страховым взносам (РСВ), справки 2-НДФЛ и 6-НДФЛ. Форму и порядок заполнения РСВ можно скачать в приложении к приказу ФНС от 18.09.2019, форму и порядок заполнения справки 2-НДФЛ — в приложении к приказу ФНС от 02.10.2018, форму и порядок заполнения справки 6-НДФЛ — в приложении к приказу ФНС от 14.10.2015.

В Пенсионный фонд следует сдать отчёты СЗВ-М и СЗВ-СТАЖ. Форму СЗВ-СТАЖ можно скачать из Постановления Правления ПФР от 06.12.2018, а форму СЗВ-М — на сайте ПФР в разделе «страхователям».

И, наконец, в ФСС сдайте отчёт по форме 4-ФСС. Скачать форму можно на сайте ФСС в разделе «финансовая отчетность».

Важно. Всю отчётность за работников, кроме 2-НДФЛ, сдайте в налоговую и фонды до дня подачи заявления на закрытие ИП. 2-НДФЛ можно сдать до 1 апреля года, идущего за годом прекращения деятельности ИП.

Уплатите страховые взносы, чтобы долги не перешли на физическое лицо

Долги по налогам и страховым взносам ИП, прекратившего деятельность, не аннулируются, а переходят на физическое лицо. Нередко в отношении физических лиц — бывших предпринимателей, не уплативших взносы, суды выносили исполнительные листы со всеми вытекающими последствиями, вроде конфискации имущества.

Чтобы этого не допустить, предпринимателю, закрывающему ИП, нужно уплатить страховые взносы за себя и за работников (если они были).

Взносы за себя предприниматель должен уплатить не позднее 15 дней со дня закрытия ИП. Датой закрытия предприятия будет считаться дата, указанная в листе записи ЕГРИП. О нём чуть позже.

Лучше рассчитаться с налоговой по взносам до подачи документов на прекращение деятельности. Если возникнут какие-то проблемы, будет время их устранить.

Согласно ст. 430 Налогового Кодекса РФ, за 2020 год предприниматель обязан внести 32 448 руб. на обязательное пенсионное страхование (+ 1% от дохода, превышающего 300 тыс. руб.) и 8 426 руб. на обязательное медстрахование. Всего 40 874 руб. Но это сумма за полный календарный год. Если предприниматель отработал не весь год, сумма взносов рассчитывается пропорционально отработанным месяцам и дням.

Чтобы рассчитать положенную к уплате сумму взносов, воспользуйтесь калькулятором расчёта страховых взносов на сайте ФНС. Нужно просто указать расчетный период, периоды работы, доход, и калькулятор рассчитает сумму взносов.

Пример. Светлана планирует закрыть своё ИП в конце июля 2020 года. Она решила воспользоваться калькулятором расчёта страховых взносов. Калькулятор помогает рассчитать взносы быстро и не ошибиться. Светлана указала 2020 год в качестве расчётного периода и периоды работы с 01.01.2020 до 31.07.2020. Её доход за семь месяцев работы не превысил 300 тыс. руб., поэтому графу «сумма» Светлана не заполняла.

Калькулятор мгновенно рассчитывает сумму взносов.

Сумма к уплате 23 843,17 руб.

За указанный расчётный период Светлана должна уплатить 18 928 руб. на обязательное пенсионное страхование и 4 915 руб. на медстрахование. Всего 23 843 руб.

Страховые взносы за работников, на основании п.15 ст.431 Налогового Кодекса РФ, необходимо внести в течение 15 дней с даты подачи последнего расчёта по страховым взносам. Если на предприятии не предусмотрен повышенный или пониженный размер взносов, уплачивается стандартно: 5,1% на ОМС, 22% на ОПС и 2,9% на ОСС, всего 30%.

Оплатить взносы и за себя и за третьих лиц предприниматель может здесь же на сайте ФНС с помощью специального сервиса. Платите онлайн или распечатайте бумажную квитанцию и оплатите в банке — как вам удобно.

Важно. 8.06.2020 вступил в силу ФЗ №172, предусматривающий для субъектов МСБ из отраслей, пострадавших в результате распространения коронавирусной инфекции, списание взносов за работников и налогов (кроме НДС) за апрель, май и июнь. Также этот закон вводит снижение размера страховых взносов для ИП из пострадавших отраслей на 1 МРОТ. Но по этим вопросам пока мало разъяснений. Поэтому, если вы включены в реестр МСБ из пострадавших отраслей, перед уплатой взносов лучше обратитесь за разъяснением в налоговую.

Подайте в налоговую документы на закрытие

Для прекращения деятельности в качестве ИП в 2020 году понадобятся следующие документы:

-

Заявление по форме Р26001. Скачать бланк заявления можно на сайте ФНС. В нём необходимо указать ФИО, ИНН, ОГРНИП, номер телефона и адрес электронной почты. Если предприниматель лично подает документы в налоговую или МФЦ вместе с паспортом, заявление нужно будет подписать на месте. Во всех иных случаях подпись на заявлении должна быть удостоверена нотариально. Если обращаетесь в налоговую, приготовьте два экземпляра заявления: один сдадите, а на втором инспектор поставит отметку о получении и вернет.

-

Квитанция об уплате госпошлины в размере 160 руб. Оплатить пошлину можно онлайн на сайте ФНС с помощью сервиса или сформировать бумажную квитанцию и оплатить в банке. Если платите онлайн, не забудьте сохранить подтверждение оплаты. С оплаченной бумажной квитанции лучше снять копию: оригинал отдадите, а копию сохраните на всякий случай.

Подавать документы на прекращение деятельности в качестве ИП необходимо в регистрирующую налоговую инспекцию — ту, в которую были поданы документы на открытие ИП. Чтобы не ошибиться, можно воспользоваться сервисом определения реквизитов ИФНС.

Подать документы можно несколькими способами — выбирайте самый подходящий:

-

Лично. В случае личного обращения не понадобится нотариально заверять документы. К тому же, инспектор на месте проконтролирует правильность заполнения заявления.

-

Через представителя. Представитель может подать документы, если обладает нотариальной доверенностью, подтверждающей право действовать от имени предпринимателя.

-

Онлайн. Документы можно подать на сайте ФНС с помощью сервиса для регистрации юрлиц и ИП. Если подавать документы в электронной форме, платить пошлину не потребуется. Зато понадобится электронная цифровая подпись. Её можно купить в удостоверяющих центрах любого города.

-

Через МФЦ. Если планируете обращаться в МФЦ и оплачиваете госпошлину онлайн на сайте ФНС, в разделе «вид платежа» выбирайте «госпошлина за регистрацию прекращения ФЛ деятельности в качестве ИП (при обращении через МФЦ)». И прежде чем подавать документы через МФЦ, лучше позвоните и запишитесь на приём. Так вы удостоверитесь, что в этом МФЦ оказывают нужную услугу. К тому же, запись на приём введена в целях предотвращения распространения вируса.

Этот вид платежа нужно выбрать при обращении через МФЦ.

Важно. До сих пор некоторые налоговые инспекции не возобновили личный приём граждан. Если планируете оставлять документы на закрытие ИП в боксе для приёма корреспонденции, не забудьте нотариально удостоверить подпись на заявлении.

На шестой рабочий день уведомление о снятии с учёта физлица в налоговом органе и лист записи из ЕГРИП поступят на электронную почту, указанную в заявлении. Бумажный лист бывший предприниматель может получить в инспекции лично или через представителя по доверенности. С даты, указанной в листе записи ЕГРИП, ИП считается закрытым.

ИП закрыто 5 февраля 2019 года.

Сдайте декларацию и уплатите налоги, чтобы не заработать штраф и избавиться от долга перед налоговой

Прекращение деятельности в статусе ИП не освобождает от обязанности финальной уплаты налогов и сдачи декларации по выбранному налоговому режиму.

Сроки зависят от конкретной системы налогообложения.

-

На УСН. Предпринимателям на упрощёнке необходимо сдать декларацию по форме, утвержденной Приказом ФНС от 26.02.2016 № ММВ-7-3/99@ до 25 числа месяца, идущего за месяцем закрытия ИП, и оплатить налог в этот же срок.

-

На ЕНВД. Предприниматель на вменёнке должен подать декларацию по форме, утвержденной Приказом ФНС от 26.06.2018 № ММВ-7-3/414@ до 20 числа месяца, идущего за месяцем закрытия предприятия, и оплатить налог до 25 числа того же месяца.

-

На патенте. Предпринимателям на патенте подавать декларацию не нужно, однако, необходимо в течение десяти дней с даты закрытия ИП уведомить ФНС о прекращении деятельности. Налогом, подлежащим к уплате, для них будет являться стоимость патента. Соответственно, в зависимости от срока действия патента придется либо произвести доплату, либо ходатайствовать о перерасчете и возврате переплаты по патенту.

В течение трёх месяцев с момента получения деклараций налоговая инспекция имеет право на проведение камеральной проверки. Налоговики проверят, правильно ли заполнены декларации, уплачены ли налоги и т.д.

Инспекторы могут обратиться к бывшему предпринимателю с дополнительными вопросами. Бояться этого не стоит: зачастую налоговой просто нужны пояснения.

Важно. Не забудьте сдать итоговую декларацию, даже, если она нулевая. Согласно ст. 119 Налогового Кодекса РФ, за несдачу декларации предусмотрен штраф от 1 тыс. руб.

Закройте расчётный счёт в банке. Закрытому ИП он не нужен

Закон не обязывает предпринимателя закрывать расчётный счёт при закрытии ИП. Но мы советуем это сделать, чтобы опять же не вызывать повышенного интереса со стороны налоговой. Ведь счёт открывался на имя предпринимателя, а после закрытия ИП предпринимательский статус утрачивается.

Так что, выплатив итоговые расчеты сотрудникам, вернув и взыскав долги, заплатив взносы и налоги, лучше закрыть счёт. Не забудьте перед этим снять с него оставшиеся деньги и вернуть задолженности банку, если они есть.

Бланк заявления на закрытие счёта можно запросить у своего банка. Подтверждением закрытия расчётного счёта будет служить справка, выданная банком.

В 2014 году отменили обязанность предпринимателя сообщать о закрытии расчётного счёта в налоговую и фонды. Банк это сделает самостоятельно.

Чек-лист как закрыть ИП

Самостоятельно закрывая ИП, соблюдайте последовательность действий:

-

За два месяца до закрытия сообщите сотрудникам об увольнении, а за две недели до закрытия направьте извещение службе занятости. Подготовьте приказ об увольнении на каждого сотрудника. В последний рабочий день выдайте работникам зарплату, компенсации за неиспользованные отпуска и прочие имеющиеся задолженности. Отдайте трудовые книжки.

-

Подготовьте заявление о снятии кассы с учёта и отчёт о закрытии фискального накопителя. Подайте документы в налоговую не позднее одного рабочего дня с даты закрытия кассы и дождитесь карточки о снятии ККТ с учёта.

-

Расторгните действующие договоры. Рассчитайтесь с кредиторами и взыщите долги.

-

Сдайте отчетность за работников, если они есть. Уплатите страховые взносы за себя и работников.

-

Заполните заявление о прекращении деятельности в качестве ИП, оплатите госпошлину. Подайте документы в налоговую любым удобным способом.

-

Получите лист записи из ЕГРИП, подтверждающий закрытие ИП.

-

Сдайте декларацию по выбранному налоговому режиму, уплатите налоги.

-

Закройте расчётный счёт, подав заявление в обслуживающий банк. Если банков несколько — во все.

-

Будьте готовы дать разъяснения на вопросы налоговиков в рамках камеральной проверки.

-

Храните все налоговые и бухгалтерские документы, оставшиеся после закрытия ИП, не менее шести лет, а документы по сотрудникам — в течение 75 лет.

Ответы на часто задаваемые вопросы

Можно ли закрыть ИП с долгами?

Закрыть ИП с долгами можно, но долги с предпринимателя перейдут на физическое лицо, и их всё-равно придется выплатить. В противном случае может быть открыто исполнительное производство и наложены взыскания, например, запрет на выезд за рубеж.

Подала документы на открытие ИП, но потом передумала. Надо мне его закрывать и что-то платить?

Подтверждением факта создания нового индивидуального предприятия служит внесение записи в ЕГРИП. Запись вносится в течение трёх дней с даты подачи документов. Если сведения о ИП уже попали в ЕГРИП, придётся проходить процедуру закрытия. Проверить это можно на сервисе «Риски бизнеса» на сайте ФНС. Скорее всего, данные ещё не были переданы во внебюджетные фонды, поэтому оплатить нужно будет только госпошлину за прекращение деятельности.

Могу я закрыть ИП, не снимая кассу с учета?

В ст.4.2 ФЗ «О применении ККТ» в 2018 году был добавлен пункт 18, согласно которому налоговая в одностороннем порядке снимает с учета кассу, если в ЕГРИП была внесена запись о закрытии ИП. Получается, в 2020 году можно закрыть ИП, не подавая заявление на закрытие кассы. Штраф за это законодательством РФ пока не предусмотрен. Однако мы рекомендуем всё-же закрывать кассу самостоятельно, чтобы у налоговой не возникло претензий. Следуйте порядку, указанному в статье, и всё получится.

Открыл ИП в конце 2019 года, скоро планирую его закрывать. Прибыли не было, это значит, что я должен подать нулевую декларацию за 2020 год и все?

Декларация подаётся за каждый год работы. Следовательно, необходимо представить нулевую декларацию за 2019 год и нулевую декларацию за 2020 год. Также придётся оплатить страховые взносы за себя и за 2019, и за 2020 годы. Воспользуйтесь калькулятором расчёта страховых взносов на сайте ФНС, поскольку в 2019 и в 2020 году установлены разные суммы взносов.

Получил документы, что прекращение деятельности ИП зарегистрировано. Как теперь мне сняться с учета в ПФР?

Бывшему предпринимателю нет надобности самостоятельно сниматься с учёта в ПФР. На основании п.2 ст.11 ФЗ «Об обязательном пенсионном страховании в РФ», налоговая инспекция передаст информацию в Пенсионный Фонд о том, что конкретный субъект снят с учёта. В ФСС налоговая также передаст сведения об исключении субъекта из ЕГРИП, и его снимут с учёта.

Мой супруг хочет переоформить своё ИП на меня, как это сделать?

ИП по закону нельзя переоформить, продать или купить в нём долю, перерегистрировать в ООО. ИП необходимо закрыть, а затем открыть заново на другое имя.

Добавить в «Нужное»

Как закрыть ИП: пошаговая инструкция

Как закрыть ИП в 2023 г.? Порядок закрытия ИП зависит от ряда факторов. Например, в том числе от того, есть ли у ИП работники или нет. Кроме того, случается, что ИП закрыто налоговой принудительно. Для этого случая предусмотрен свой порядок. В нашей же консультации мы расскажем, как закрыть ИП в добровольном порядке.

Процесс закрытия ИП пошагово

По общему правилу ИП при закрытии нужно сделать следующее.

- Уволить работников (при их наличии).

- Подать документы в регистрирующую ИФНС на госрегистрацию прекращения деятельности в качестве ИП.

- Сдать отчетность.

- Уплатить налоги/взносы.

Обратите внимание, что порядок действий 2, 3 и 4 может меняться. Далее мы объясним, почему иногда, к примеру, взносы ИП стоит заплатить ранее подачи документов о закрытии.

Теперь более подробно остановимся на каждом из этих действий.

Как уволить сотрудников при закрытии ИП

Если для организаций Трудовым кодексом установлен четкий порядок увольнения работников при ликвидации компании в части уведомления о предстоящем увольнении и выплаты выходного пособия, то для ИП такой порядок в ТК РФ не прописан. Сроки уведомления работников об увольнении в связи с закрытием ИП, размер выходного пособия и других компенсационных выплат, а также порядок выплаты этих сумм определяются трудовым договором (ст. 307 ТК РФ, Информация с сайта Онлайнинспекция.рф). Соответственно, если говорить о выплате выходного пособия и иных компенсационных сумм, то при закрытии ИП они полагаются работнику, только если предусмотрены трудовым договором (Обзор судебной практики Верховного Суда Российской Федерации N 4 (2017), утв. Президиумом Верховного Суда РФ 15.11.2017).

При увольнении работников предпринимателю нужно издать соответствующий приказ (форма № Т-8).

В последний рабочий день ИП должен произвести окончательный расчет с работниками (выплатить причитающуюся им зарплату, компенсацию за неиспользованный отпуск и т.д.). Кроме того, предприниматель должен выдать работникам их трудовые книжки или СТД-Р при отсутствии трудовой книжки, а также иные документы, связанные с работой.

Важно отметить, что о предстоящем увольнении работников в связи с закрытием ИП предприниматель обязан известить центр занятости. Для этого не позднее чем за две недели до увольнения необходимо подать специальный отчет (п. 2 ст. 25 Закона РФ от 19.04.1991 N 1032-1, Приложение № 1 к Приказу Минтруда России от 26.01.2022 N 24). Кстати, сделать это можно через личный кабинет на сайте Работа в России.

Какие документы подготовить

По общему правилу для закрытия ИП потребуется представить (п. 1 ст. 22.3 Федерального закона от 08.08.2001 N 129-ФЗ):

- заявление по форме № Р26001 (Приложение № 10 к Приказу ФНС России от 31.08.2020 N ЕД-7-14/617@);

- квитанцию об уплате госпошлины в размере 160 руб. (пп. 6, 7 п. 1 ст. 333.33 НК РФ). Сформировать квитанцию можно при помощи специального сервиса ФНС. Кстати, при некоторых способах подачи документов на закрытие ИП уплата госпошлины не потребуется. Об этих способах мы расскажем чуть позже;

- справку из СФР, подтверждающую предоставление ИП необходимых сведений. Вообще такую справку налоговики могут запросить у Фонда в рамках межведомственного обмена, то есть ее можно и не прикладывать, но на практике некоторые ИП в качестве подстраховки все же запрашивают эту справку в СФР сами.

Как подать документы для закрытия ИП

Существует несколько вариантов представления документов для закрытия ИП.

Закрыть ИП, лично подав документы в регистрирующую ИФНС

Если ИП решил представить необходимые для закрытия документы сам, тогда при себе ему нужно иметь паспорт. Кроме того, в заявлении по форме № Р26001 предприниматель должен расписаться в присутствии сотрудника ИФНС. То есть если заявление ИП будет заполнять заранее, свою подпись в этот момент ставить не нужно.

Документы также можно подать через представителя. В этом случае у представителя должна быть соответствующая нотариально заверенная доверенность. Кроме того, подпись ИП на заявлении по форме № Р26001 тоже должен удостоверить нотариус (п. 1.2 ст. 9 Федерального закона от 08.08.2001 N 129-ФЗ).

Закрываем ИП по почте

Необходимые для закрытия ИП документы в этом случае должны быть направлены с объявленной ценностью и с описью вложения. Подпись предпринимателя на заявлении должен удостоверить нотариус.

Варианты дистанционной подачи документов

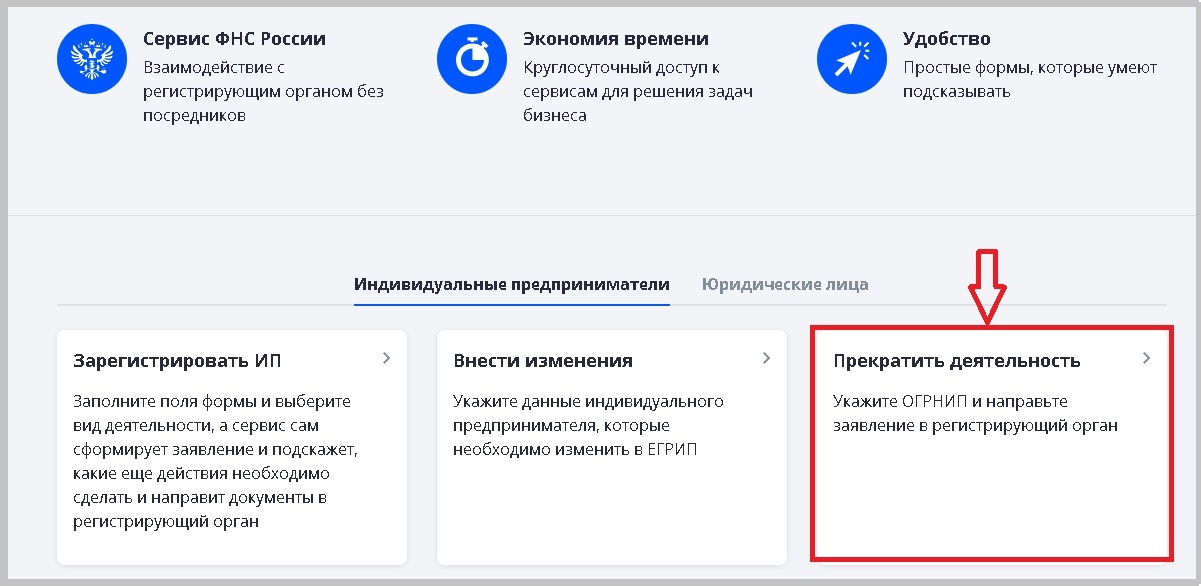

Закрыть ИП онлайн можно, например, посредством:

- личного кабинета ИП на сайте ФНС;

- сервиса «Государственная онлайн-регистрация бизнеса». Для закрытия ИП нужно выбрать вкладку «Прекратить деятельность».

Кстати, при таком способе представления документов уплачивать госпошлину не нужно.

Ликвидировать ИП через МФЦ или нотариуса

Можно ли закрыть ИП через МФЦ? Можно, но при условии, что Центр, в который ИП хочет непосредственно обратиться, предоставляет такую услугу. Если предоставляет, то ИП нужно не забыть захватить с собой паспорт, а заявление нужно будет подписать при сотруднике МФЦ.

Через МФЦ также возможна подача документов не самим ИП, а его представителем при наличии нотариальной доверенности. В данном случае подпись ИП на заявлении тоже удостоверяет нотариус.

Также ИП может сразу обратиться к нотариусу и подать документы на закрытие через него.

Имейте в виду, что в случае направления в регистрирующую ИФНС документов в электронной форме через МФЦ или нотариуса госпошлина не уплачивается.

Закрыть ИП: госуслуги

В настоящее время закрыть ИП через портал госуслуг нельзя.

Через сколько закрывают ИП

В общем случае госрегистрация при прекращении физлицом деятельности в качестве ИП осуществляется в срок не более чем 5 рабочих дней со дня представления документов в регистрирующую ИФНС (п. 1 ст. 8, п. 8 ст. 22.3 Федерального закона от 08.08.2001 N 129-ФЗ).

Какую отчетность сдавать при закрытии ИП

То, какую отчетность нужно представить закрывающемуся предпринимателю, зависит в том числе от применяемого им режима налогообложения, а также от наличия/отсутствия работников.

Так, по общему правилу ИП-работодателю до подачи в регистрирующую ИФНС заявления о закрытии нужно сдать в свою налоговую инспекцию 6-НДФЛ и РСВ, а в СФР – ЕФС-1 с подразделом 1.2 и разд. 2 (п. 15 ст. 431 НК РФ, п. 11 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ). А ЕФС-1 с подразделом 1.1 необходимо представить в СФР на следующий день после увольнения работников.

Если ИП применял ОСН, то 3-НДФЛ ему нужно подать не позднее 5 рабочих дней со дня внесения в ЕГРИП записи о прекращении ИП (п. 6 ст. 6.1, п. 3 ст. 229 НК РФ). Срок подачи последней декларации по НДС не установлен. Рекомендуем представить декларацию до подачи заявления о закрытии.

Если ИП применял упрощенку, то ему нужно будет отчитаться по налогу при УСН. Срок подачи декларации по УСН при закрытии ИП тоже не установлен НК РФ. Поэтому лучше подайте ее до подачи заявления. Такую же рекомендацию даем и ИП на ЕСХН в отношении подачи последней декларации по этому налогу.

При ПСН никакую отчетность (кроме той, которую должны представить ИП-работодатели) сдавать не нужно.

Какие налоги платит ИП при закрытии

При закрытии ИП платит те же налоги, что и во время ведения деятельности. К примеру, ИП на ОСН при закрытии в общем случае должен заплатить НДФЛ и НДС, а ИП на упрощенке – налог при УСН.

Если ИП применял ОСН, то итоговый НДФЛ он должен перечислить не позднее 15 календарных дней с даты подачи 3-НДФЛ, представляемой в связи с закрытием (п. 3 ст. 229 НК РФ).

Для ИП на УСН и ЕСХН срок уплаты итоговой суммы налога не установлен. Также не установлен срок оплаты патента для ИП на ПСН. Поэтому рекомендуем уплатить налоги (оплатить патент) до закрытия ИП.

Сроки уплаты взносов и задолженности

Страховые взносы за себя нужно уплатить не позднее 15 рабочих дней с даты внесения в ЕГРИП записи о закрытии ИП (п. 5 ст. 432 НК РФ).

Рассчитать сумму взносов нужно за период с начала года по дату внесения в ЕГРИП записи о закрытии ИП (п. 5 ст. 430 НК РФ). Сделать это можно при помощи калькулятора на сайте ФНС. Заплатить необходимо эту сумму (если еще ничего не платили) или разницу между полученной суммой и уже уплаченными за год закрытия взносами.

Что же касается взносов с выплат работникам, то при закрытии их нужно заплатить:

- не позднее 15 календарных дней со дня подачи итогового РСВ (п. 15 ст. 431 НК РФ) – для взносов, уплачиваемых в ИФНС;

- не позднее 15 календарных дней со дня подачи ЕФС-1 в части сведений о взносах на травматизм (п. 15 ст. 22.1 Федерального закона от 24.07.1998 N 125-ФЗ).

И тут есть один важный момент! Если взносы в ИФНС после своего закрытия заплатит, к примеру, ИП, применявший УСН, то он не сможет учесть их сумму при расчете налога при УСН (Письмо Минфина России от 20.12.2021 N 03-11-11/103723, Информация ФНС). В связи с этим лучше заплатить взносы до закрытия ИП. Например, в части взносов за себя, прикинув дату закрытия ИП и рассчитав взносы именно на эту дату. Даже если ИП немного промахнется с датой закрытия и рассчитает взносы в меньшей сумме, он сможет учесть эту сумму при расчете налога при УСН, а небольшой остаток взносов доплатит уже после закрытия ИП.

Нужно ли сниматься с учета в СФР

Предпринимать какие-то шаги по снятию ИП с учета в СФР самому предпринимателю не нужно. Дело в том, что Фонд снимет его с учета на основании сведений о закрытии ИП, полученных от налоговиков, а также на основании сведений о прекращении трудовых договоров, которые ранее подаст сам ИП (пп. 1 п. 1 ст. 11 Федерального закона от 15.12.2001 N 167-ФЗ, пп. 3 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 N 255-ФЗ). Подтверждающий снятие с учета в СФР документ будет направлен ИП на его электронную почту.

Можно ли закрыть бизнес с долгами

Можно ли закрыть ИП с долгами? Если у решившего свернуть свой бизнес ИП имеются долги перед бюджетом, это не станет препятствием для закрытия. Но важно иметь в виду, что с закрытием ИП эта задолженность никуда не денется – обязанность по ее погашению перейдет к гражданину, как к обычному физлицу (не ИП) (Постановление Конституционного Суда РФ от 23.06.2022 N 26-П, Письмо Минфина России от 14.12.2016 N 03-04-05/74868, Письмо УФНС России по Московской обл. от 16.06.2022 N 09-11/040466@).

Долги перед контрагентами

Решившему закрыться ИП нужно помнить, что он отвечает по своим долгам имеющимся у него имуществом (ст. 24 ГК РФ). И с утратой статуса ИП гражданин продолжит быть должником (но здесь не стоит забывать о сроке исковой давности (п. 1 ст. 196 ГК РФ)). Поэтому если ИП согласен со своей задолженностью перед контрагентами, имеет смысл рассчитаться с ними перед своим закрытием, чтоб не тянуть предпринимательские долги в непредпринимательскую жизнь.

Но если предпринимателя волнует только, закроют ли ИП с долгами перед контрагентами, то ответ на этот вопрос утвердительный.

Что делать с кассой, печатью и банковским счетом

ККТ. По общему правилу налоговики самостоятельно снимут ККТ с учета после закрытия ИП, то есть предпринимателю не нужно предпринимать никаких действий (п. 18 ст. 4.2 Федерального закона от 22.05.2003 N 54-ФЗ, Письмо ФНС России от 26.04.2019 N ЕД-4-20/8069). Правда, если ИП, к примеру, планирует продать кассовый аппарат, то снять его с учета предприниматель должен сам, подав заявление по установленной форме (Приложение № 2 к Приказу ФНС России от 08.09.2021 N ЕД-7-20/799@) и отчет о закрытии фискального накопителя (п. 8 ст. 4.2 Федерального закона от 22.05.2003 N 54-ФЗ).

Печать. После закрытия ИП его печать (если она у него была) станет недействительной. Эту печать лучше уничтожить. Например, путем разрезания на мелкие части каучуковой части печати.

Счет в банке. Расчетный счет закрытого ИП тоже имеет смысл закрыть, предварительно переведя остаток денег на личный счет/карту. Если этого не сделать, то банк по-прежнему будет списывать средства за обслуживание счета.

Хранение документов ИП

Свернув свою предпринимательскую деятельность, бывший ИП должен продолжать хранить документы, связанные с этой деятельностью. Сроки хранения разные. Например, итоговую декларацию закрытого ИП нужно хранить не менее 5 лет, а некоторые кадровые документы на работников придется хранить 75 лет.

Перечень документов со сроками их хранения можно найти в Приказе Росархива от 20.12.2019 N 236.

Почему могут отказать в закрытии ИП

Перечень оснований, по которой регистрирующая ИФНС может отказать в закрытии ИП, приведен в п. 1 ст. 23 Федерального закона от 08.08.2001 N 129-ФЗ. Например, отказ в закрытии ИП может последовать в связи с тем, что предприниматель представил не полный пакет необходимых документов.

Что делать, если ИФНС отказывается закрывать ИП

ИП, которому налоговики откажут в закрытии, получит решение об отказе. В этом решении будет содержаться причина отказа (п. 2 ст. 23 Федерального закона от 08.08.2001 N 129-ФЗ). Соответственно, чтобы все же закрыться, предпринимателю следует устранить указанные в решении нарушения.

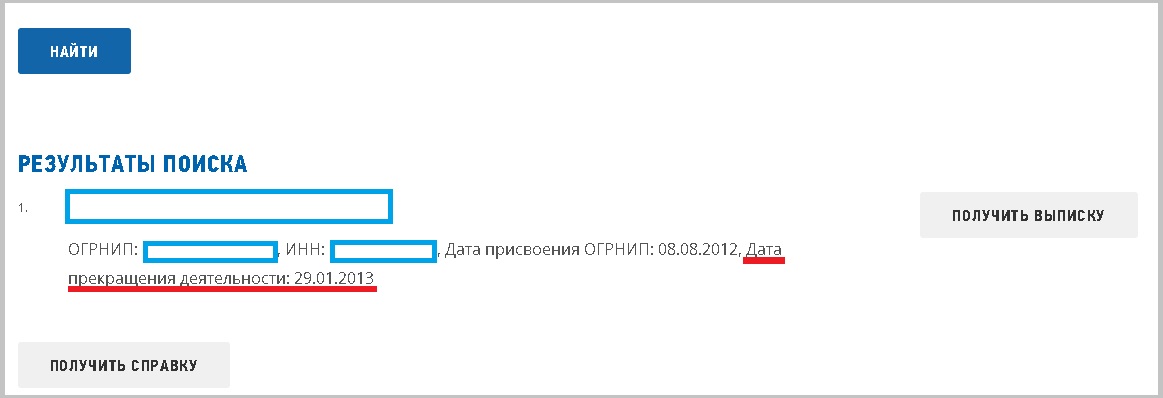

Как убедиться, что ИП закрыто

Подтверждением закрытия ИП будет лист записи ЕГРИП, а также уведомление о снятии с учета в налоговом органе физлица в качестве ИП, которые можно получить на 6-й рабочий день после подачи документов в регистрирующую ИФНС.

Кроме того, можно получить выписку из ЕГРИП посредством специального сервиса ФНС и посмотреть, имеется ли в ней запись о закрытии ИП. Кстати, в этом сервисе уже в результате поиска будет понятно, закрыто ИП или нет.

Сколько стоит закрыть ИП

На просторах интернета можно найти немало объявлений о предоставлении услуги по закрытию ИП под ключ. Цены абсолютно разные: есть те, кто готов оказать такую услугу за 500 руб. (что очень сомнительно), а есть и те, кто просит за свои услуги, к примеру, 5000 руб. Но в целом закрыть ИП можно и без платных посредников, аккуратно выполняя перечисленные выше шаги.

Упрощенный порядок закрытия

С 1 июля 2023 г. действует упрощенный порядок ликвидации субъектов малого и среднего предпринимательства. Но касается он только ООО. Подробнее об этом можно почитать статью на нашем сайте.