#статьи

-

0

Рентабельность: что это такое, формула, виды — изучаем ключевой финансовый показатель

Высокая выручка не всегда говорит об успешности бизнеса. Высокая рентабельность — другое дело. Стартовый гайд, который научит применять показатель.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность — ключевой показатель работы бизнеса. Его важно рассчитывать как новым, так и действующим компаниям и проектам.

Рентабельность показывает, насколько грамотно бизнес распоряжается своими ресурсами — персоналом, деньгами, материалами и другими активами. Можно рассчитывать рентабельность всей компании или её отдельных активов.

В статье разберёмся:

- что такое рентабельность и для чего она нужна;

- как рассчитать рентабельность;

- какие есть виды рентабельности и что они показывают;

- что такое порог рентабельности и как его рассчитать;

- какая рентабельность считается нормальной;

- как повысить рентабельность;

- как узнать больше об управлении финансами в бизнесе.

Рентабельность — отношение прибыли к ресурсам, которые вложили, чтобы эту прибыль получить. Она показывает, какую прибыль или убыток получил бизнес от использования этих активов.

Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала и другие. Вид выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить. Подробнее о самых распространённых видах рентабельности расскажем ниже.

Рентабельность — один из главных показателей, по которым можно судить об успешности бизнеса. Чем выше общая рентабельность компании, тем эффективнее она работает и тем она успешнее.

Если рентабельность ниже нуля, бизнес работает в убыток.

Кроме этого, рентабельность рассчитывают, чтобы:

- разрабатывать планы дальнейшего развития бизнеса;

- прогнозировать прибыль;

- устанавливать цены на товары или услуги компании;

- оценивать эффективность отдельных филиалов компании;

- сравнивать конкурентоспособность;

- привлекать инвесторов;

- регулировать управление персоналом.

Рентабельность исчисляют в процентах. Общая формула выглядит так:

Рентабельность = Прибыль / Себестоимость × 100%

Прибыль — разница между тем, что заработал бизнес, и всеми его расходами.

Себестоимость — вложения в работу бизнеса. Они могут включать зарплаты сотрудников, стоимость аренды, амортизацию и другое.

Допустим, предприниматель потратил 5 млн рублей на открытие магазина. В эту сумму вошла годовая аренда, реклама, закупка товара и зарплата продавца. Годовая прибыль составила 1,5 млн рублей — это разница между доходами и расходами. Рентабельность магазина будет равна: 1,5 млн / 5 млн × 100% = 30%.

Если нужно рассчитать рентабельность отдельных активов — например, отдельных товаров магазина, — общую прибыль компании делят на себестоимость этих активов.

Редко рентабельность считают в абсолютных показателях — например, в рублях. Для этого прибыль делят на себестоимость. В этом случае рентабельность показывает величину прибыли, которую получили за единицу затраченного ресурса.

Чтобы объективно оценить эффективность бизнеса, рассчитывают показатели рентабельности для разных ресурсов компании.

Рассмотрим основные виды рентабельности:

- рентабельность активов;

- рентабельность продаж;

- рентабельность основных средств;

- рентабельность оборотных активов;

- рентабельность производства;

- рентабельность продукции (товаров);

- рентабельность персонала;

- рентабельность инвестиций.

Рентабельность активов (ROA). Показывает, насколько эффективно бизнес использует свои активы. Например, какую прибыль компании приносит её недвижимость, оборудование или транспорт.

ROA = Прибыль / Стоимость активов × 100%

Рентабельность продаж (ROS). Показывает долю прибыли в общей выручке бизнеса.

ROS = Прибыль / Выручка × 100%

По-другому рентабельность продаж называют нормой прибыли.

При расчёте ROS можно использовать разные виды прибыли — например, чистую, валовую, маржинальную или операционную — в зависимости от направления работы бизнеса или количества товаров/услуг.

Рентабельность основных средств (ROFA). Показывает доходность бизнеса от использования основных средств, которые участвуют в производстве товаров и услуг. Например, оборудования, производственных линий, цехов.

Рассчитывается аналогично рентабельности активов:

ROFA = Прибыль / Стоимость основных средств × 100%

ROFA важно рассчитывать для капиталоёмких предприятий — например, крупных производств. Это помогает контролировать износ основных средств и своевременно их модернизировать или продавать.

Рентабельность оборотных активов (RCA). Показывает эффективность использования оборотных активов бизнеса.

Оборотные активы — ресурсы, которые компания использует для производства товаров/услуг и которые, в отличие от основных средств, расходуются полностью. Это, например, материалы, сырьё, складские запасы.

RCA = Прибыль / Стоимость использованных оборотных активов × 100%

Рентабельность производства (ROP). Показывает эффективность использования основных средств и оборотных активов одновременно.

ROP = Прибыль / (Стоимость основных средств + Стоимость использованных оборотных активов) × 100%

Рентабельность производства можно рассчитывать для всего производства компании или для его отдельных направлений. Например, для разных цехов.

Рентабельность продукции (ROM). Показывает долю прибыли в каждом рубле, потраченном на производство товаров или услуг компании.

ROM = Прибыль / Себестоимость товаров (услуг) × 100%

Рентабельность продукции рассчитывают отдельно для каждого товара или услуги компании. По этому показателю можно понять, например, на какую продукцию нужно сократить издержки, а какую полностью снять с производства.

Рентабельность персонала (ROL). Показывает эффективность управления кадрами — насколько эффективно работают сотрудники компании.

ROL = Прибыль / Средняя численность персонала × 100%

Рентабельность инвестиций (ROI). Показывает доходность инвестиций в бизнес.

ROI = Прибыль / Стоимость инвестиций × 100%

По этому показателю можно понять, выгодно ли инвесторам финансировать бизнес.

Порог рентабельности — минимальная выручка, при которой бизнес полностью покрывает свои расходы. По-другому этот показатель называют точкой безубыточности.

Если бизнес достиг порога рентабельности — значит, он отработал «в ноль» и покрыл свои расходы. Всё, что бизнес заработает сверх, будет прибылью.

С помощью этого показателя бизнес планирует, сколько продукции нужно произвести (продать), чтобы не уйти в убыток.

Обычно порог рентабельности рассчитывают в процентах. Вот формула:

ПР = Постоянные затраты / (Выручка − Переменные затраты) × 100%

Постоянные затраты — затраты на производство, которые не зависят от объёма выпускаемой продукции. Это, например, зарплаты сотрудникам, налоги, стоимость аренды, кредитов.

Переменные затраты — затраты производства, которые напрямую зависят от объёма выпускаемой продукции. Это, например, расходы на покупку сырья и материалов, оплату электричества, доставку, транспортные расходы.

Единого значения рентабельности, которое считалось бы нормальным для всех сфер бизнеса, нет. Например, в некоторых сферах рентабельность 30% считается низкой, а в других — говорит о высокой эффективности бизнеса.

Каждый случай нужно рассматривать отдельно, оценивая другие экономические показатели компании и состояние рынка.

Некоторые источники относят бизнесы к разным категориям в зависимости от их рентабельности:

- рентабельность больше 30% — сверхприбыльный бизнес;

- рентабельность 20–30% — высокорентабельный;

- рентабельность 5–20% — среднерентабельный;

- рентабельность 1–5% — низкорентабельный;

- рентабельность 0–1% — порог рентабельности;

- рентабельность меньше 0% — убыточный бизнес.

Рентабельность зависит от двух показателей — прибыли бизнеса и вложений в его работу (себестоимости). Соответственно, чтобы повысить рентабельность, нужно повышать прибыль и (или) снижать себестоимость.

Вот некоторые способы увеличить прибыль:

- улучшить качество продукции или услуг;

- расширить ассортимент, рынок сбыта;

- пересмотреть ценообразование;

- добавить сопутствующие услуги — например, доставку;

- пересмотреть маркетинговую стратегию;

- запустить акции, программы лояльности.

А так можно снизить себестоимость:

- оптимизировать расходы на производство — например, найти поставщиков с ценами ниже или перейти на более дешёвые материалы;

- найти и ликвидировать источники технологических потерь в производстве;

- оптимизировать штат;

- автоматизировать бизнес-процессы.

- Рентабельность — показатель экономической эффективности бизнеса. Он позволяет оценить, какую прибыль или убыток получил бизнес от использования своих ресурсов.

- Чтобы посчитать рентабельность, нужно прибыль разделить на себестоимость (вложения в бизнес).

- Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала. При расчёте вид рентабельности выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить.

- Порог рентабельности (или точка безубыточности) — минимальная выручка, при которой бизнес полностью покрывает свои расходы.

- Чтобы повысить рентабельность, нужно повысить прибыль или снизить себестоимость.

- Управление финансами — базовая функция любого бизнеса. Понимая его основы, можно эффективно распоряжаться ресурсами компании. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как компании управляют финансами.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе используют четыре вида прибыли: маржинальную, валовую, операционную и чистую. В этой статье Skillbox Media разобрали подробно каждую из них.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробно рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Как зарабатывать больше с помощью нейросетей?

Бесплатный вебинар: 15 экспертов, 7 топ-нейросетей. Научитесь использовать ИИ в своей работе и увеличьте доход.

Узнать больше

Какие данные нужны для анализа

Малому бизнесу на упрощенных режимах налогообложения не нужно вести строгую отчетность. Налоговый кодекс обязывает предпринимателя заполнять книгу доходов и расходов (КУДиР), чтобы отразить только те операции, которые влияют на расчет налога.

Но для отслеживания эффективности бизнеса собственнику микропредприятия желательно вести внутренний учет. Это можно делать в электронной таблице.

Вот какие операции нужно фиксировать:

- выручку;

- себестоимость закупки товара, сырья для производства;

- выплату зарплаты;

- оплату налогов и сборов;

- коммунальные платежи и аренду;

- иные доходы и расходы.

Чтобы оценить состояние бизнеса в целом, подойдут показатели за год. Но для глубокого анализа правильнее будет разбить год на сезоны, кварталы или месяцы.

Если бизнес разносторонний, его дробят на проекты или направления деятельности. Например, если гостиница предоставляет услуги проживания и питания, правильно отделить номерной фонд от ресторана и проанализировать деятельность каждого направления.

Чтобы провести анализ, можно взять информацию из учетной программы или попросить бухгалтера собрать данные за нужный период по:

- выручке от всех видов деятельности и каждого клиента;

- количеству работников;

- расходам на производство и закупку товаров и услуг;

- расходам на основную и неосновную деятельности, налоги.

Эти цифры понадобятся для детального анализа прибыльности бизнеса. Ниже подробно разберем, как посчитать и оценить каждый показатель.

Выручка

Выручка ― это все деньги, полученные от клиентов. Из этой суммы мы еще не вычли налоги и взносы, зарплату и затраты на производство продукта. Анализ выручки отражает, как менялся объем продаж из месяца в месяц, из года в год или в сезон и несезон.

Формула расчета выручки:

(Выручка за текущий период — Выручка за прошлый период) ÷ Выручка за прошлый период.

В расчет выручки не включают доход вне основной деятельности. К нему относятся, например, бартерный обмен, доходы от аренды, компенсации, благотворительные взносы, проценты по займу и ценным бумагам, курсовые разницы при продаже валюты, дивиденды. Эти данные исказят анализ.

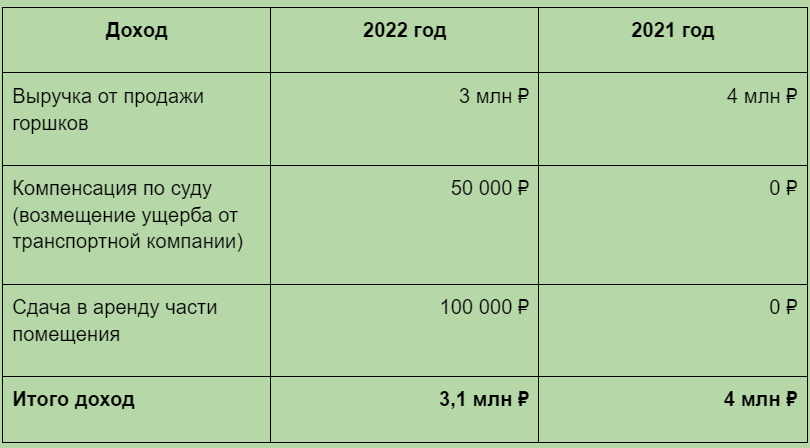

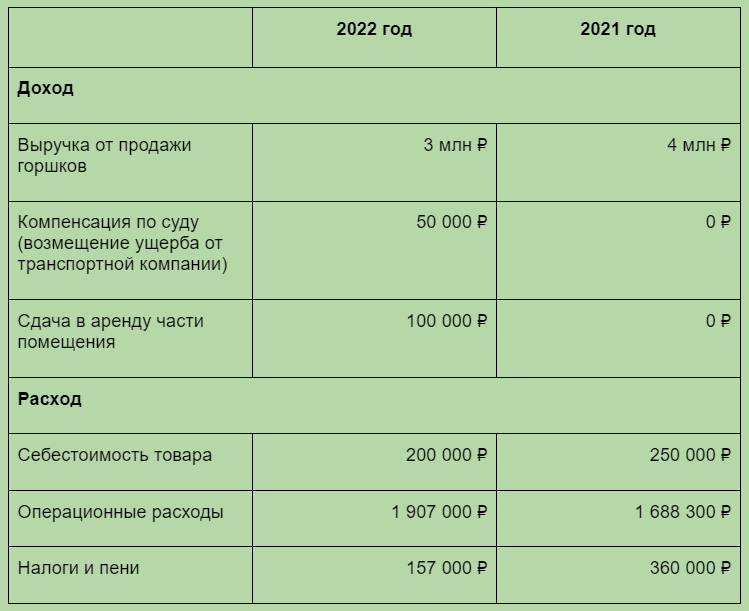

Рассчитаем выручку на примере небольшой компании.

Пример

ООО «Лютик» в 2021 году открыло магазин по продаже цветочных горшков. Компания использует упрощенную систему налогообложения «Доходы минус расходы» и не составляет отчет о финансовых результатах.

В 2022 организация закупила партию товара на 50 тыс. ₽, но во время транспортировки перевозчик перебил все горшки. Он возместил стоимость товара, но это внереализационные доходы. Кроме того, в 2022 году компания начала сдавать часть помещения в аренду: этот допдоход к основной выручке тоже не относится.

Предприниматель попросил бухгалтера выбрать необходимые данные из внутренней учетной таблицы, и вот что получилось.

Расчет объема выручки для ООО «Лютик» в 2022 году выглядит так:

(3 000 000 ₽ — 4 000 000 ₽) ÷ 4 000 000 ₽ = — 0,25.

За 2022 выручка снизилась на 25%. Собственнику нужно разобраться, почему так произошло. Возможно, в магазине маленький выбор товаров или услуг, либо покупателей стало меньше, потому что рядом открылся магазин конкурента.

Доход

Доход ― это сумма выручек компании от разных видов деятельности. Компания получает деньги не только от основной деятельности, но и попутно: по бартеру, от сдачи в аренду имущества или в качестве компенсации. В этой категории нужно рассчитать два показателя: доход на сотрудника и на клиента.

Доход на сотрудника. Экспресс-анализ покажет, сколько «усредненный» сотрудник приносит компании, и оправдано ли содержание стольких людей. Этот показатель полезен в сравнении с прошлыми периодами: так можно увидеть, повысил ли новый сотрудник доход бизнеса в целом.

Формула для расчета уровня дохода на одного сотрудника (ДОС):

ДОС = Доход ÷ Среднее количество сотрудников за период.

Пример

В 2021 году в ООО «Лютик» работали четыре человека: директор, бухгалтер и два продавца. Доход на одного сотрудника составил: 4 млн ₽ ÷ 4 человека = 1 млн ₽.

В 2022 магазин нанял грузчика и получил деньги за аренду части помещений. Поскольку это прочий доход, а не основная деятельность, нужно посчитать два показателя:

- Доход на одного сотрудника от основной деятельности: 3 млн ₽ ÷ 5 человек = 600 000 ₽;

- Доход на одного сотрудника (директора и бухгалтера) от иной деятельности: 100 000 ₽ ÷ 2 человека = 50 000 ₽. При сдаче помещений в аренду продавцы и грузчик не влияют на уровень дохода, поэтому расчет их не включаем.

Получилось, доход на одного сотрудника от основной деятельности в 2022 году снизился на 400 тыс. ₽. Это произошло из-за увеличения штата и снижения выручки.

Если в 2021 продавцы разгружали горшки каждый день и грозили собственнику увольнением, найм грузчика оправдан, ведь без продавцов не будет продаж. Но если грузчика привлекают раз в неделю, лучше воспользоваться аутсорсингом.

Полная ставка бухгалтера тоже вызывает вопросы, ведь объем операций у магазина небольшой. Бухгалтера можно нанять на полставки или привлечь бухгалтерскую фирму.

Уровень дохода на клиента. В розничный магазин за день приходят десятки и сотни покупателей — для такого бизнеса оценить этот показатель сложно. Но компаниям из сферы услуг, оптовых продаж или с ограниченным числом постоянных клиентов такой учет необходим.

Формула для расчета уровня дохода на клиента (УДК):

УДК = (Выручка от одного клиента ÷ Общая выручка) × 100.

Если один покупатель приносит от 10% общего дохода бизнеса, его уход или неплатежеспособность грозят фирме финансовыми трудностями.

Пример

ООО «Лютик» не сможет отследить уникального клиента, поскольку продает горшки в розницу. А ООО «Цветгорш» — дистрибьютор цветочных горшков розничным продавцам. Ему этот расчет необходим.

В 2021 выручка «Цветгорша» составила 36 млн ₽. Из них на ООО «Роза» пришлись 10 млн ₽: это 27,8% от выручки.

Директор «Цветгорша» не хотел зависеть от одного покупателя, потому решил расширить клиентскую базу и увеличить объем продаж. В 2022 выручка компании составила 56 млн ₽, из которых всего 7 млн ₽ (12,5%) поступили от ООО «Роза».

С 2023 года ООО «Роза» приняло решение вдвое сократить закупку у «Цветгорша» из-за сложной логистики. Но такое снижение закупки крупного покупателя уже не критично для фирмы. При таком же уровне дохода в 2023 компания потеряет 3,3 млн ₽ вместо 7,8 млн ₽.

Прибыль

Прибыль ― это доход от бизнеса за вычетом расходов на деятельность. Ее делят на валовую, операционную и чистую. Расчет нужно проводить поэтапно: вычитать от выручки себестоимость товаров или услуг, расходы на деятельность компании и налоги.

Себестоимость ― это средства на создание товара. В продажах это траты на его закупку и перепродажу, а в сфере услуг — расходы на ее создание и оказание.

Обычно к себестоимости относят:

- закупку сырья или товара на перепродажу;

- зарплату персонала;

- коммунальные расходы, если их можно выделить из общих платежей по ЖКХ;

- иные расходы, связанные с основной деятельностью.

Ниже разберем, как рассчитать каждый показатель.

Валовая прибыль отражает, сколько денег остается после продажи товаров или услуг. Чтобы ее узнать, выручку надо уменьшить на себестоимость продукта. Ее рассчитывают в три шага.

- Компании на УСН и АУСН этот шаг пропускают. Если компания на ОСНО, отделите НДС от выручки: Выручка без НДС = Выручка ÷ 1,2.

- Рассчитайте объем валовой прибыли (ВП) по каждому виду деятельности и периоду: ВП = Выручка без НДС — Себестоимость проданных товаров или услуг.

- Рассчитайте маржу, а именно долю прибыли в выручке компании. Маржа по ВП = ВП ÷ Выручка без НДС × 100.

Если у компании несколько точек продаж, можно сравнить валовую прибыль по каждой или на разных сменах продавцов, официантов и т. д. Но для этого нужно вести раздельный учет по каждому объекту.

В рознице маржа примерно равна торговой наценке. Чем больше маржа, тем выше устойчивость бизнеса: если доход упадет, компании будет чем оплатить текущие расходы.

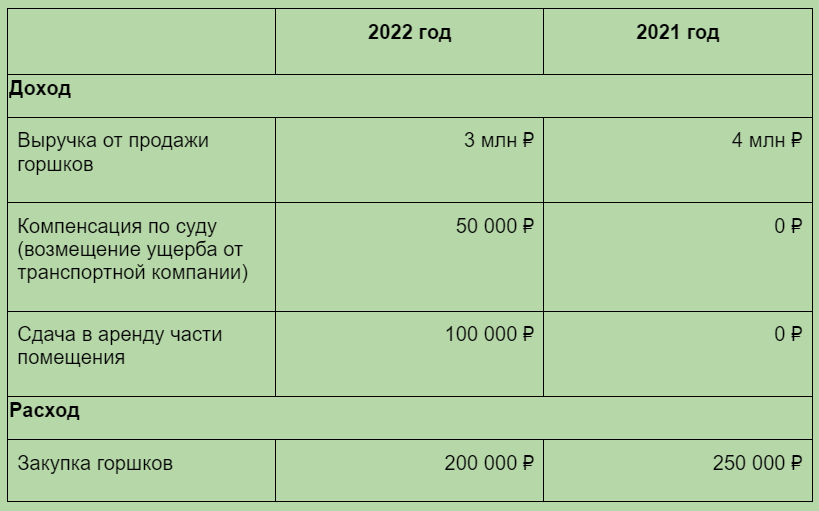

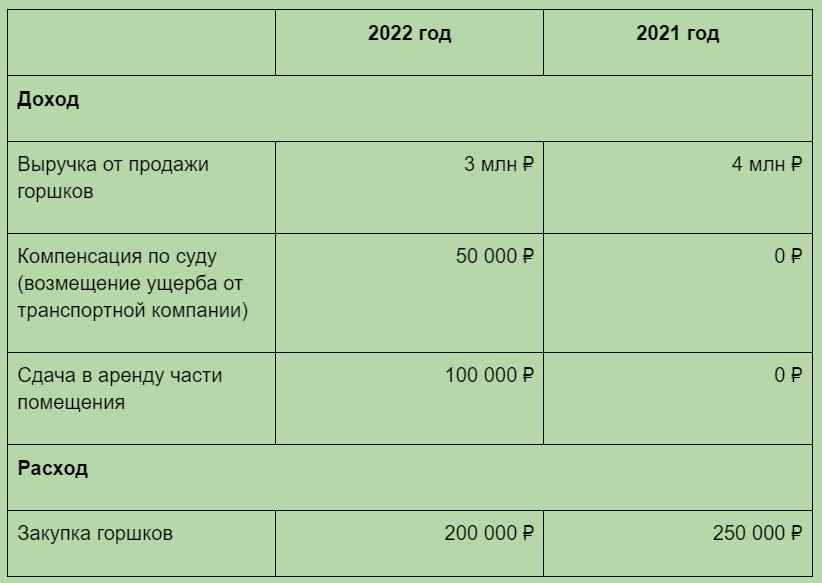

Пример

Расширим таблицу по ООО «Лютик». Компания применяет УСН, поэтому выручку считают без НДС.

2021 год:

Валовая прибыль: 4 000 000 ₽ — 250 000 ₽ = 3 750 000 ₽.

Маржа по валовой прибыли: 3 750 000 ₽ ÷ 4 000 000 ₽ × 100 = 94%.

2022 год:

Валовая прибыль: 3 000 000 ₽ — 200 000 ₽ = 2 800 000 ₽.

Маржа по валовой прибыли: 2 800 000 ₽ ÷ 3 000 000 ₽ × 100 = 93%.

Эффективность бизнеса в 2022 году снизилась несущественно. Если собственник найдет товар с меньшей себестоимостью или привлечет больше покупателей, то увеличит валовую прибыль.

Операционная прибыль. Кроме расходов на себестоимость товара или услуги, у компании есть и другие затраты. Они существуют, даже если бизнес не принес доход в текущем месяце. К ним относят, например, зарплату сотрудников, арендную плату, коммунальные платежи, рекламу и транспортировку продукции.

Операционную прибыль (ОП) рассчитывают в два шага:

- Из валовой прибыли вычтите операционные расходы: ОП = ВП — Операционные расходы.

- Определите долю операционной прибыли в выручке предприятия: Маржа по ОП = ОП ÷ Выручка без НДС × 100.

Чем выше коэффициент операционной прибыли, тем выше способность компании получать прибыль без собственных вложений.

Для растущей компании, которая все средства инвестирует в развитие, в первые годы нормально иметь отрицательный показатель операционной прибыли. Это не убыток, а инвестирование собственных или привлеченных средств в быстрый рост.

Пример

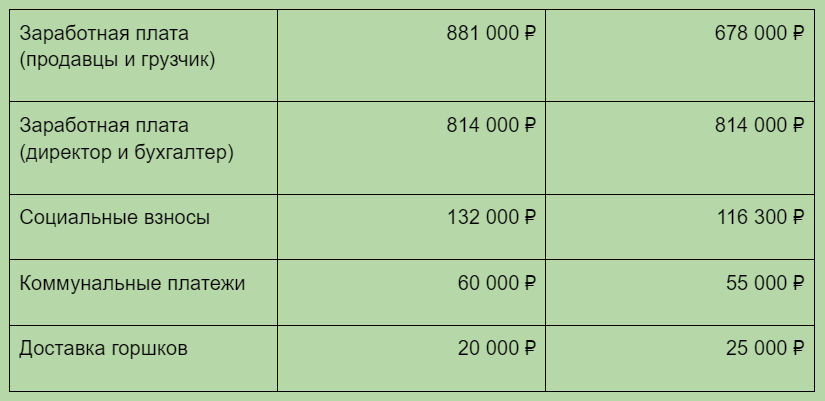

Дополним таблицу по ООО «Лютик» информацией по фонду оплаты труда персонала, расходам на коммунальные услуги и доставку товара.

2021 год:

ОП = 3 750 000 ₽ — 678 000 ₽ — 814 000 ₽ — 116 300 ₽ — 55 000 ₽ — 25 000 ₽ = 2 061 700 ₽.

Маржа по ОП = 2 061 700 ₽ ÷ 4 000 000 ₽ × 100 = 52%.

2022 год:

ОП = 2 800 000 ₽ — 881 000 ₽ — 814 000 ₽ — 132 000 ₽ — 60 000 ₽ — 20 000 ₽ = 893 000 ₽.

Маржа по ОП = 893 000 ₽ ÷ 3 000 000 ₽ × 100 = 30%.

В 2022 у «Лютика» операционная прибыль в три раза меньше валовой прибыли и снизилась на 22% по сравнению с 2021. Магазин пока может сам покрывать расходы на содержание, а сдача в аренду части помещений покроет непредвиденные траты. Собственнику нужно сократить расходы и найти новые источники дохода.

Также можно еще раз подумать, нужен ли грузчик в штате и полная ставка бухгалтера. На фоне уменьшения доходной части новый человек ― это дополнительные расходы на зарплату и соцотчисления.

Чистая прибыль. В процессе работы у компании возникают обязательства: налоги, сборы, штрафы, пени, процент по заемным средствам и пр. Выплатив их, собственник получит чистую прибыль или убыток. После этого он должен решить, куда направить прибыль: можно реинвестировать ее в компанию, а можно положить в карман.

Если вместо прибыли бизнес принес убыток, собственник должен придумать, как его покрыть. Чистую прибыль (убыток) для анализа рассчитывают в два этапа.

- На этом шаге учитывайте доходы и расходы от неосновной деятельности компании и уплатите налоги по всем видам дохода. Определите объем чистой прибыли (ЧП) бизнеса: ЧП = ОП + Прочие доходы – Прочие расходы — Налоги.

- Эффективность деятельности лучше видна в процентном отношении к выручке: Маржа по ЧП = ЧП ÷ Выручка без НДС × 100.

Пример

Дополним таблицу по ООО «Лютик». Арендатор части магазина сам оплачивает коммунальные расходы, компании остается заплатить налог.

2021 год:

ЧП = 2 061 700 ₽ — 360 000 ₽ = 1 701 700 ₽.

Маржа по ЧП = 1 701 700 ₽ ÷ 4 000 000 ₽ × 100 = 43%.

2022 год:

ЧП = 893 000 ₽ + 100 000 ₽ — 157 000 ₽ = 836 000 ₽.

Маржа по ЧП = 836 000 ₽ ÷ 3 100 000 ₽ × 100 = 27%.

В 2022 году у «Лютика» выручка снизилась, а расходы увеличились, поэтому налоги к уплате сократились почти вдвое. Снижение чистой прибыли составило 16%.

У магазина неплохие показатели для розницы, но при сравнении двух лет работы видна тенденция к снижению дохода. Бизнес хорошо начал в первый год и замедлил рост во второй.

Мы рассказали о базовых методах оценки доходной стороны бизнеса. Но наличие прибыли не значит, что бизнес успешен. Чтобы собственник мог понять, насколько грамотно он распоряжается деньгами, нужно оценить эффективность своего дела.

В следующей статье мы дадим простые формулы оценки эффективности бизнеса.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Зачем тогда считать маржинальную прибыль. Несмотря на свою «условность», это весьма полезный показатель для анализа. На основе маржинальной прибыли можно оценить, насколько эффективно работает служба продаж или производственный цех.

Руководитель отдела продаж или начальник цеха никак не может контролировать постоянные расходы, например — зарплату офисных сотрудников. Но они могут повлиять на доходы и расходы в своей зоне ответственности.

Например, найти более выгодных покупателей, поставщиков более дешевых товаров или сырья, оптимизировать процессы производства или логистики. Все это может привести к росту выручки или снижению переменных расходов, то есть к увеличению маржинальной прибыли.

Также маржинальная прибыль нужна для расчета точки безубыточности. Компания будет работать «в ноль», если маржинальная прибыль равна постоянным расходам.

Операционная прибыль

Один из важнейших и всем понятных показателей. Считается просто: из маржинальной прибыли надо вычесть постоянные расходы. По-другому операционную прибыль называют прибылью от основной деятельности. Операционная прибыль показывает эффективность бизнеса в целом.

Прибыль до налогообложения

Этот вид прибыли отличается от операционной на величину прочих доходов и расходов. Прочими считаются те доходы и расходы, которые не связаны с основной деятельностью компании.

Единого перечня статей прочих доходов и расходов нет — все зависит от специфики бизнеса. К прочим относят операции, которые не характерны для обычной деятельности организации.

Например, если производственная компания продаст излишки сырья, то выручку от такой продажи нужно отнести к прочим доходам, а себестоимость реализованного сырья — к прочим расходам.

Но если мы рассмотрим торговую организацию, то продажа партии такого же сырья уже будет относиться к основной выручке, а себестоимость проданного товара — к переменным расходам.

К переменным расходам можно отнести и рекламу. Если ваш бизнес основан на продажах, вы знаете, как важно вести учет всех сделок и контролировать эффективность работы продающих менеджеров. Но не менее важно — понимать, превращаются ли деньги, вложенные в рекламу, в прибыль. Проанализировать рекламные расходы, а также собрать в одном месте все данные о сделках, клиентах и задачи сотрудников поможет CRM от Билайн — Мобильное предприятие.

Чистая прибыль

Чистая прибыль — это разница между прибылью до налогообложения и суммой налога. Это может быть налог на прибыль, «упрощенный» налог или единый сельхозналог — все зависит от режима налогообложения, который применяет компания.

Чтобы рассчитать чистую прибыль «с самого начала», с учетом всех доходов и расходов, можно использовать простую формулу.

ЧП = Д – ПЕРР – ПОСТР + ПРД – ПРР – Н

Д — доходы

ПЕРР — переменные расходы

ПОСТР — постоянные расходы

ПРД — прочие доходы

ПРР — прочие расходы

Н — налог

Ниже приведен годовой управленческий отчет ООО «Полет» о финансовых результатах в разбивке по кварталам. Расчет чистой прибыли по указанной формуле, например, за 1 квартал будет выглядеть так:

ЧП = 50 000 – 23 000 – 10 000 + 50 – 70 – 3 396 = 13 584 ₽

Чистая прибыль — это средства, которые остаются в распоряжении собственников бизнеса. Владельцы компании могут распределить их между собой в виде дивидендов или оставить в бизнесе для развития.

EBITDA

EBITDA — прибыль до вычета процентов, налогов и амортизации. Чтобы получить EBITDA, нужно к прибыли до налогообложения прибавить суммы банковских процентов и начисленной амортизации, которые входят в затраты.

Если компания не использует амортизируемые активы и не платит проценты банкам, EBITDA будет равна прибыли до налогообложения.

EBITDA позволяет «отсечь» факторы, которые не связаны непосредственно с особенностями бизнеса: ставку банковских процентов и налоговый режим. Поэтому потенциальный инвестор может объективно сравнивать разные компании.

EBITDA — это вид прибыли, который ориентирован на внешних пользователей отчетности, в первую очередь — на кредиторов или инвесторов.

Если вы не планируете в ближайшее время привлекать инвестиции или брать кредит, то показатель EBITDA вам не особенно нужен. Для целей управления вполне хватит других показателей прибыльности, рассмотренных выше.

Содержание

-

Что такое рентабельность

-

Анализ рентабельности продукции

-

Виды показателей рентабельности

-

Какие факторы влияют на рентабельность

-

Как рассчитать рентабельность продукции

Рентабельность — пожалуй, самый очевидный показатель эффективности ведения бизнеса. Он показывает отношение доходности к затратам и выражается в процентах. Можно вывести рентабельность любого объекта и направления: производства, продаж, заёмного капитала, персонала и,т.д. Мы поговорим о рентабельности продукции — сколько прибыли приносит каждый рубль, потраченный на её производство.

Что такое рентабельность

Это экономическая величина, указывающая на соотношение чистой прибыли или убытка к сумме вложенных средств за конкретный период времени. В чём измеряется рентабельность продукции? Всегда в процентных пунктах.

Например, чтобы произвести 10 станков, потратили 5 млн.руб. (себестоимость 1 станка 500 тыс.руб.). Цена реализации 1 станка — 700 тыс.рублей. Рентабельность производства составила 40% ((700 тыс.руб. х 10 — 500 тыс.руб. х 10) / 5 млн.руб.) х 100%. Можно сказать, что с каждого затраченного на производство станков рубля получаем 40 копеек прибыли.

Анализ рентабельности продукции

Расчёт рентабельности даёт возможность руководству:

- определять уровень затрат и доходности по сравнению с конкурентами в отрасли. Ежегодно ФНС России публикует показатели рентабельности по отраслям и направлениям деятельности. Для них это служит ориентиром по проверке налогоплательщиков;

- анализировать устойчивость предприятия и сравнивать её в динамике. Чем выше рентабельность производства, тем крепче оно стоит на ногах. В тоже время, слишком высокая рентабельность свидетельствует о неэффективном распределении средств и излишней налоговой нагрузке.

Воздействовать на показатель рентабельности можно, либо увеличив выручку (повысить цену реализации или объём продукции), либо снизив затраты на её производство (оптимизация расходов, замена технологии, автоматизация).

Виды показателей рентабельности

Формула расчёта рентабельности имеет следующий вид:

Расчёты

Р = П /З(С) х 100%,

где П — прибыль, З — затраты (или С — стоимость).

Числитель в формуле будет всегда одним и тем же — это прибыль или доход.

Знаменатель будет отличаться, в зависимости от вида рентабельности:

| Рентабельность активов (ROA) | = П / СЦА (средняя цена активов) х 100% |

| Рентабельность продаж (ROS) | = П / В (выручка) х 100% |

| Рентабельность основных средств (ROFA) | = П / СОС (стоимость ОС) х 100% |

| Рентабельность инвестиций (ROI) | = П / СИ (стоимость инвестиций) х 100% |

| Рентабельность собственного капитала (ROE) | = П / СК (собственный капитал) х 100% |

Кроме представленных выше есть множество других видов рентабельности (персонала, оборотных средств, производства, отдельного проекта, предприятия в целом, и т.д). Методика расчёта аналогичная.

Например, компания получила чистую прибыль в 7 млн.руб., а среднегодовая стоимость активов 300 млн.руб. ROA составит 2.3%. Это низкий показатель рентабельности, активы используются неэффективно. Нужно либо продать простаивающие активы, либо сдать их в аренду.

Какие факторы влияют на рентабельность

На прибыльность предприятия воздействует разные факторы — те, на которые нельзя повлиять (внешние) и те, которые полностью зависят от действий собственников (внутренние).

Внешние

hidden>

- общая экономическая ситуация в стране;

- законодательное и налоговое регулирование;

- наличие ограничений и санкций;

- уровень платёжеспособного спроса и предложения;

- наличие и состав конкурентов на рынке;

- этап жизненного цикла продукта (услуги) на рынке.

Чтобы учитывать внешние факторы, нужно разрабатывать различные сценарии деятельности в зависимости от вероятности их наступления (пессимистичный, оптимистичный, реальный).

Внутренние

hidden>

- мощность предприятия;

- оснащённость оборудованием;

- современные технологии производства;

- кадровый потенциал;

- производительность труда;

- маркетинговое продвижение:

- логистика и доставка;

- ценообразование.

Необходимо взять под контроль и управление все внутренние факторы. Отслеживать текущие изменения ключевых показателей, провести анализ их влияния на конечную сумму дохода (факторный анализ). Разработать порядок принятия управленческих решений при критическом изменении любого из факторов.

Как рассчитать рентабельность продукции

Важно регулярно проводить экономический анализ рентабельности продукции, и делать это сразу по нескольким показателям. Это позволит получить масштабную выборку и более конкретные данные.

Пример расчёта рентабельности продукции — ООО «Кристалл» по итогам 2021 года показало следующие результаты:

- выручка — 75 млн.руб.,

- себестоимость продукции — 63 млн.руб.,

- управленческие расходы — 4 млн.руб.,

- коммерческие расходы — 6 млн.руб.,

- средняя стоимость ОС — 50 млн.руб.,

- средняя стоимость оборотных средств — 17 млн.руб.,

- инвестиции — 8 млн.руб.,

- увеличение выручки за счёт обновления оборудования (инвестиций) — 3 млн.руб.

Считаем балансовую прибыль:

Расчёты

75 млн.руб. — 63 млн.руб. — 4 млн.руб. — 6 млн. руб. = 2 млн. руб.

Считаем чистую прибыль:

Расчёты

2 млн.руб. — 0,4 млн. руб. (налог на прибыль) = 1,6 млн.руб.

Считаем рентабельность продукции:

Расчёты

1,6 / 63 х 100% = 2,54%.

Рентабельность ОС:

Расчёты

1,6 / 50 х 100% = 3,2%.

Рентабельность оборотных средств:

Расчёты

1,6 / 17 х 100% = 9,4%.

Рентабельность инвестиций:

Расчёты

3 / 8 х 100% = 37,5%.

Рентабельность предприятия:

Расчёты

1,6/ 75 х 100% = 2,13%.

Как видно, показатели рентабельности довольно низкие, кроме показателя рентабельности инвестиций (ROI). Для полной картины необходимо сравнить показатели в динамике — за 2019, 2020 и 2021 годы, выявить основные факторы влияния, и принять управленческое решение.

Формула рентабельности продукции по балансу

hidden>

Все данные для расчёта рентабельности продукции берутся из обязательной формы бухгалтерской отчётности — Отчёта о финансовых результатах (Форма №2). У ООО «Прогресс» она выглядит следующим образом:

| Показатель | Код | За 2021 год, тыс.руб. | За 2020 год, тыс.руб. |

|---|---|---|---|

| Выручка от реализации | 2110 | 220 500 | 177 800 |

| Себестоимость продаж | 2120 | 170 300 | 149 900 |

| Валовая прибыль | 2100 | 50 200 | 27 900 |

| Коммерческие расходы | 2210 | 12 600 | 4 400 |

| Управленческие расходы | 2220 | 8 400 | 3 600 |

| Прибыль от продаж | 2200 | 29 200 | 19 900 |

| Доходы от участия в других организациях | 2310 | 1 500 | 500 |

| Проценты к получению | 2320 | 1 800 | 1 200 |

| Проценты к уплате | 2330 | 1 000 | 300 |

| Прочие доходы | 2340 | 150 | 100 |

| Прочие расходы | 2350 | 700 | 500 |

| Прибыль (убыток) до налогообложения | 2300 | 30 950 | 20 900 |

| Налог на прибыль | 2410 | 6 190 | 4 180 |

| Прочее | 2460 | 140 | 0 |

| Чистая прибыль | 2400 | 24 620 | 16 750 |

Компания занимается строительством производственных объектов. Нужно рассчитать рентабельность продукции, в данном случае, строительных услуг, и сравнить со среднеотраслевыми показателями. Посмотреть динамику изменений за 2 года.

Формулы расчёта рентабельности продукции по балансу:

- по отношению чистой прибыли (ЧП) к себестоимости продаж

Расчёты

Р1 = (строка 2400 / строка 2120) х 100%

- по отношению ЧП к полной себестоимости

Расчёты

Р2 = (2400 / (2120 + 2210 + 2220)) х 100%

- по отношению прибыли от продаж к себестоимости продаж

Расчёты

Р3 = (2200 / 2120) х 100%

- по отношению прибыли от продаж к полной себестоимости

Расчёты

Р4 = (2200 / (2120 + 2210 + 2220)) х 100%.

В результате расчётов получились следующие данные по рентабельности услуг:

| Показатель, % | 2021 год | 2020 год | Изменение |

|---|---|---|---|

| Р1 | 14,46 | 11,17 | +3,29% |

| Р2 | 12,87 | 10,61 | +2,26% |

| Р3 | 17,15 | 13,28 | +3,87% |

| Р4 | 15,26 | 12,60 | +2,66% |

Таблица — расчёт рентабельности продукции

Согласно данным ФНС России, в 2020 году средняя рентабельность проданных услуг по экономической отрасли «Строительство» составила 8,1%. Она считается по формуле Р2 (отношение чистой прибыли к полной себестоимости). У ООО «Прогресс» показатель Р2 в 2020 году равен 10,61%, что больше средней рентабельности по отрасли.

Вывод: компания ведёт прибыльную деятельность по строительству, с ростом показателей рентабельности за период с 2020 по 2021 годы.

Часто задаваемые вопросы

Чем грозит несоответствие показателей рентабельности продаж компании среднеотраслевым?

Для контроля налогоплательщиков ФНС России использует не только рентабельности продаж, но также рентабельность активов, налоговую и фискальную нагрузку. И если эти показатели будут сильно отличаться в большую или меньшую сторону, налоговики могут запросить пояснения по доходам и расходам компании за отчётный год.

Как часто стоит считать рентабельность бизнеса?

Оптимальным считается поквартальный расчёт рентабельности продаж. Но если оборачиваемость бизнеса довольно высокая, можно делать это и каждый месяц.

Финансовый учет на пальцах: как оценить здоровье бизнеса и найти точки роста

Рентабельность собственного капитала, продаж и оборачиваемость активов стоит считать не только крупному бизнесу, но и начинающим предпринимателям. В статье — как можно увеличить прибыль любой компании, влияя на эти три показателя.

Поделиться

Рентабельность собственного капитала, продаж и оборачиваемость активов стоит считать не только крупному бизнесу, но и начинающим предпринимателям. В статье — как можно увеличить прибыль любой компании, влияя на эти три показателя.

Поделиться

Есть несколько финансовых показателей, которые помогают контролировать состояние бизнеса: рентабельность капитала, продаж, рентабельность и оборачиваемость активов. В статье расскажем, как и зачем считать эти показатели.

Статья будет полезна собственникам малого бизнеса и начинающим предпринимателям, которые хотят навести порядок в деньгах.

Дальше в статье — краткий конспект этого вебинара.

Рентабельность собственного капитала — первый из показателей, за которым стоит следить владельцу бизнеса. Он показывает, насколько здоров бизнес и эффективно ли работают деньги предпринимателя. А если точнее — сколько копеек приносит каждый рубль, вложенный в бизнес.

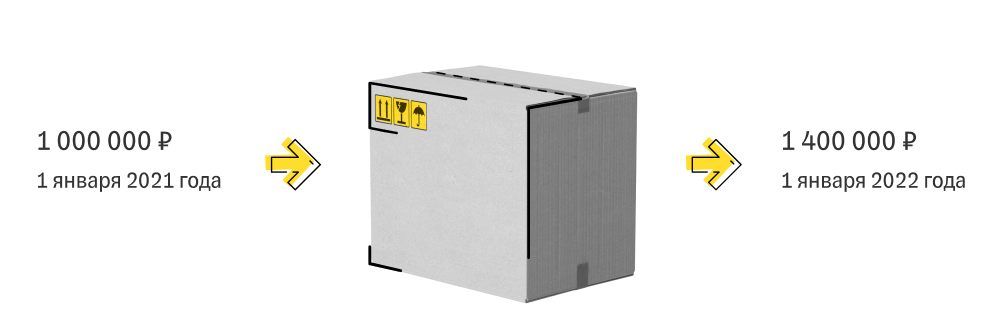

Чтобы понять значение этого показателя, можно представить бизнес как коробку по производству денег. Например, в начале года вы вложили в эту коробку 1 млн рублей. В коробке что-то происходило, и в конце года вы из нее достали 1,4 млн рублей.

Рентабельность капитала в такой коробке: 400 000 ₽ / 1 000 000 ₽ × 100 = 40%.

Рентабельность собственного капитала можно сравнивать с доходностью по банковским депозитам или по акциям. Например, если положить деньги на депозит в банк под 3,88%, то вы заработаете на своих деньгах 3,88% за год. Так же и в бизнесе: вы вкладываете деньги, а через некоторое время получаете какой-то доход.

Когда владелец бизнеса знает рентабельность капитала в бизнесе, он может принять взвешенное решение: выгодно ли дальше развивать бизнес или лучше поискать другие варианты вложения денег.

Для расчета рентабельности нужно знать чистую прибыль и величину собственного капитала.

Чистая прибыль. Чистая прибыль — это выручка за вычетом всех расходов, в том числе налогов и взносов.

Например, у предпринимателя небольшой магазин.

60 млн рублей — выручка за год. Это деньги, которые пришли на расчетный счет и в кассу.

45 млн рублей — расходы за год. Это деньги, которые он потратил на закупку товаров, зарплату, аренду, коммуналку, транспорт.

5 млн рублей — налоги и взносы за год.

(60 млн − 45 млн − 5 млн) = 10 млн рублей — чистая годовая прибыль.

Собственный капитал. Собственный капитал рассчитать сложнее, чем прибыль: он показывает, сколько денег предпринимателя вложено в бизнес. Чтобы узнать эту цифру, нужно оценить стоимость бизнеса на текущий день и вычесть все обязательства.

Активы — все то, что есть у компании. Сюда могут входить:

- недвижимость в собственности;

- оборудование;

- автомобили;

- товарные знаки;

- деньги в кассе и на расчетных счетах;

- сырье и материалы;

- инструменты;

- дебиторская задолженность — деньги, которые вам должны.

В разных сферах бизнеса активы будут разными. Например, в салоне красоты основными активами, скорее всего, будут инструменты, оборудование и деньги в кассе. А в грузоперевозках — автомобили.

Для более точного расчета активы нужно оценивать по их рыночной стоимости. Так, стоимость автомобиля или оборудования — та сумма, за которую их реально сейчас продать, а не цифры в бухгалтерском балансе.

Обязательства бизнеса:

- налоги;

- кредиты и займы;

- кредиторская задолженность — деньги, которые вы должны.

Другими словами, обязательства — это все счета или долги, которые должны быть оплачены компанией.

Рентабельность активов — второй показатель бизнеса. Он показывает, как эффективно в бизнесе работают активы.

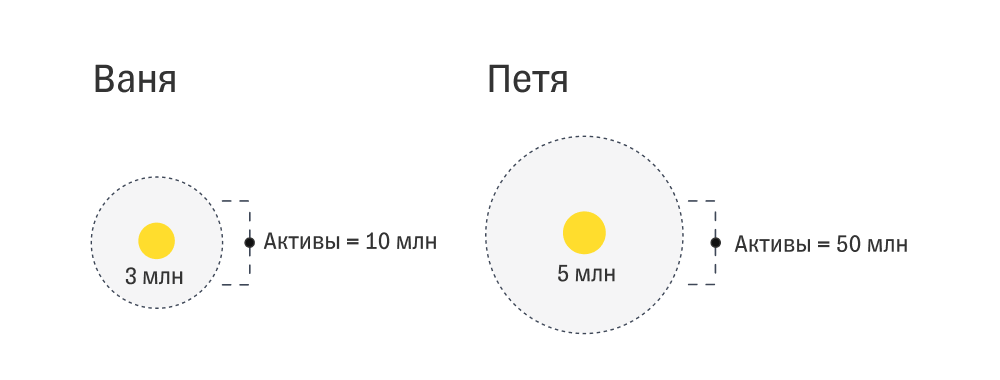

Представим, что Ваня зарабатывает в год 3 млн рублей, а Петя — 5 млн рублей. У кого более эффективный бизнес?

На первый взгляд кажется, что у Пети, ведь у него больше прибыль. Но если узнать, сколько денег вложил в бизнес каждый предприниматель, то окажется, что Ваня работает с большей отдачей.

Сведем расчеты в таблицу:

Рентабельность активов позволяет отслеживать, как результативно работает бизнес в разные периоды. Если активы увеличиваются, а прибыль при этом не растет — значит, нет смысла в расширении бизнеса.

Мы разобрали два основных показателя, которые помогают предпринимателям следить за состоянием бизнеса: доходность собственного капитала и рентабельность активов. Теперь рассмотрим, как улучшить первый из них — рентабельность капитала. В этом поможет формула Дюпона.

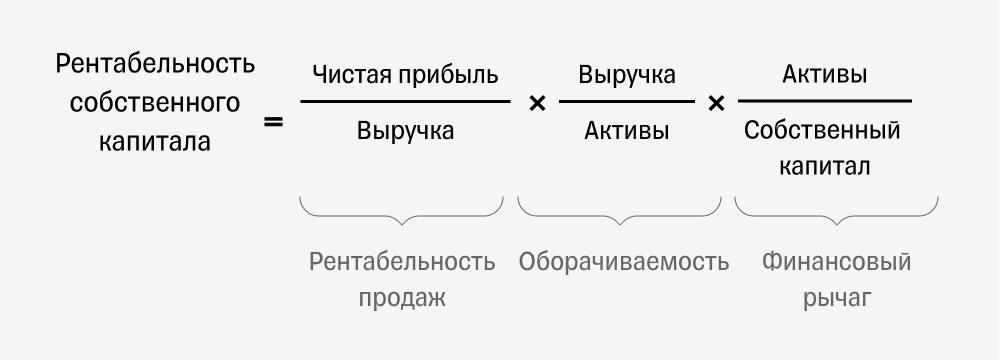

Формула Дюпона появилась из стандартной формулы рентабельности капитала. Это видно, если сократить дроби по правилам математики.

В развернутом виде формула показывает, что рентабельность капитала состоит из трех компонентов:

Получается, чтобы рентабельность собственного капитала росла, нужно улучшать каждый из трех компонентов формулы — рентабельность продаж, оборачиваемость активов и финансовый рычаг.

Рентабельность продаж показывает, какова доля прибыли в общей выручке. Например, рентабельность продаж 10% означает, что 10 копеек из каждого рубля выручки — чистая прибыль компании.

Чтобы повысить рентабельность продаж, нужно:

- Контролировать воронку продаж.

- Пересмотреть политику скидок и повышать средний чек.

- Контролировать расходы.

Контролировать воронку продаж. Воронка продаж — путь, который клиент проходит от момента, когда первый раз узнал о компании, до момента покупки.

Например, представим розничный магазин одежды. У него может быть такая воронка.

Если повысить конверсию на каждом этапе или нескольких, общие продажи вырастут.

Пересмотреть политику скидок и повышать средний чек. Скидка — это не хорошо и не плохо, главное, чтобы она была обоснованной. В среднем 1% скидки уменьшает прибыль компании на 11%. Нужно понимать, может ли компания позволить себе давать скидки клиентам. Иначе может возникнуть ситуация «продал много, а денег не заработал».

Способы повышения среднего чека зависят от специфики бизнеса. Например, можно предлагать клиентам более дорогие аналоги, сопутствующие товары, формировать наборы.

Контролировать расходы. Чем ниже расходы компании, тем выше прибыль при том же объеме продаж. Например, компания может экономить на аренде офиса, закупке канцтоваров, отказаться от неэффективных каналов маркетинга, или найти новых поставщиков с более выгодными ценами.

Оборачиваемость активов показывает, как быстро компания зарабатывает деньги на своих активах. Например, если оборачиваемость активов равна двум, это означает, что компания за год получает выручку, вдвое большую стоимости своих активов. Получаем, что активы за год оборачиваются два раза.

Чтобы повысить оборачиваемость активов, нужно:

- Отслеживать, какие товары быстрее продаются и приносят больше прибыли за месяц.

- Контролировать запасы на складе.

Отслеживать, какие товары продаются быстрее. Представим, что у магазина есть товары А и Б.

Прибыль от продажи товара А — 50 000 ₽, а товара Б — всего 5000 ₽. Но товар Б покупают гораздо чаще, поэтому он в итоге приносит больше прибыли за месяц и помогает активам оборачиваться быстрее.

Контролировать запасы на складе. Запасы обеспечивают бесперебойные продажи. Если покупатель хочет какую-то вещь, а ее нет в наличии — клиент может уйти к конкурентам.

С другой стороны, запасы — это замороженные деньги. Если у предпринимателя на складе лежит товар на 100 000 ₽ и долго не продается, предприниматель теряет деньги. Он мог бы его продать, даже по сниженной цене, и вложить эти 100 000 ₽ в более прибыльное дело.

Финансовый рычаг показывает, сколько активов приходится на каждый рубль собственного капитала. Чем выше коэффициент финансового рычага, тем больше заемных средств используется для финансирования активов.

Получается, чем больше заемных денег привлекается в бизнес, тем больше доходность собственного капитала предпринимателя.

Рассмотрим на примере, как привлечение заемных денег влияет на рост бизнеса и рентабельность капитала. Представим две одинаковые компании, которые работают 10 лет и всю прибыль вкладывают в бизнес.

Использовать заемный капитал необязательно, кому-то достаточно и 57 000 000 ₽. Но если компания хочет ускорить развитие бизнеса, то чужие деньги в этом помогут.

Чтобы заемные деньги пошли компании на пользу и не разорили бизнес, важно соблюдать два условия:

- Рентабельность активов должна быть выше, чем процент за пользование заемными деньгами.

- У компании есть понятные точки роста.

Рентабельность активов выше, чем процент за пользование деньгами. В нашем примере рентабельность активов 50%, а ставка по кредиту 20%. Это показатель, что компания сможет выплачивать проценты и оставаться в плюсе. Чем больше разница между рентабельностью и ставкой по кредиту, тем безопаснее и выгоднее для бизнеса.

Есть понятные точки роста. У компании должно быть понимание, куда ей развиваться и инвестировать заемные деньги

Например, у предпринимателя есть кафе, и он хочет открыть еще четыре кафе в том же городе. Четких планов и расчетов нет, просто планирует взять кредит и работать как привык. В таком случае высок риск, что чужие деньги приведут к банкротству.

Также не стоит идти за кредитом, когда у компании есть проблемы. В идеале привлекать заемный капитал стоит, когда бизнес растет, чтобы помочь ему развиваться быстрее.

Чтобы контролировать финансовые показатели и принимать правильные решения, нужно вести несколько видов отчетности. Вот самые главные:

- отчет о прибылях и убытках (ОПиУ);

- отчет о движении денежных средств (ДДС);

- управленческий баланс.

Отчет о прибылях и убытках. ОПиУ — отчет, который показывает, на какую сумму компания выполнила обязательств и сколько заработала.

В ОПиУ отражают выручку и расходы за определенный период: месяц, квартал, год. Собственник видит весь объем обязательств и расходы по каждому виду деятельности. Так он понимает, приносит ли бизнес прибыль или терпит убытки.

Иногда ОПиУ строят на будущее, чтобы спрогнозировать доходы и расходы. Также отчет покажет, насколько прибыльным будет новое направление в бизнесе или стоит ли закрывать убыточное.

Отчет о движении денежных средств. ДДС — самый простой из управленческих отчетов. В нем отражено, сколько денег поступило на счет и ушло с него. ДДС ничего не говорит о прибыли компании и эффективности ее работы, поэтому его всегда рассматривают в связке с ОПиУ.

В ДДС ищут аномалии. Например, компания полгода тратит на офисные расходы по 300 000 рублей, а потом вдруг 600 000 рублей. Здесь нужно проанализировать, почему статья резко выросла. Возможно, арендатор поднял цену или в офисе обновили компьютеры.

Платежный календарь — один из подвидов ДДС — спасает бизнес от кассовых разрывов. Это когда нужно платить налоги или зарплату, а денег хватает только на кофе. Не всегда это катастрофа: возможно, завтра с компанией рассчитается крупный клиент. Платежный календарь поможет все просчитать и действовать исходя из реальной ситуации.

Управленческий баланс. Отражает состояние дел на конкретную дату: сколько активов и пассивов есть сегодня. В управленческом балансе видно, какая сумма собственных средств находится в бизнесе и сможет ли компания расплатиться с кредиторами, если закроется.

Крупная сумма на расчетном счете не означает, что все деньги принадлежат компании. Возможно, большая часть пойдет на обязательства в виде кредиторской задолженности, а сколько именно — покажет баланс.

Управленческий баланс помогает понять, откуда можно взять деньги для срочных нужд. Например, сделать скидку на нереализованный товар и быстро его продать или собрать дебиторскую задолженность с клиентов.

Выбор инструмента для финансового учета денежных средств зависит от размера бизнеса. Предпринимателю без сотрудников хватит «Экселя» или гугл-таблиц. Крупному бизнесу лучше подключить специальный сервис.

«Эксель» или гугл-таблицы. Это бесплатно, но данные вносят вручную. Если над отчетом работает не один человек, а команда, лучше выбрать гугл-таблицы. Тогда один и тот же документ можно комментировать, редактировать, отслеживать изменения. И не нужно бесконечно пересылать его друг другу и путаться в версиях.

Минус в том, что по данным таблиц сложно принимать серьезные стратегические решения, так как нет аналитики.

1С и сервисы бухучета. Программу 1С изначально разрабатывали для бухгалтерского учета, а не финансового. Можно приспособиться, но это неудобно: нужен специальный плагин или помощь специалиста, который доработает нужный функционал.

Иногда инструменты для фин. учета встраивают в онлайн-бухгалтерию. Собственник ведет учет, отправляет в банк платежки, начисляет зарплату, а система формирует не только бухгалтерские отчеты, но и управленческие.

Специализированные сервисы. Это отдельные платные программы, предназначенные специально для финансового учета. Сначала их интегрируют с интернет-банком или бухгалтерским сервисом, и далее система строит отчеты сама.

Готовые решения экономят время, так как большая часть процессов автоматизирована и отчеты можно настроить под себя. Еще один плюс: в наглядных и читаемых отчетах легче разобраться и вовремя принять меры.

Подробно разобрали тему и ответили на вопросы зрителей на вебинаре по финансовому учету с экспертом Александром Афанасьевым. Все, кто оставит почту на сайте inv.tb.ru, получат подарок от «Нескучных финансов» — комплект шаблонов для автоматического расчета показателей.