Какими бывают виды заработной платы?

В трудовых правоотношениях можно выделить несколько десятков разновидностей заработной платы. На частном предприятии зарплата может быть представлена (п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства России от 24.12.2007 № 922):

- выплатами по тарифу или окладу — за отработанное время;

- выплатами по сдельным расценкам;

- процентами от продаж (комиссионным вознаграждением);

- неденежными доходами;

- авторскими гонорарами;

- надбавками, доплатами, премиями, вознаграждениями за результаты труда;

- выплатами за особые условия труда и т. д.

В 2022-2023 годах начисление заработной платы в указанных разновидностях может осуществляться с применением самого широкого спектра методов. При этом указанные виды заработной платы могут любым способом сочетаться между собой — в соответствии с системой оплаты труда, действующей на предприятии.

Если говорить о традиционных схемах начисления заработной платы, то к таковым можно отнести (письмо Госплана СССР, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 № АБ-162/16-127):

- повременную схему, в основе которой лежит начисление выплат по окладу исходя из отработанного времени;

- сдельную схему, в основе которой — начисление зарплаты за измеряемые объективно или оцениваемые по установленным критериям результаты работы.

Изучим подробнее, как начисляется зарплата в рамках 2 самых распространенных схем расчетов — повременной и сдельной.

Как рассчитать зарплату при других системах оплаты труда, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

где:

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911). При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

- при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

где:

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

- при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Можно ли не начислять зарплату директору фирмы? Ответ узнайте в КонсультантПлюс, получив пробный бесплатный доступ к системе.

Теперь — о том, как начисляется заработная плата при сдельной схеме.

Расчет зарплаты при сдельной системе оплаты труда: нюансы

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

- Пропорционально выработке.

Пример

Электротехник Иванов работает на заводе по сборке телевизоров. Он получает зарплату по сдельной схеме, в рамках которой работодатель установил норму по сборке 2 телевизоров в течение 8 рабочих часов. При ее выполнении Иванов получает 2 000 рублей (тариф: 1 000 рублей за 1 собранный телевизор).

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

- С применением прогрессивной шкалы.

Пример

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Расчет зарплаты в командировке: нюансы

Оплата труда человека, находящегося в командировке, представляет собой особую разновидность зарплаты — средний заработок за время командировки.

Он считается по формуле:

СК = РДК × СЗ,

где:

СК — зарплата за период командировки в виде среднего заработка;

РДК — количество рабочих дней в рамках командировки;

СЗ — средний заработок сотрудника.

Показатель СЗ исчисляется по формуле:

СЗ = БАЗА / ОД,

где:

БАЗА — сумма заработка работника за расчетный период;

ОД — количество отработанных за расчетный период дней.

За расчетный период принимается 12 месяцев, предшествующих дню выезда сотрудника в командировку.

Показатель ОД в 2022-2023 годах считается по формуле:

ОД = МЕС × 29,3 + ОДНМ / КДНМ × 29,3,

где:

МЕС — количество полных месяцев в расчетном периоде;

ОДНМ — количество отработанных дней во всех неполных месяцах трудовой деятельности в расчетном периоде;

КДНМ — количество календарных дней во всех неполных месяцах в расчетном периоде.

При исчислении показателя БАЗА в расчет не берутся отпускные выплаты, больничные, другие командировочные, компенсированные работодателем расходы и прочие выплаты, поименованные в пп. 3, 5 положения по постановлению № 922.

При расчете показателя РДК учитываются дни нахождения работника в пути (включая день выезда из своего города и день возвращения в него).

Командировка в выходные дни: как считается зарплата

Как начислить зарплату за выходные дни в период командировки? Эта задача решается применением формулы:

РВК = ДТ × РВ × 2,

где:

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

РВ — отработанные выходные дни.

Показатель ДТ может быть напрямую определен в трудовом договоре или же рассчитан по формуле:

ДТ = ОКЛ / РДМ,

где:

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Узнать о том, как рассчитываются суточные, вы можете в статье «Размер суточных при командировках (нюансы)».

Расчет зарплаты и налогообложение в 2022 году

В 2022 г. зарплата работника, в том числе представленная отпускными и командировочными, облагалась:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 15% — с 01.01.2021 по доходам, превышающим 5 млн руб. за год;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

В 2022 г. НДФЛ на зарплату начислялся в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживался — в момент выплаты. Перечислялся в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечисляли доход до конца месяца, то НДФЛ удерживался и перечислялся в бюджет только со следующей ближайшей выплаты.

- Взносами на обязательное соцстрахование (основная часть которых взимается при посредничестве ФНС):

- на ОПС;

- на ВНиМ;

- на ОМС;

- на НС и ПЗ — в фонд социального страхования.

Ставки по взносам делятся на стандартные, повышенные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Изменения в налогообложении заработной платы в 2023 г.

С 1 января 2023 г. порядок начисления НДФЛ и страховых взносов существенно изменился, поменялись и сроки их уплаты. Связано это в первую очередь с переходом на уплату налогов посредством единого налогового платежа, а также объединением фондов ФСС и ПФР в единый Социальный фонд России. Но обо всем по порядку.

НДФЛ — 2023

Ставки НДФЛ в 2023 году остались прежними с 2022 г., в этой части перемен никаких не произошло. Однако с 1 января 2023 г. из Налогового кодекса убрали положение о том, что заработная плата признается доходом в последний день месяца. Для целей исчисления НДФЛ она теперь признается доходом в момент выплаты. Напомним, что зарплата согласно ТК РФ должна выплачиваться не менее двух раз в месяц, т.е. отныне при каждой выплате — и аванса, и окончательного расчета — работодатель обязан рассчитать, удержать и перечислить НДФЛ в бюджет. Подробнее о действиях налогового агента в отношении НДФЛ с заработной платы работников, читайте в этом материале.

Срок перечисления налога в бюджет будет зависеть от даты удержания из заработной платы и привязан к 28-му числу. До 25-го числа нужно будет подавать уведомление, на основании которого налоговики распределят НДФЛ из ЕНП.

Страховые взносы — 2023

По страховым взносам на ОПС, ОМС и ВНиМ будет действовать единый тариф — 30%, исключение — малые предприятия, IT-компании, предприятия общепита и некоторые другие субъекты, упомянутые в ст. 427 НК РФ. Т.е. начисление страхователем взносов по трем направлениям страхования отменяется. Взносы от несчастных случаев и профзаболеваний (НС и ПЗ) необходимо начислять отдельно. При достижении предельной базы (в 2023 г. она составляет 1 917 000,00 руб.) ставка взносов понижается с 30% до 15,1%.

Малые предприятия смогут воспользоваться льготами по страховым взносам. В пределах МРОТ за месяц по каждому сотруднику начисление взносов будет происходить по ставке 30%, а на суммы вознаграждений сверх МРОТ будет действовать ставка 15%.

В связи с введением единого тарифа изменились и правила начисления взносов по договорам ГПХ. Ранее они освобождались от взносов на ВНиМ, теперь же по данным договорам взносы придется уплачивать в полном объеме, т.е. включая страхование на ВНиМ. Но зато у подрядчиков появилась возможность получать пособие по временной нетрудоспособности. Правда в 2023 г. не все смогут воспользоваться правом на его получение, ведь потребуется соблюдение определенных условий. Каких? Об этом читайте здесь.

Платить взносы, администрируемые ФНС, придется также в составе ЕНП в срок до 28 числа месяца, следующего за месяцем их начисления. Для взносов на НС и ПЗ установленный ранее срок уплаты — 15 число следующего месяца — в 2023 г. изменений не претерпел. Эти взносы платим в новый фонд СФР по новым КБК.

Итоги

Порядок начисления заработной платы зависит от принятой на предприятии (закрепленной в трудовом договоре) системы оплаты труда: сдельной и повременной. Оплата труда в период командировки работника исчисляется в особом порядке.

Читайте также: «Расчет количества дней отпуска в 2023 году — пример».

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

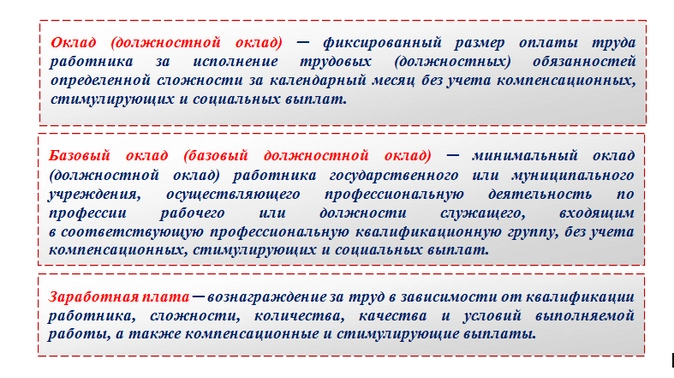

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

Как посчитать зарплату по всем нюансам и правилам 2023 года? Рассказываем на обновленном курсе профессиональной переподготовки «Бухгалтер по зарплате».

Мы научим правильно рассчитывать надбавки, пособия, компенсации, отпускные и командировочные, а также предотвращать налоговые, юридические риски и избегать претензий трудовой инспекции. Посмотреть бесплатный урок

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

-

о размере оклада;

-

количестве рабочих дней в расчетном месяце;

-

количестве отработанных дней в месяце;

-

выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

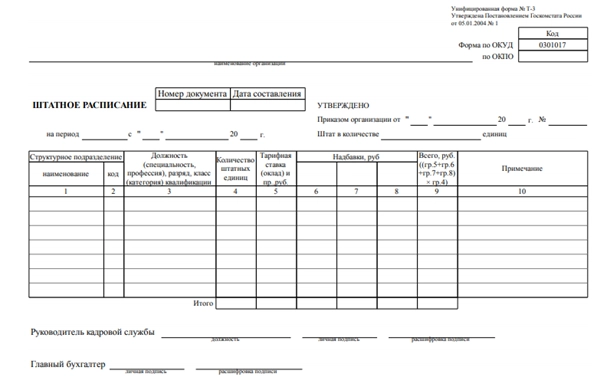

Размер оклада

Оклады по каждой должности отражаются в штатном расписании:

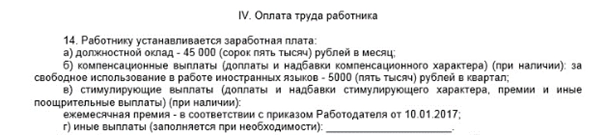

Кроме того, размер оклада должен быть указан в трудовом договоре:

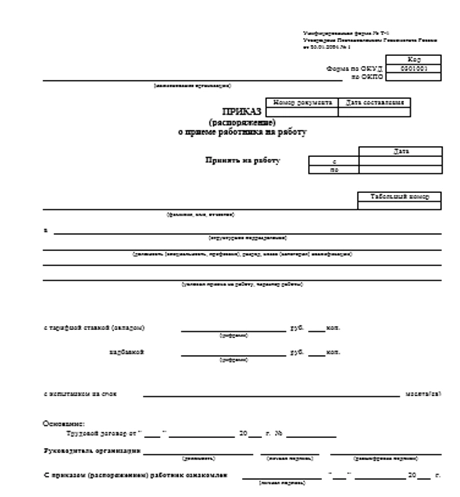

А также отражен в приказе о приеме на работу:

Количество рабочих дней в расчетном месяце

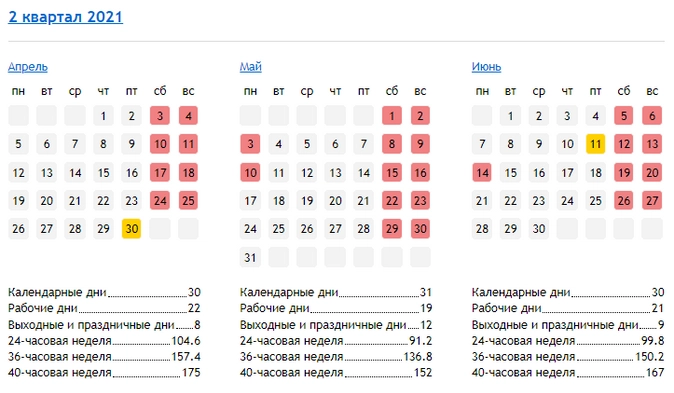

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

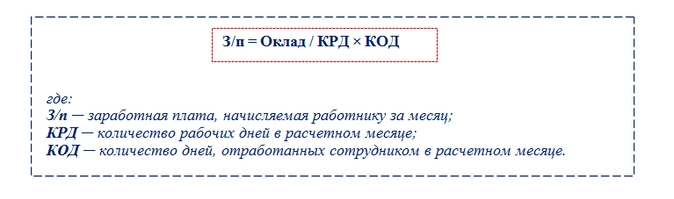

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

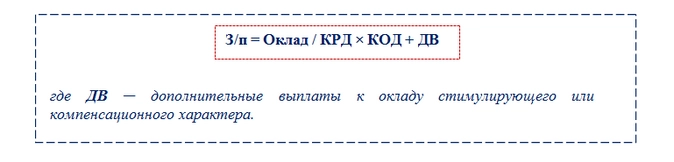

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

Для удовлетворения нужд небольших компаний, численность которых не превышает шестидесяти сотрудников, с основным видом начислений «Оклад» и работой по графику 40-часовой рабочей недели, фирма 1С дополнила функционал широко используемой 1С:Бухгалтерия 3.0 возможностями работы с кадровыми учетными операциями. В данной статье мы проведем детальный обзор этапов настройки, а так же подробно разберем, как производится начисление и выдача зарплаты в 1С Бухгалтерия 3.0.

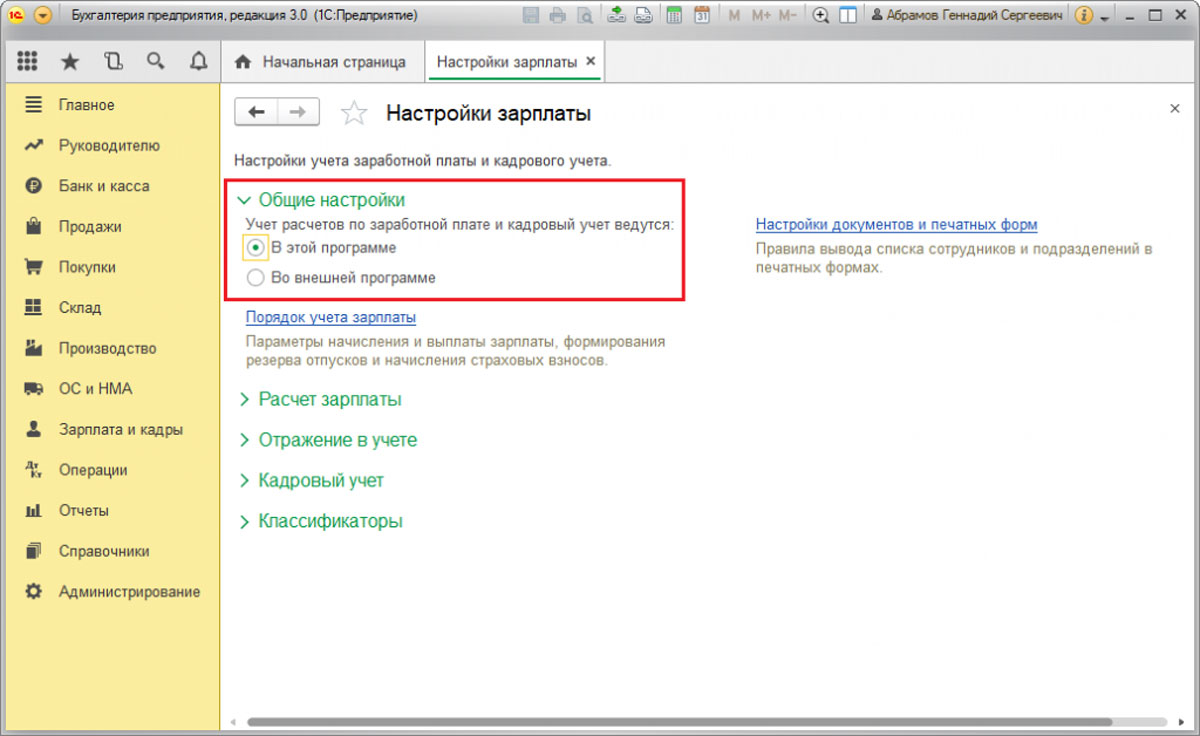

Настройки параметров учета заработной платы, налогов и взносов

Последовательность начисления зарплаты в 1С Бухгалтерия 3.0, ведение учета расчетов в этой области и реализация последующих выплат изначально требуют настроек. Обратимся к разделу «ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки», где их как раз и можно осуществить.

И первое, что необходимо для этого сделать – в группе переключателей «Учет расчетов по заработной плате и кадровый учет ведутся» активировать «В этой программе».

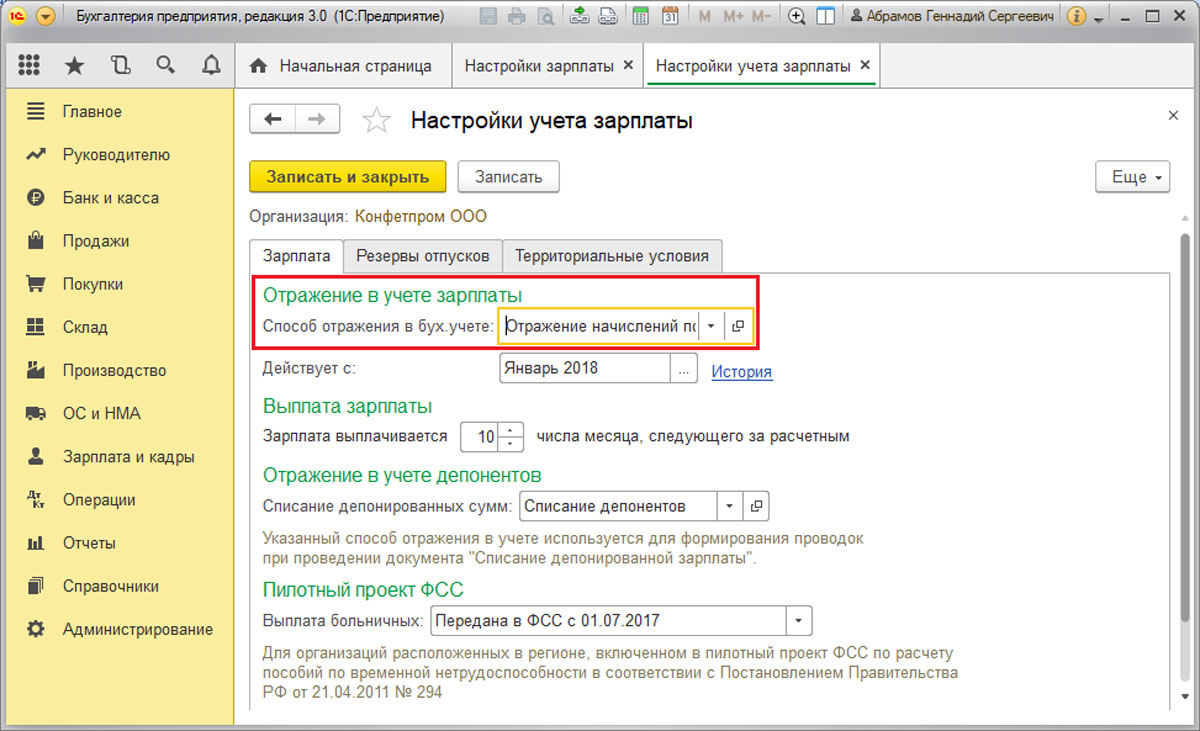

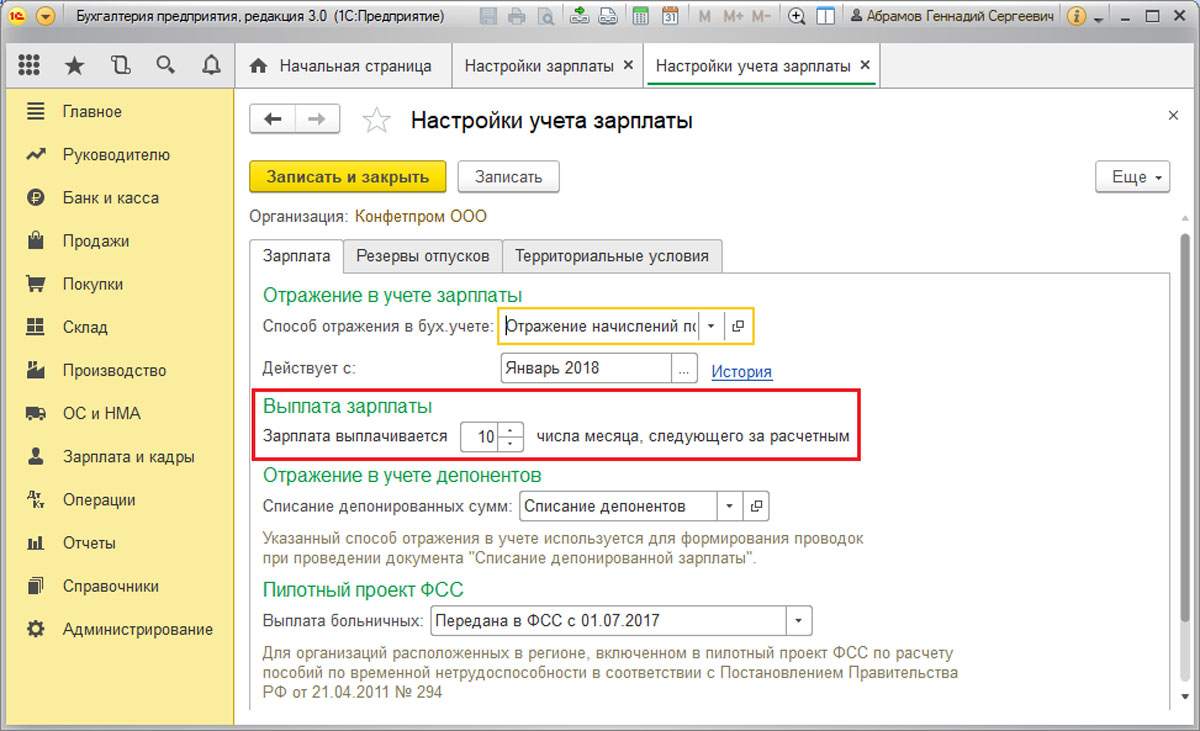

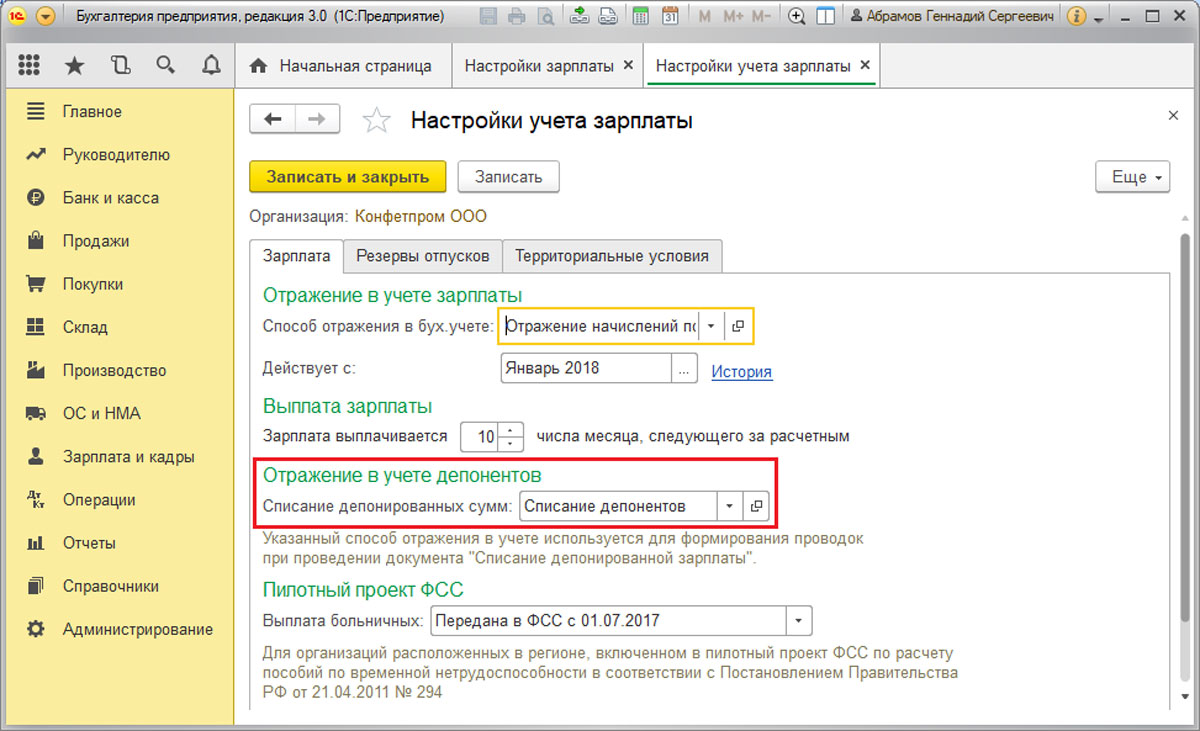

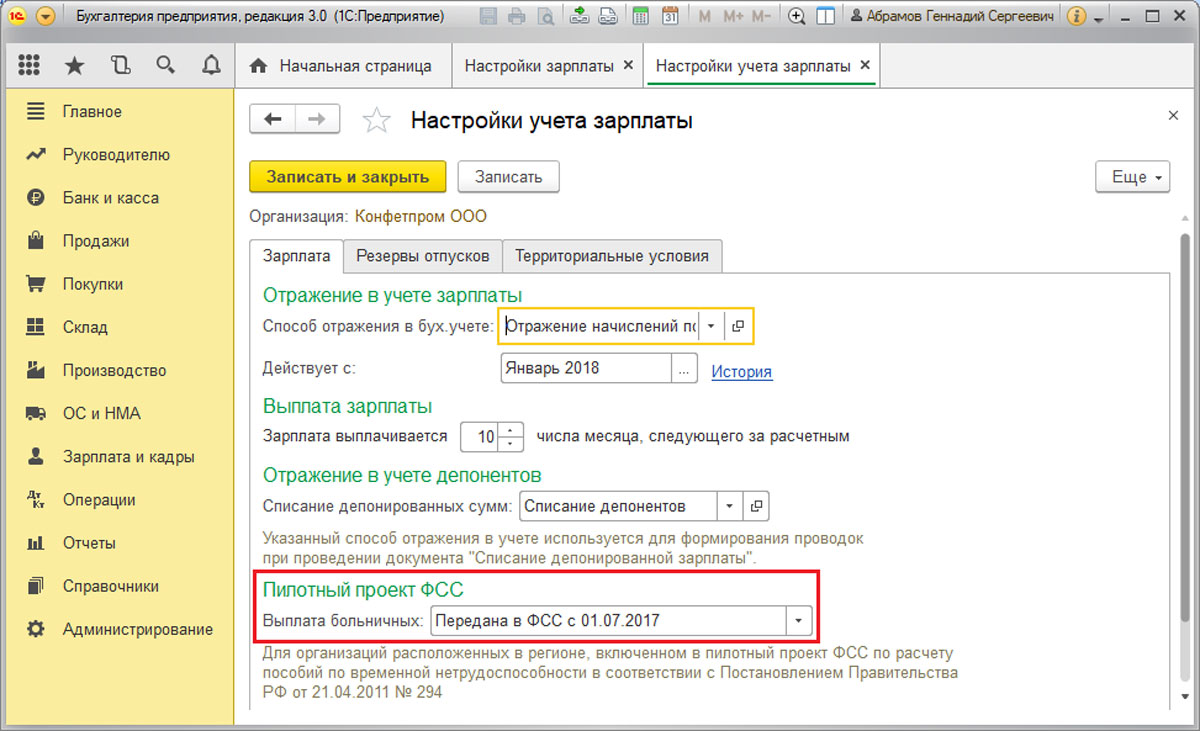

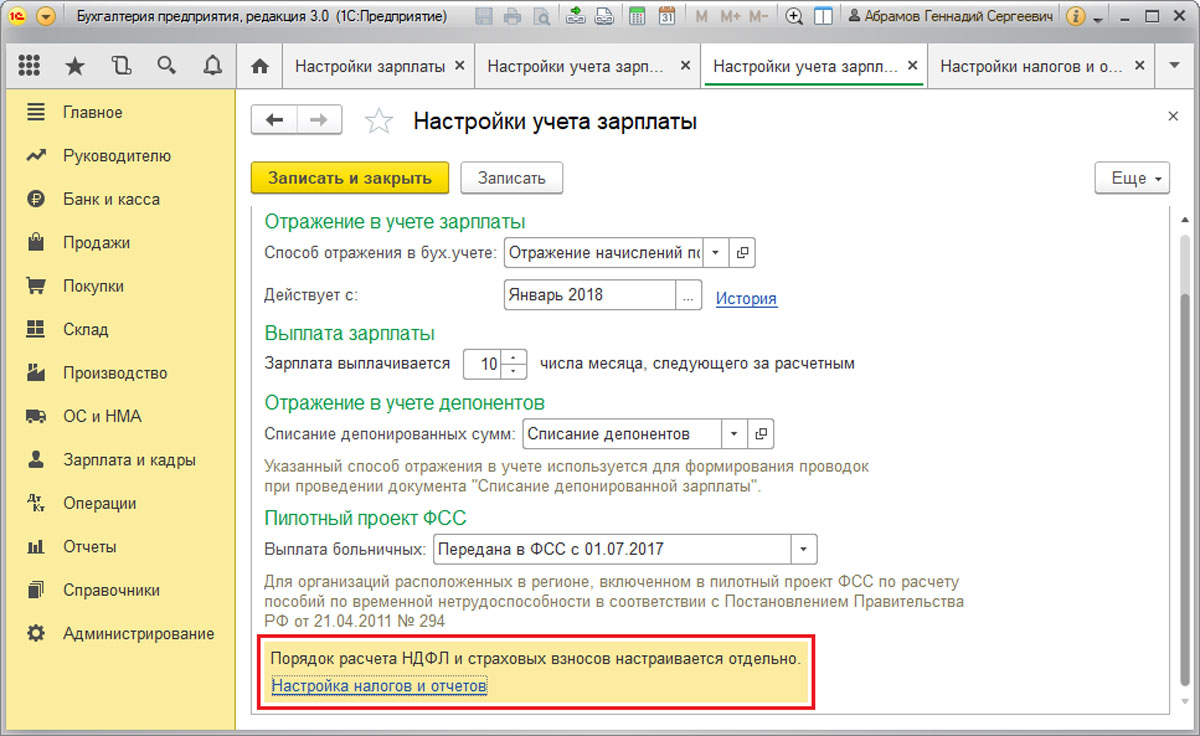

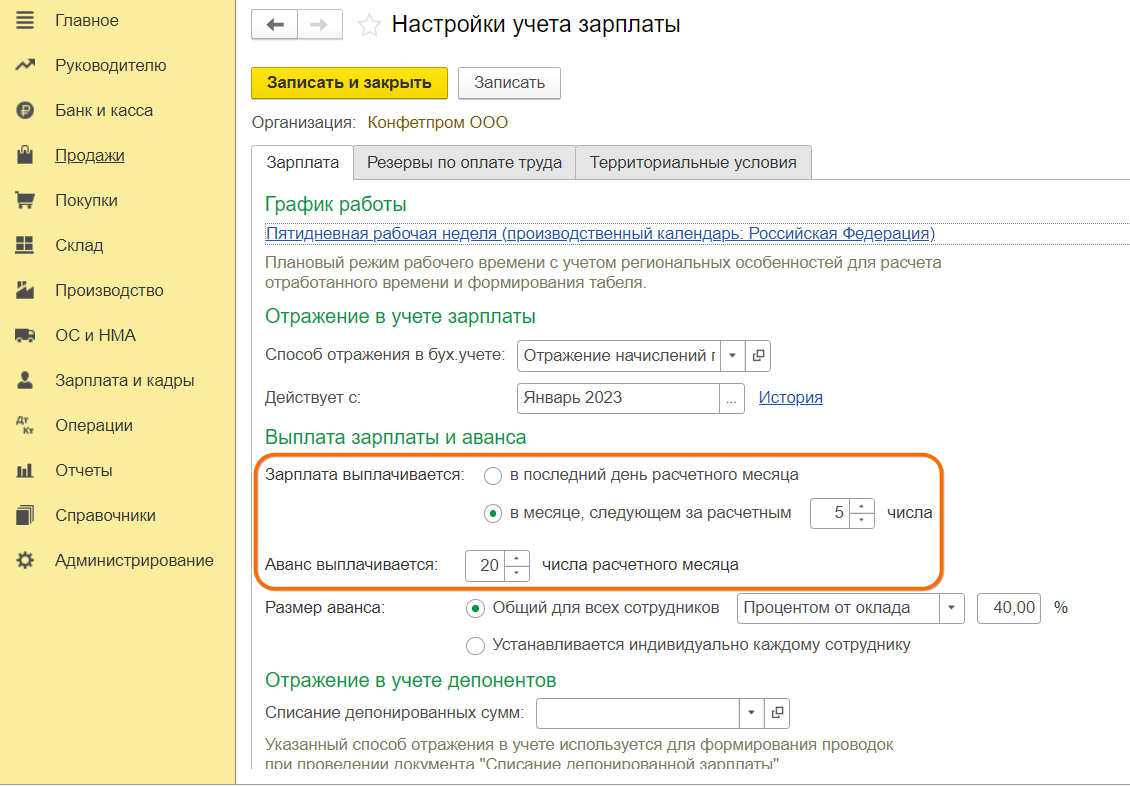

Настройки условий начисления и выплаты зарплаты

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Зарплата».

- Для начала необходимо указать «Способ отражения в бух.учете», который позволяет выбрать значение из справочника «Способ учета зарплаты». Указанный способ будет применяться автоматически, если для конкретных начислений или сотрудников не задан другой способ учета.

- Далее в реквизите «Зарплата выплачивается» необходимо указать дату выплаты зарплаты.

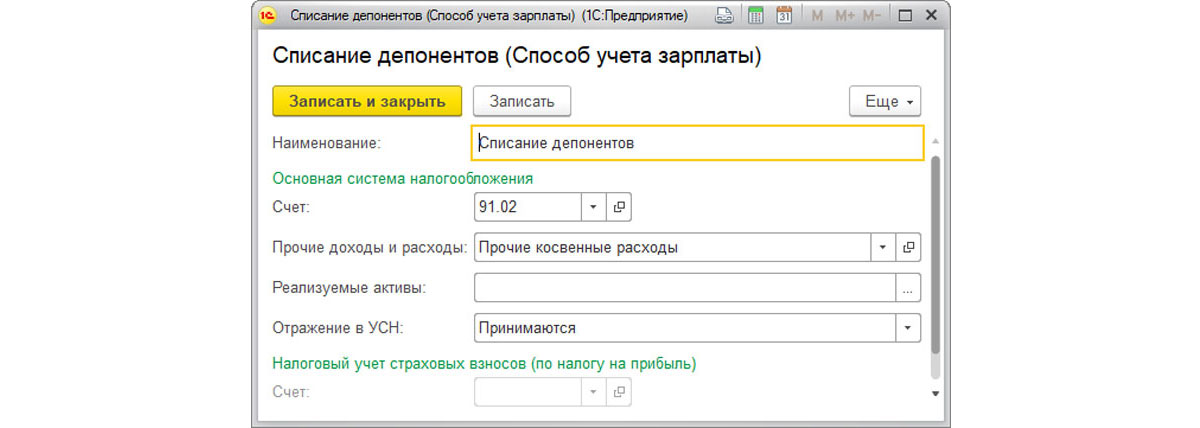

- В случае депонирования зарплаты потребуется задать способ отражения в учете депонентов в реквизите «Списание депонированных сумм».

- Если фирма участвует в пилотном проекте ФСС, нужно выбрать реквизит «Выплата больничных» из значений выпадающего списка.

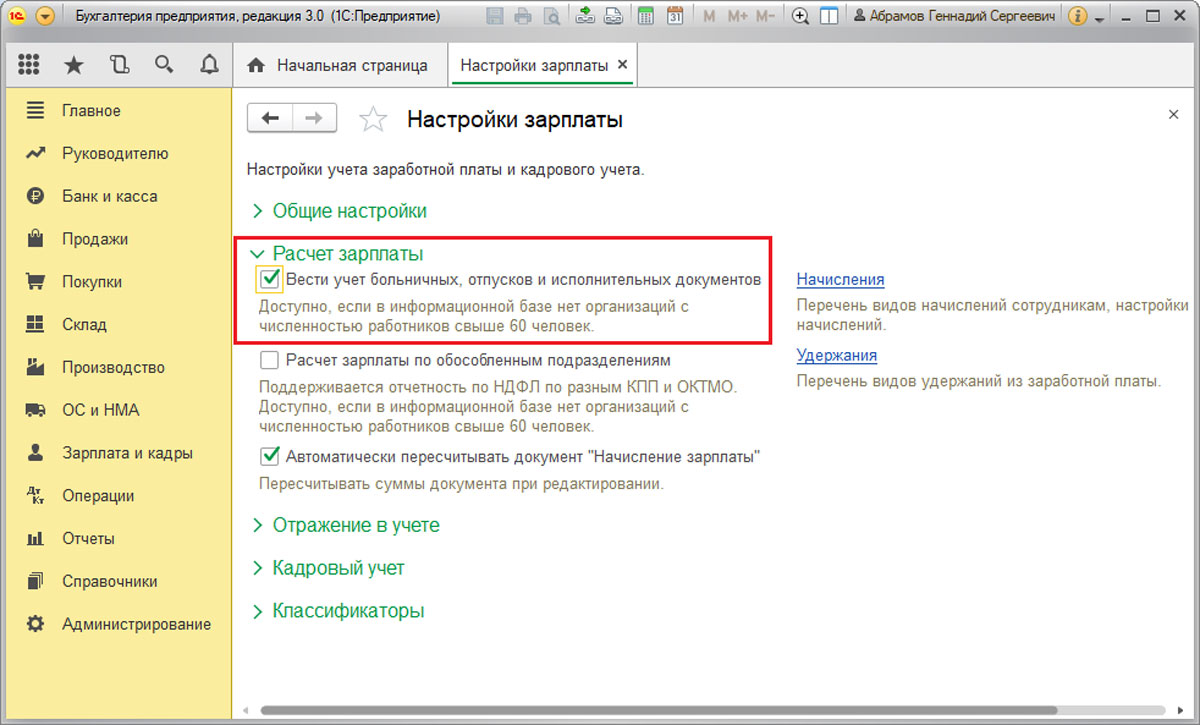

Настройка включения функции расчета больничных, отпусков и исполнительных листов

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты».

Активация «Вести учет больничных, отпусков и исполнительных документов» отвечает за возможность работы с такими документами в базе, как «Больничный лист», «Отпуск», «Исполнительный лист», с помощью которых будут реализовываться соответствующие начисления. В противном случае все начисления будут производиться только документом «Начисление зарплаты».

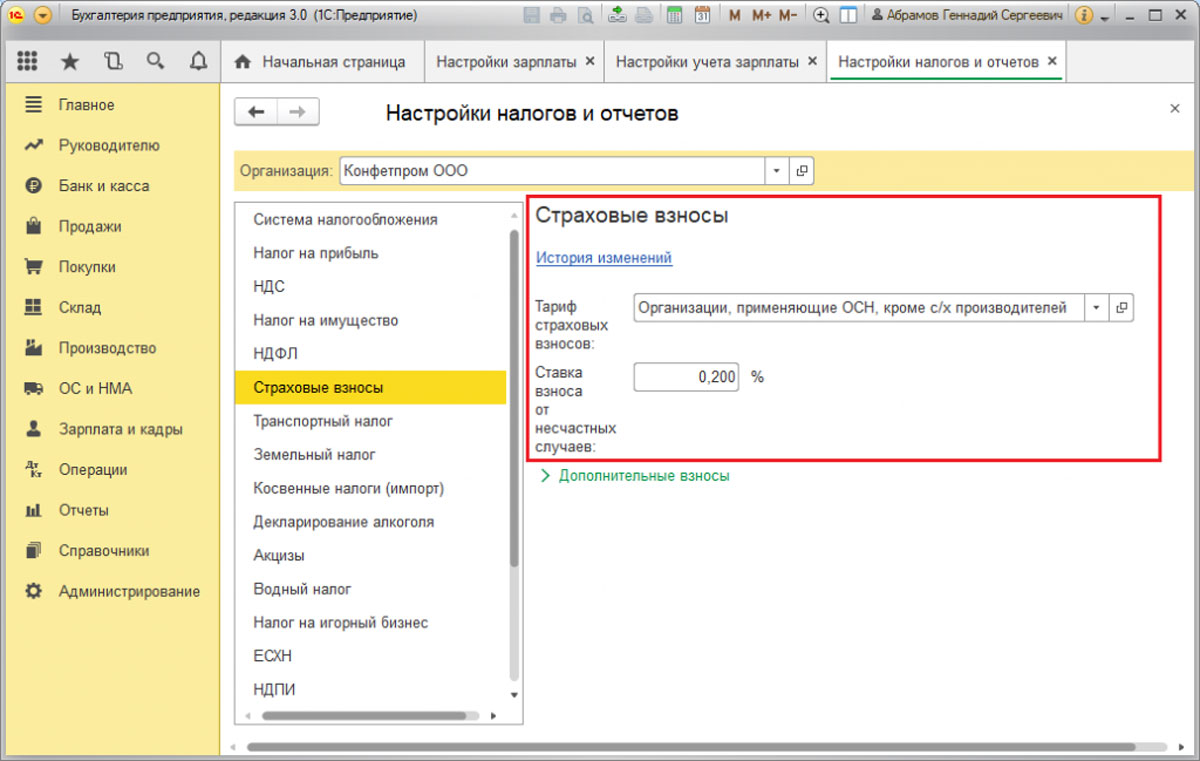

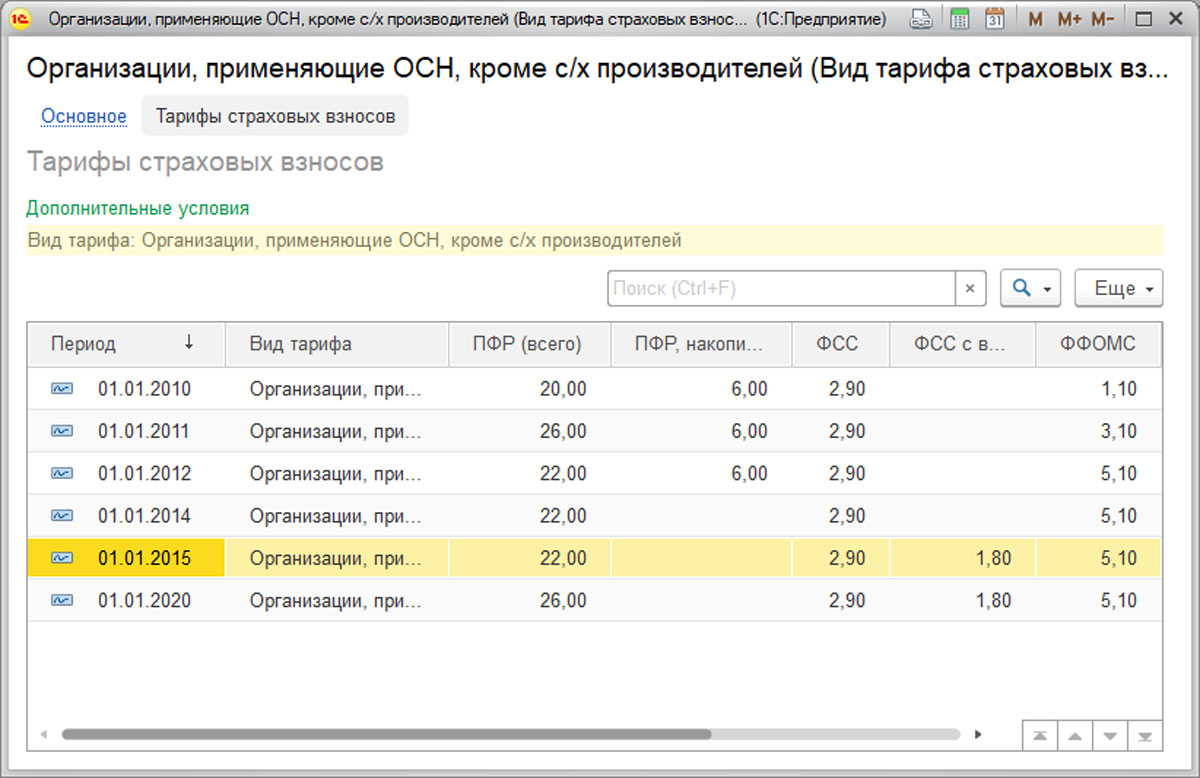

Настройки тарифов страховых взносов и ставки взносов на НС и ПЗ

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/Страховые взносы».

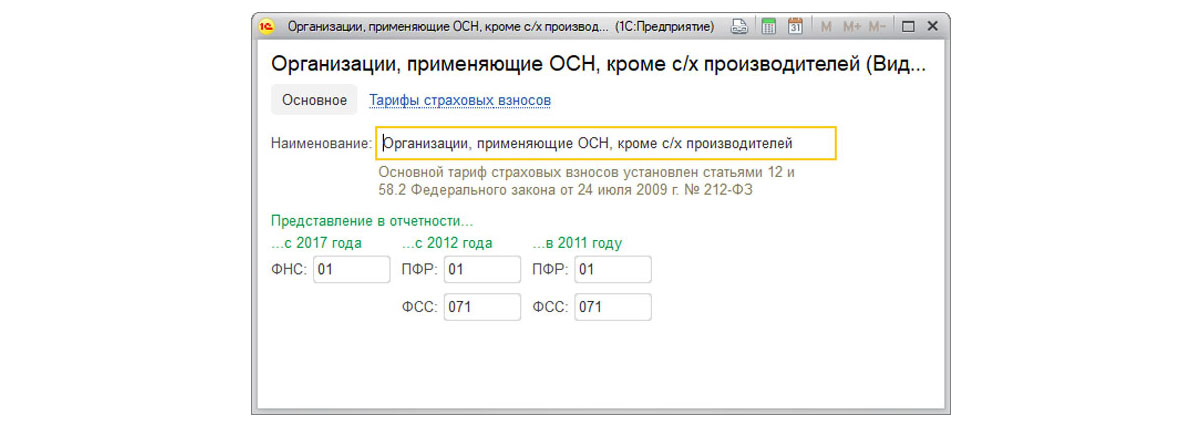

Обратим внимание на «Тариф страховых взносов»*, который позволяет добавить значение требуемого тарифа из справочника «Виды тарифов страховых взносов».

*Ссылка «Тарифы страховых взносов» как элемент справочника «Виды тарифов страховых взносов» позволяет посмотреть ставки взносов, имеющиеся для данного тарифа.

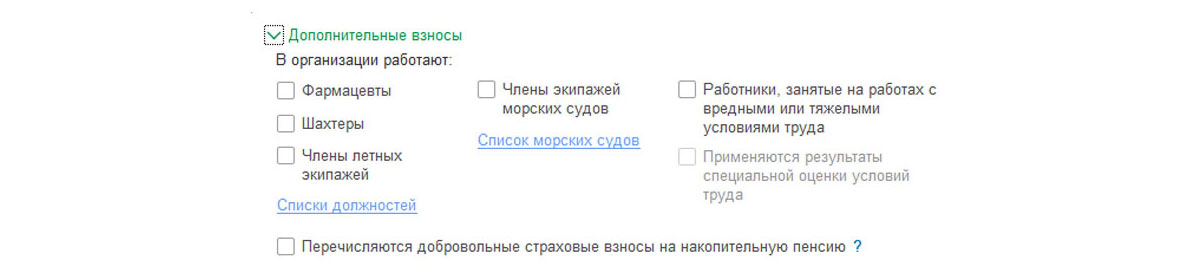

Если в фирме имеют место быть дополнительные взносы (распространенная практика для таких должностей, как шахтеры, фармацевты, члены летных экипажей и др.), необходимо отметить флажком и внести данные в «ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/Страховые взносы/Дополнительные взносы».

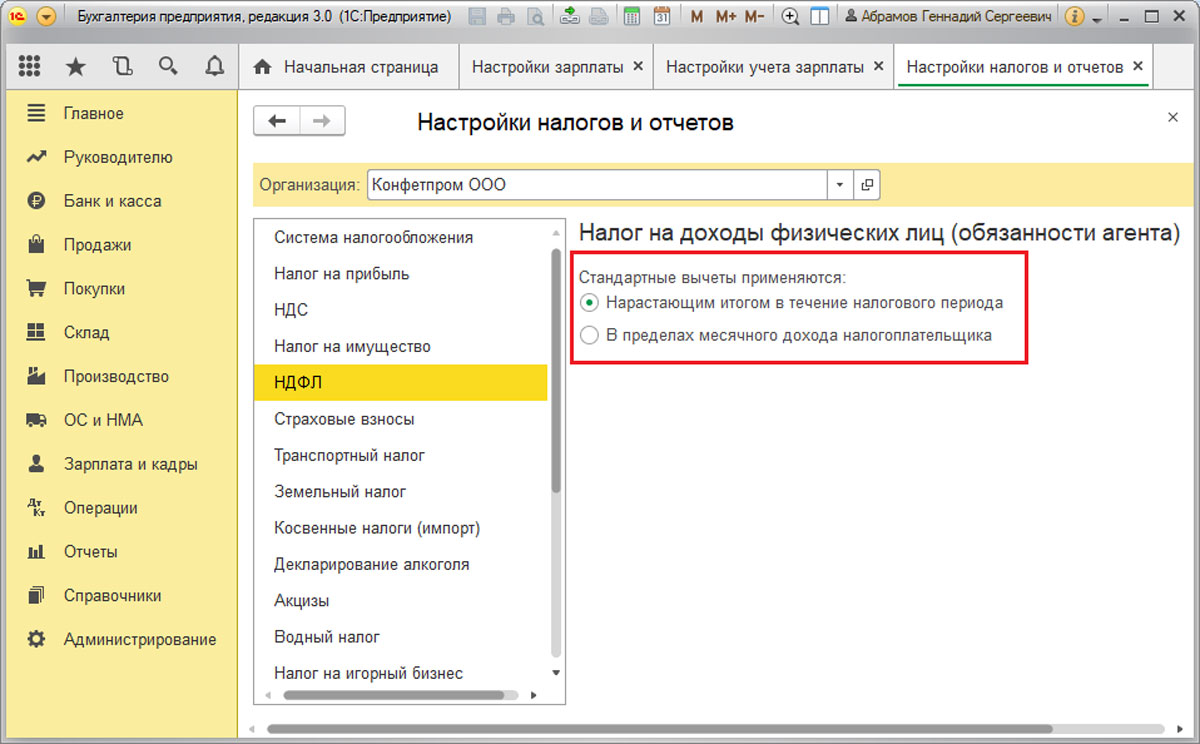

Порядок расчета НДФЛ

«ЗИК/Справочники и настройки/Настройки зарплаты/Общие настройки/Порядок учета зарплаты/Настройка налогов и отчетов/НДФЛ».

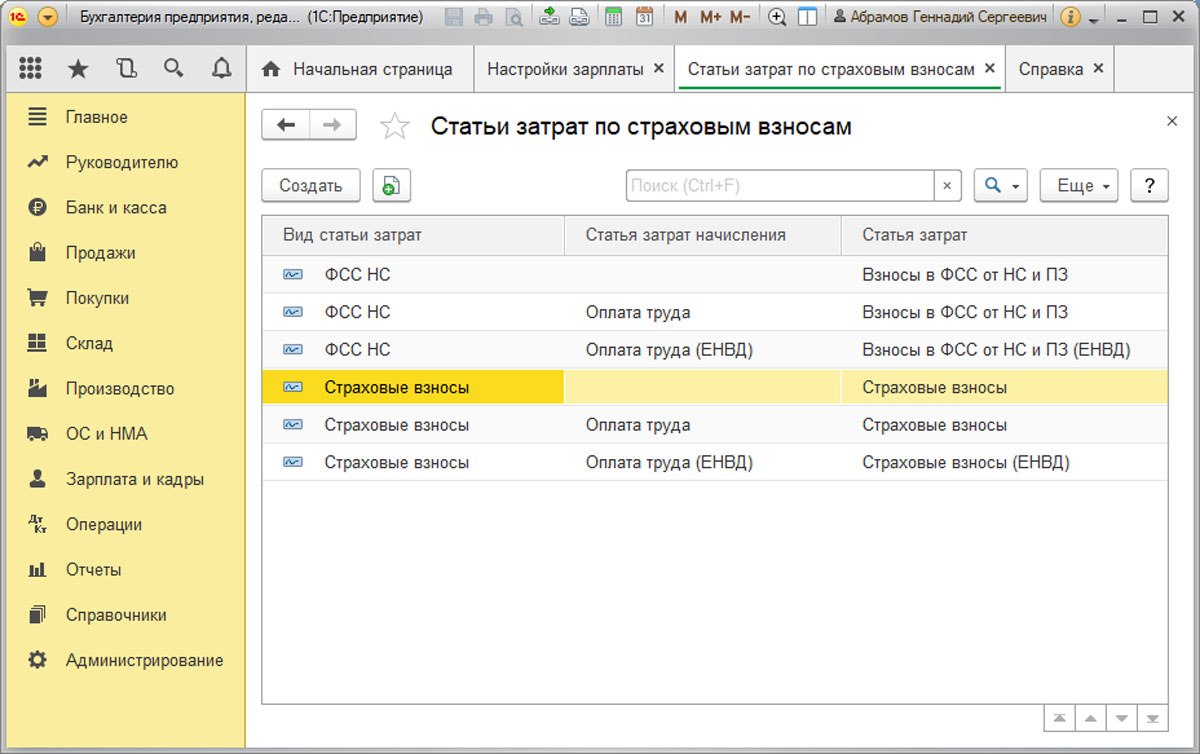

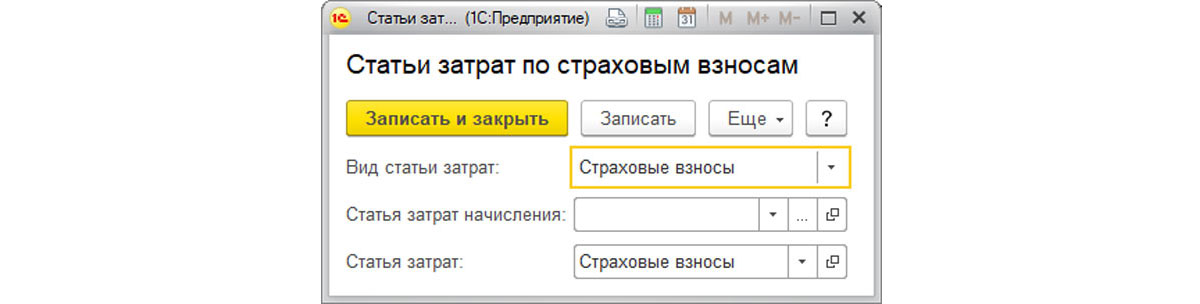

Настройка статей затрат для отражения страховых взносов

«ЗИК/Справочники и настройки/Настройки зарплаты/Отражение в учете/Статьи затрат по страховым взносам».

По умолчанию налоги и отчисления с ФОТ отражаются на счетах затрат по той же статье затрат, что и начисления, с которых произведен расчет. В этом случае реквизит «Статья затрат начисления» не заполняется. Если нужно отразить в бухучете страховые взносы или взносы в ФСС от НС и ПЗ по статьям затрат, отличным от статьи затрат начисления, необходимо в реквизите «Статья затрат начисления» указать статью для отражения начисления, а в реквизите «Статья затрат» указать, откуда следует отразить взносы.

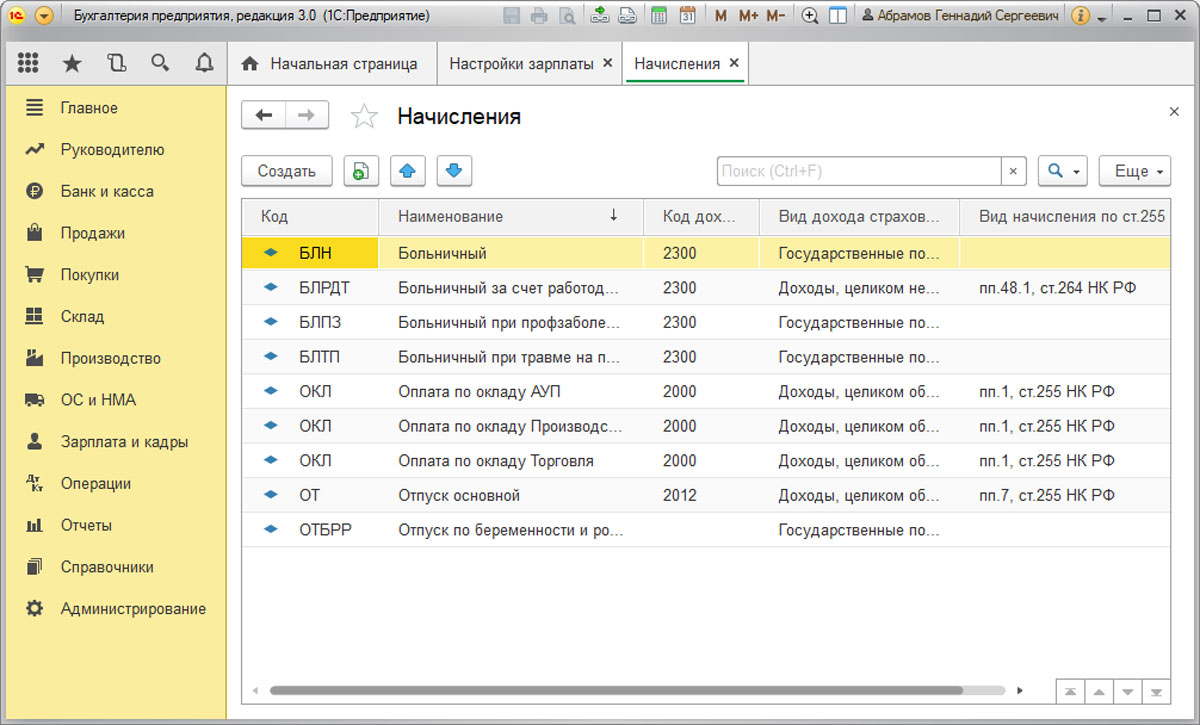

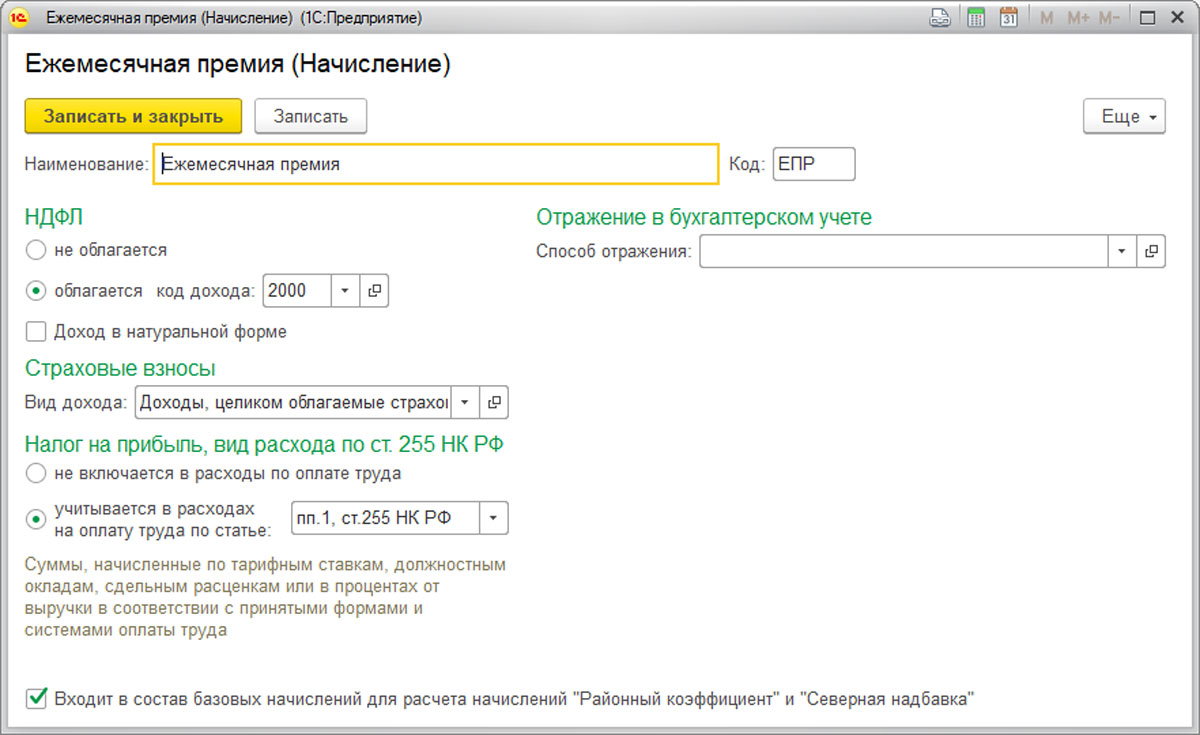

Настройки основных видов начислений

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты/Начисления».

Некоторые виды начислений уже присутствуют в программе по умолчанию. В список начислений по кнопке «Создать» существует возможность добавить также новые виды начислений (к примеру, «Компенсация за неиспользованный отпуск», «Ежемесячная премия», «Оплата за время в командировке»).

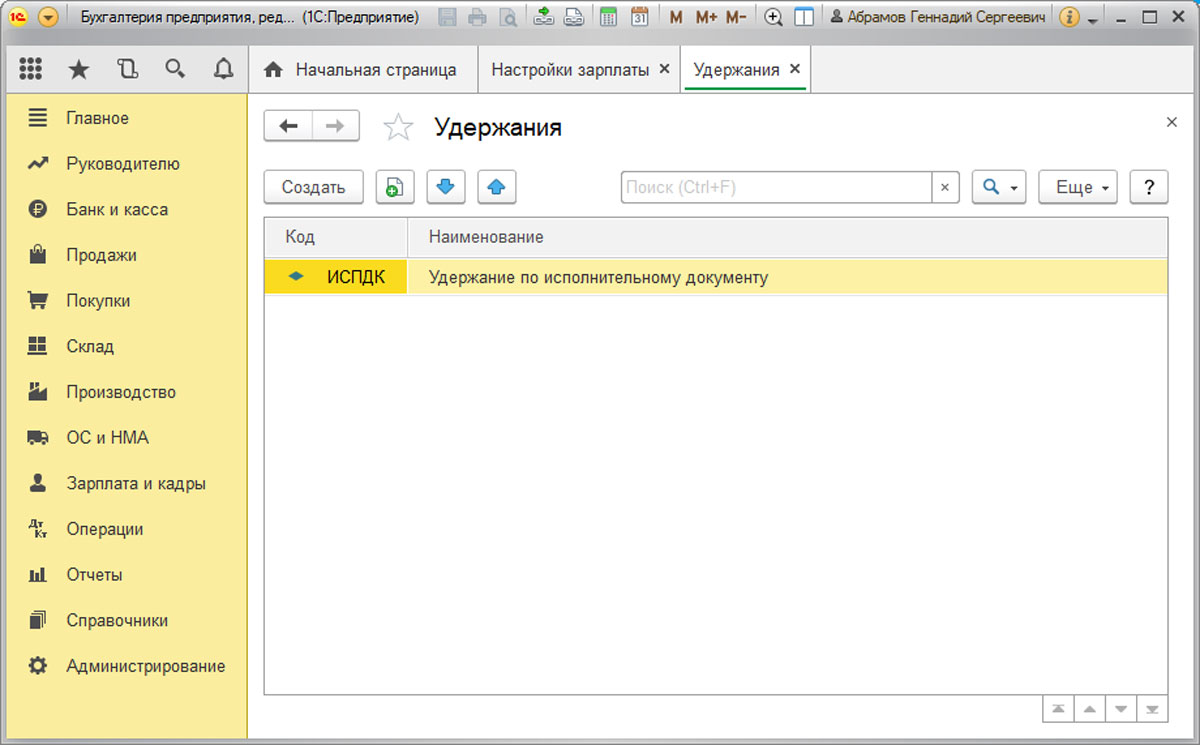

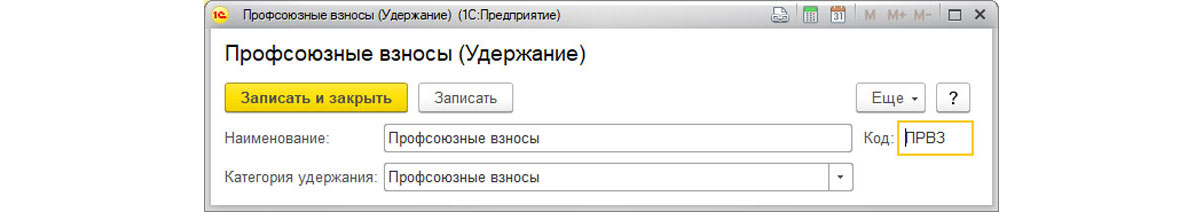

Настройки основных видов удержаний

«ЗИК/Справочники и настройки/Настройки зарплаты/Расчет зарплаты/Удержания».

«Удержание по исполнительному документу» предустановлен в программе. Список удержаний по кнопке «Создать» может быть расширен такими категориями, как:

- Профсоюзные взносы;

- Исполнительный лист;

- Вознаграждение платежного агента;

- Дополнительные страховые взносы на накопительную часть пенсии;

- Добровольные взносы в НПФ.

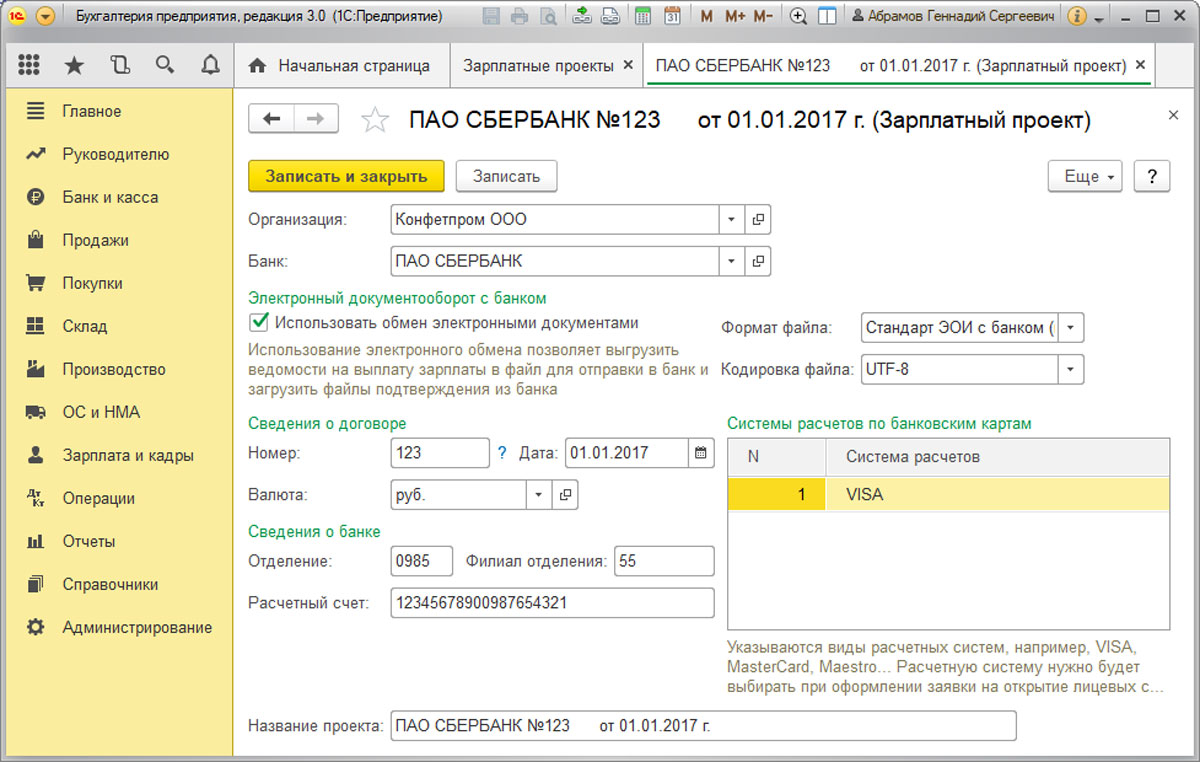

Настройка зарплатного проекта

«ЗИК/Справочники и настройки/Зарплатные проекты».

Данные о лицевых счетах сотрудников вносятся в разделе «ЗИК/Зарплатные проекты/Ввод лицевых счетов» или в справочнике «Сотрудники» по ссылке «Выплаты и учет затрат» в реквизите «Номер лицевого счета».

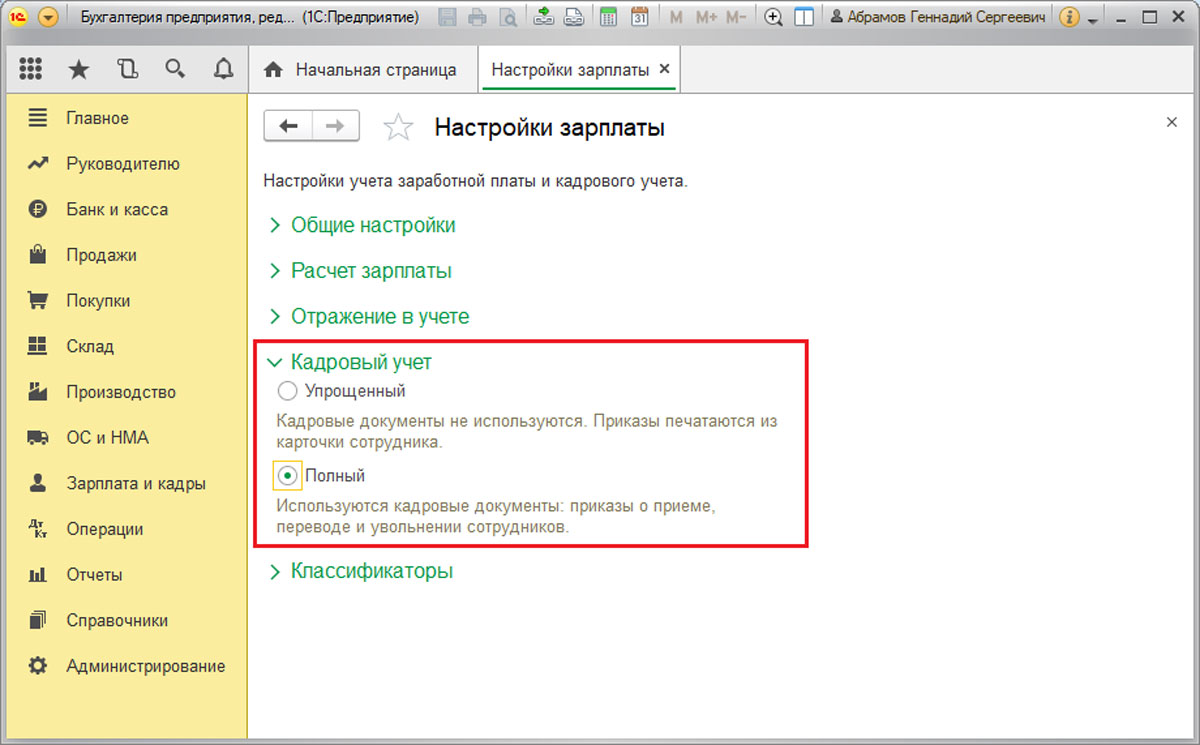

Настройки кадрового учета

«ЗИК/Справочники и настройки/Настройки зарплаты/Кадровый учет».

Посредством переключателя «Полный» создаются кадровые документы «Прием на работу», «Кадровый перевод» и «Увольнение». В случае установки переключателя «Упрощенный» кадровые документы в программе отсутствуют, кадровые приказы печатаются из карточки сотрудника.

Проведение кадровых документов

Перед расчетом аванса или зарплаты необходимо проверить ввод кадровых приказов. Если установлен «Полный» кадровый учет, то все документы можно найти в разделе «ЗИК/Кадровый учет». Если кадровый учет «упрощенный», то вся кадровая информация содержится в справочнике «Сотрудники».

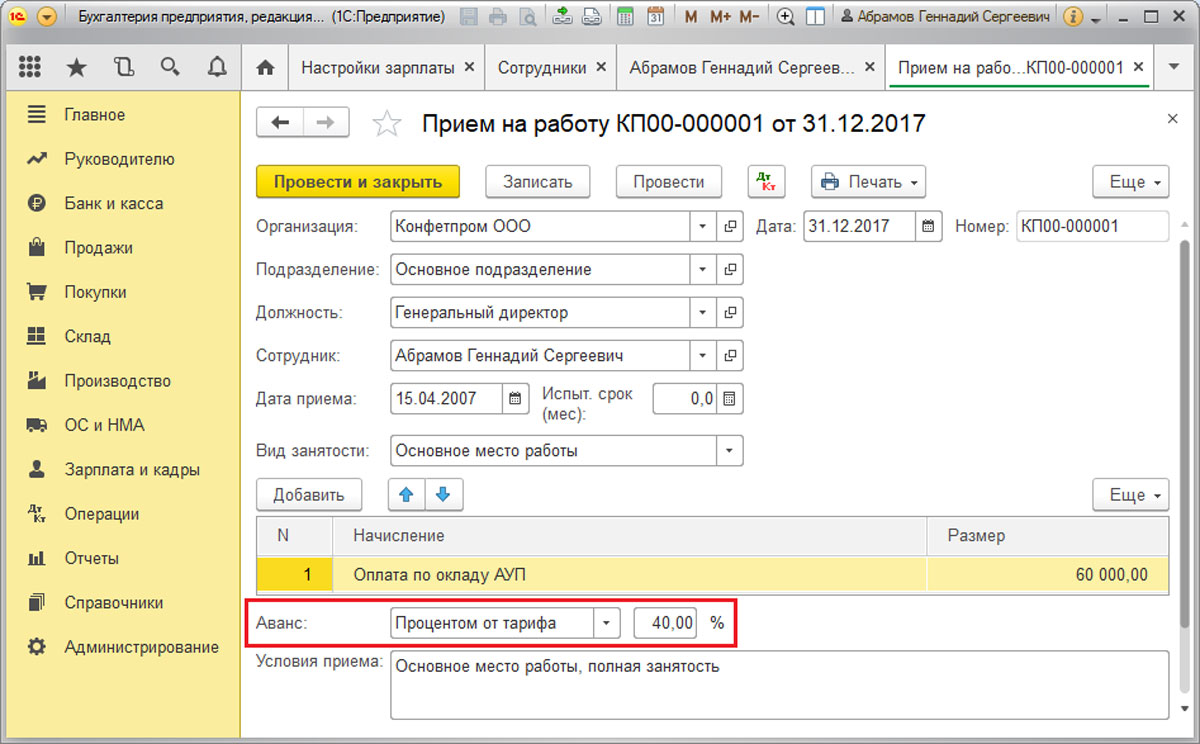

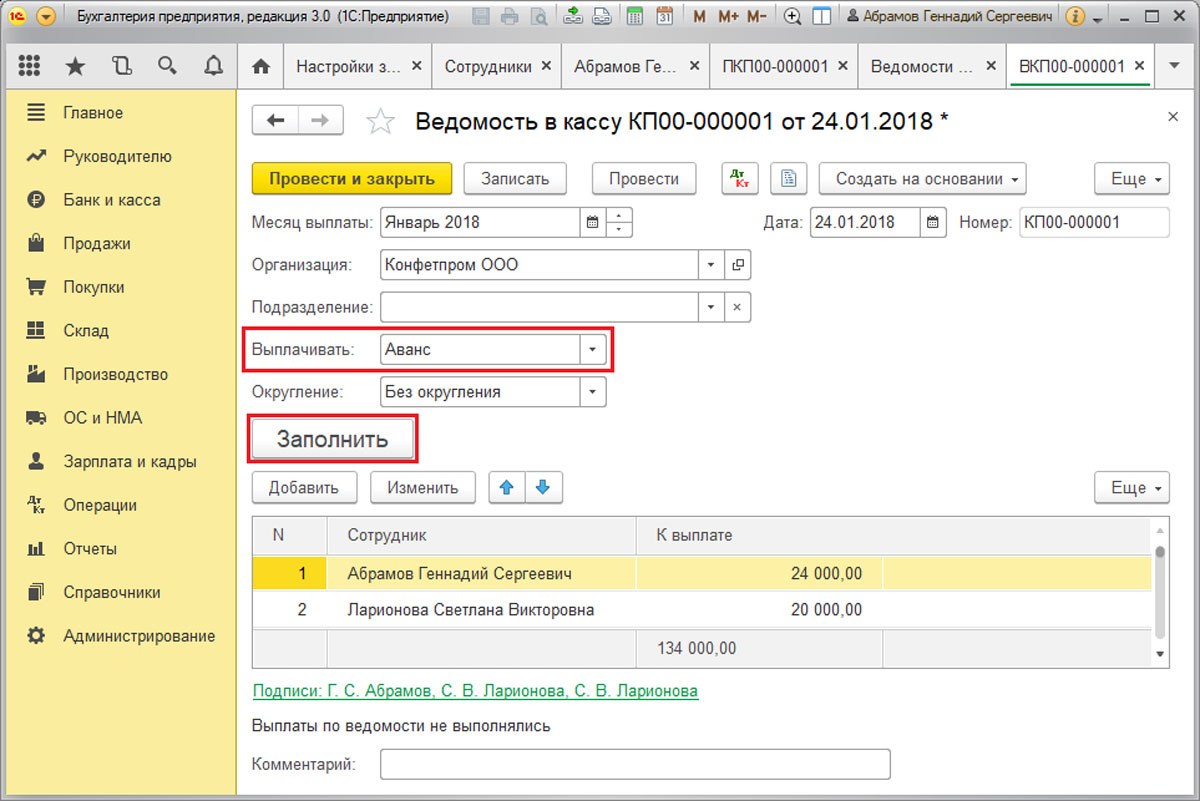

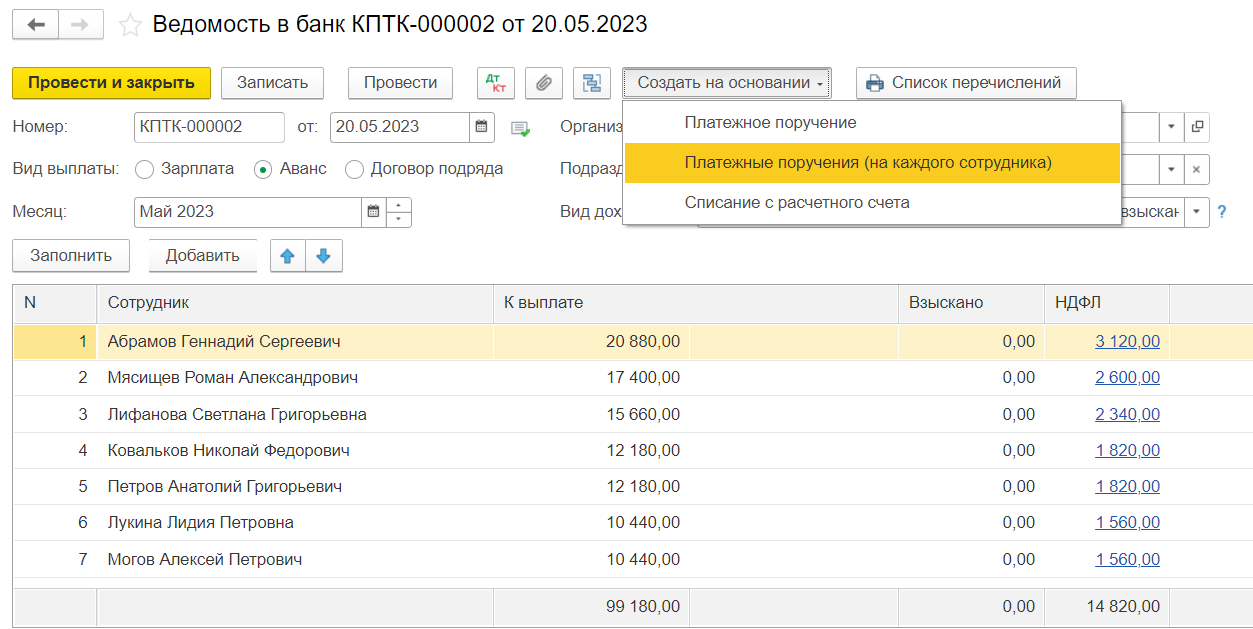

Начисление и выплата аванса

Если выплаты аванса происходит непосредственно из кассы, его расчет осуществляется через документ «Ведомость в кассу». Выплата аванса через банк рассчитывается в документе «Ведомость в банк». Оба документа можно найти в разделе «ЗИК/Зарплата».

Для их автоматического заполнения* в поле «Выплачивать» следует выбрать значение «Аванс» и нажать на кнопку «Заполнить».

*Отметим, что за автоматическое заполнение этих документов, отвечает реквизит «Аванс» в кадровых документах «Прием на работу», а также «Кадровый перевод» при «Полном» кадровом учете или отметка в карточке сотрудника при «Упрощенном».

Реквизит «Аванс» может быть заполнен одним из двух возможных способов:

- Фиксированная сумма;

- % от тарифа.

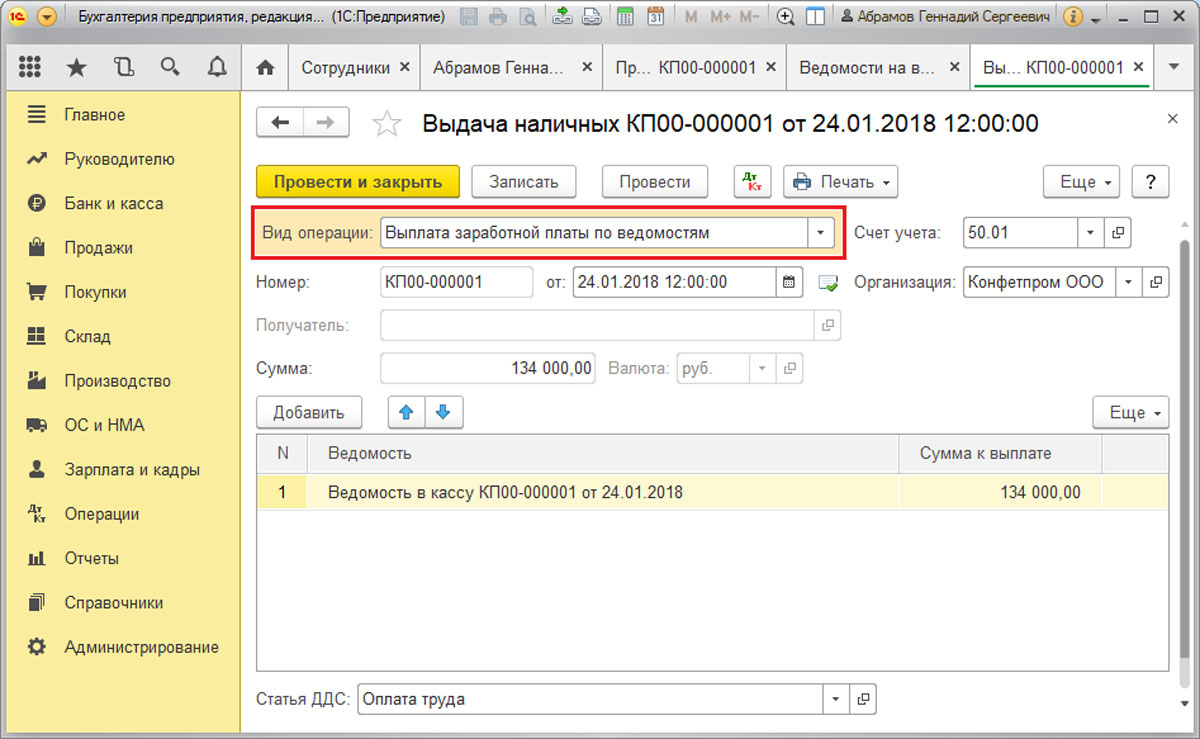

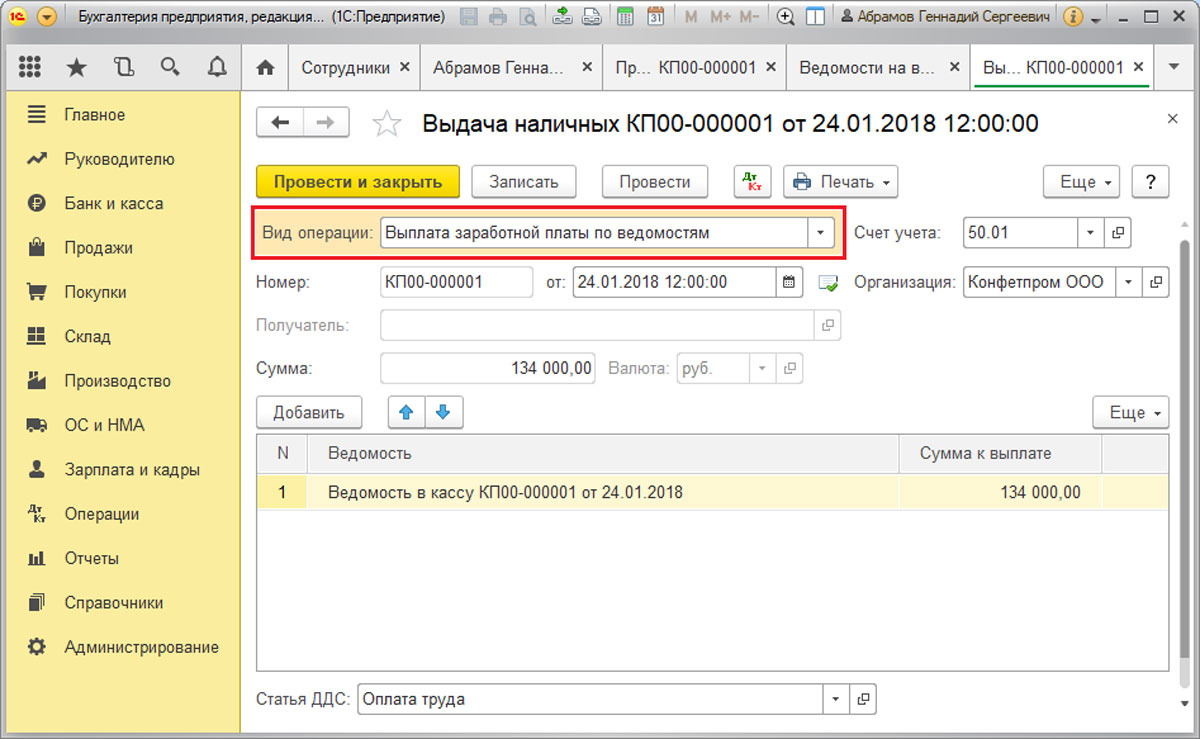

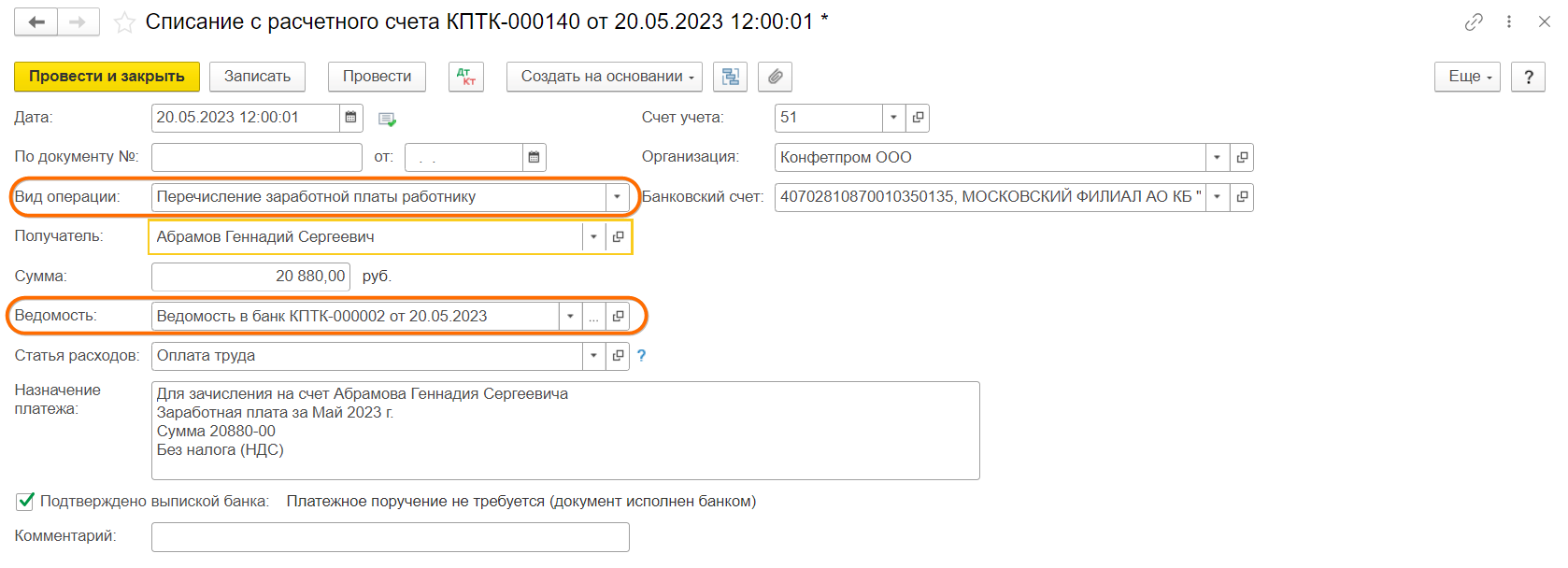

Факт выдачи аванса из кассы нужно фиксировать посредством документа «Выдача наличных (РКО)» с видом операции «Выплата заработной платы по ведомостям», который был создан на основании документа «Ведомость в кассу». Факт выплаты аванса банком следует отразить посредством документа «Списание с расчетного счета» с видом операции «Перечисление заработной платы по ведомостям», созданного на основании документа «Ведомость в банк».

Документ «Выдача наличных» сформирует проводки Дт 70 – Кт 50.

Начисление зарплаты, налогов и взносов за месяц

Чтобы начисление зарплаты сотрудникам фирмы было корректно отображено в программе, заполняем документ «Начисление зарплаты», который находится в разделе «ЗИК/Зарплата». Начисление производится по кнопке «Заполнить».

Чтобы провести начисление зарплаты в 1С, воспользуйтесь кнопкой «Провести».

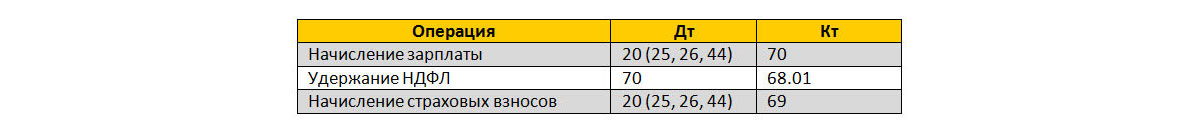

Документ «Начисление зарплаты» позволит сформировать ряд проводок:

Выплата зарплаты

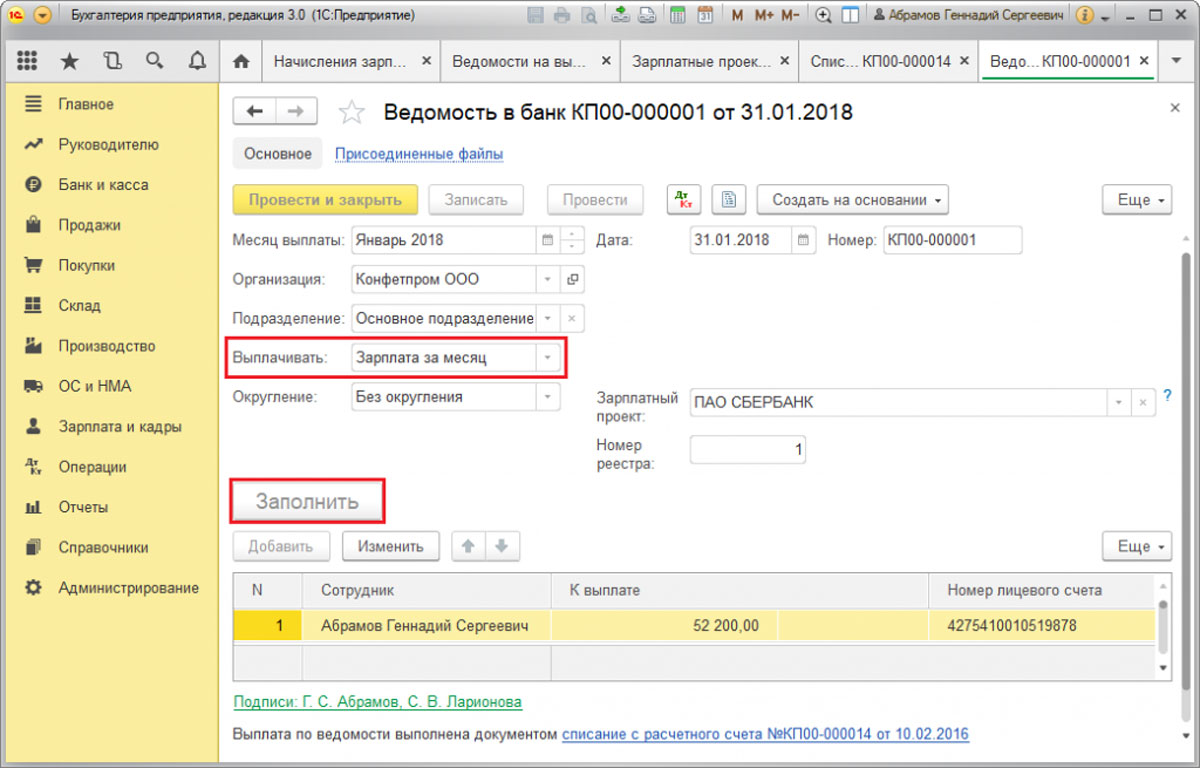

Зарплаты может выплачиваться сотрудникам, как через банк, так и из кассы по месту работы. Для первого случая необходимо сформировать документ «Ведомость в банк», для второго – «Ведомость в кассу».

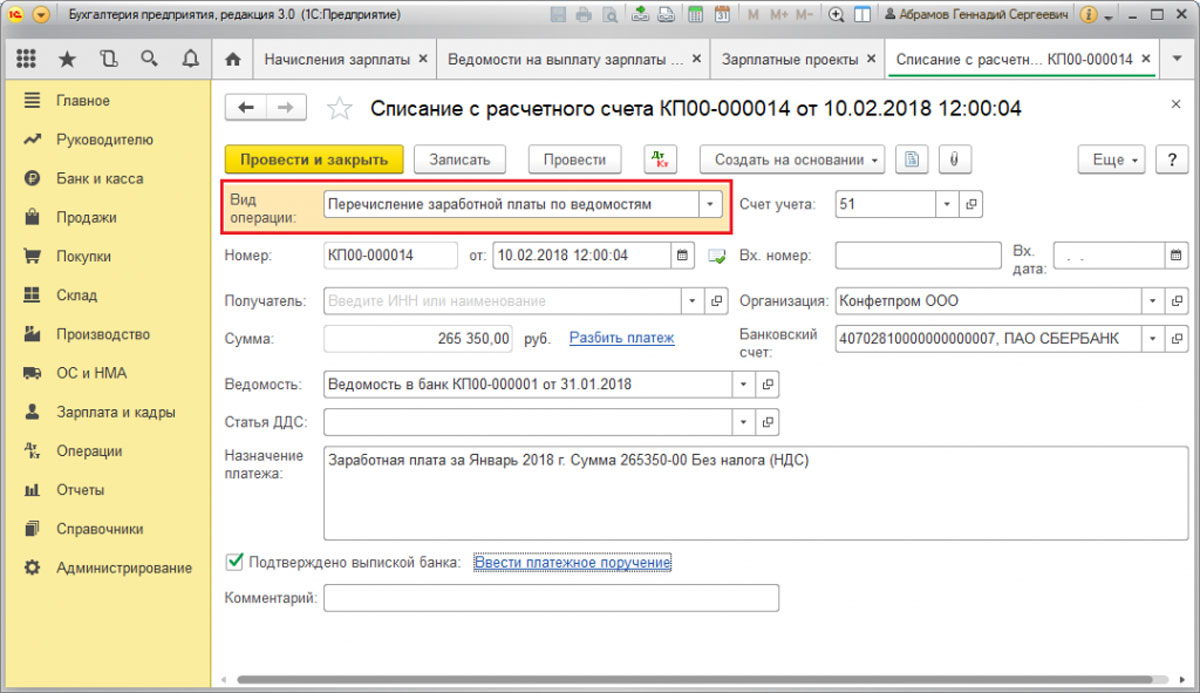

Факт выплаты зарплаты фиксируется в «Списание с расчетного счета», если выплата зарплаты производилась через банк, или с помощью документа «Выдача наличных», когда зарплата выплачивалась из кассы.

Документ «Списание с расчетного счета» формирует проводки Дт 70 – Кт 51.

Оплата налогов и взносов в бюджет

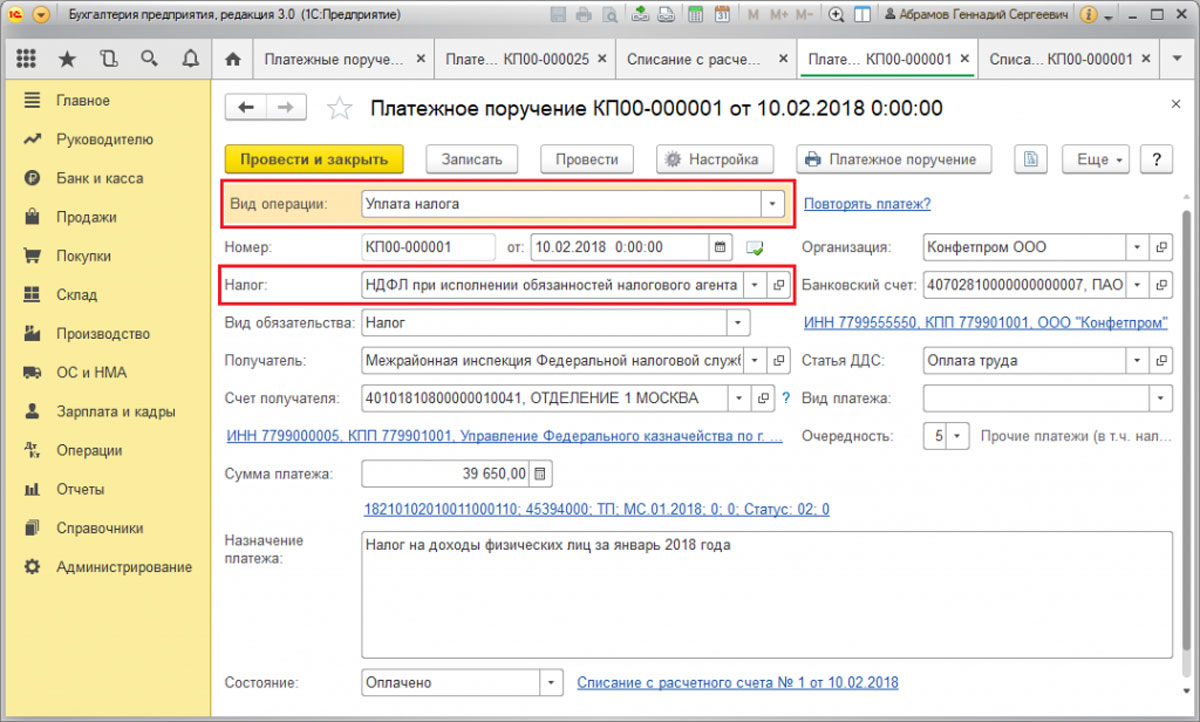

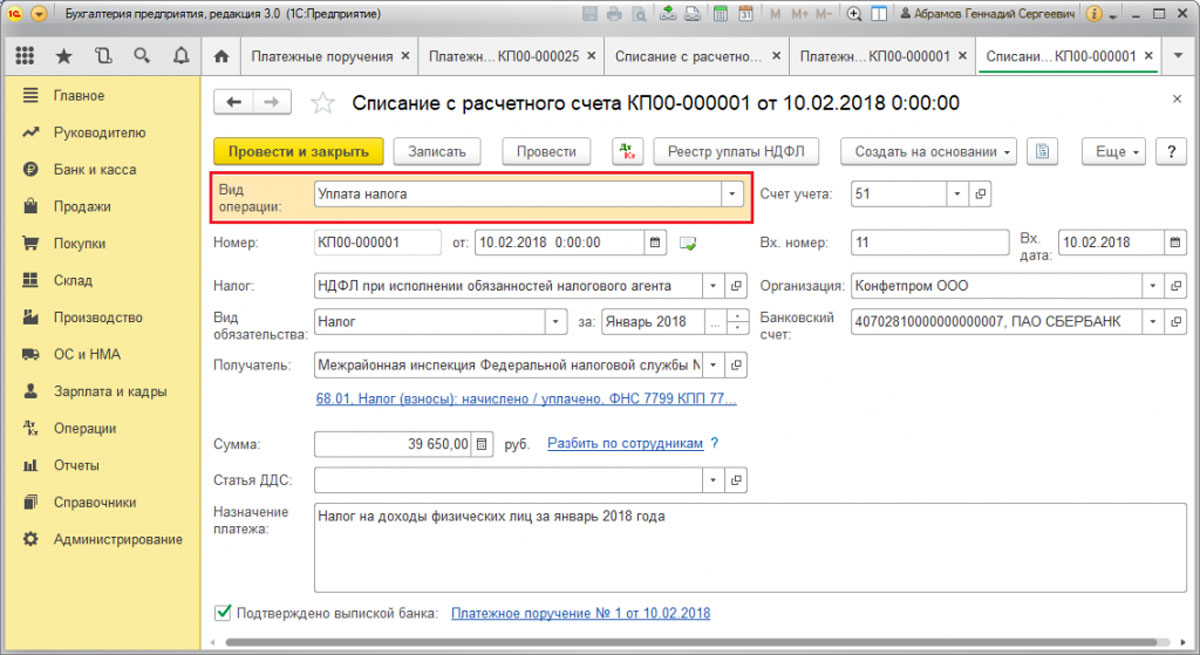

Нужно создать документ «Платежное поручение» с видом операции «Уплата налога». Вид налога или взноса следует указать в реквизите «Налог».

Документ «Платежное поручение» на оплату налогов и взносов может быть оформлен и посредством помощника «Уплата налогов и сборов». Чтобы это сделать, в журнале Платежных поручений нажать на кнопку «Оплатить/Начисленные налоги и взносы». Зафиксировать факт уплаты налога следует в документе «Списание с расчетного счета» с видом операции «Уплата налога», созданного на основании документа «Платежное поручение».

Мы рассмотрели порядок начисления зарплаты сотрудникам посредством программного решения фирмы 1С «1С:Бухгалтерия 3.0», созданного на базе новейшей технологической платформы «1С:Предприятие». Как упоминалось в начале данной статьи возможности программы в этой части не рассчитаны на удовлетворение нужд крупного предприятия.

Когда штат превышает 60 человек, и нужно сделать начисление зарплаты в 1С 8.3, правильнее отразить начисление зарплаты работникам с помощью специализированного типового решения «1С:Зарплата и управление персоналом», содержащее даже в базовой версии более развернутый функционал и подробный алгоритм начисления всевозможных выплат сотрудникам.

Вопрос: «Я владелец бизнеса уже несколько лет, но признаюсь честно, до сих пор не понимаю, как рассчитывается заработная плата в России 🙂 Можете мне попроще объяснить: если в трудовом договоре с моим работником будет указано, что размер его заработной платы составляет 20 000 рублей, то какую сумму он получит на руки и сколько составят налоговые платежи? Куда перечисляются эти платежи?»

Как ни странно, но этот кажущийся поначалу простым вопрос довольно часто звучит из уст руководителей организаций и ИП, у которых уже есть наемные сотрудники.

За прошедшие годы актуальность данной темы постоянно «подогревается» изменениями нашего законодательства в области правил расчета заработной платы и ставок налогов и сборов.

Что такое «расчет заработной платы»?

Расчет заработной платы (ЗП) — это процесс начисления оплаты нанятым работникам согласно условиям трудового договора и удержания налогов и взносов с учетом вычетов, предусмотренных законодательством Российской Федерации, а также документальное оформление указанных операций.

Процесс расчета ЗП состоит из следующих этапов:

- Регистрация фактов приема, перевода и увольнения работников, исполнения ими своих должностных обязанностей, а также фактов отклонения от заданных условий в регламентных документах (приказы о приеме/увольнении/переводе, табели учета рабочего времени, заявления на отпуск, приказы о направлении в служебную командировку, больничные листы и т.п.);

- Анализ информации, отраженной в регламентных документах по учету труда работников, и ее ввод в автоматизированную учетную систему;

- Расчет размера оплаты труда сотрудников, а также лиц, с которыми заключены договора гражданско-правового характера (ГПХ);

- Расчет и удержание налога на доходы физических лиц (НДФЛ), с учетом положенных вычетов в соответствии с главой 23 Налогового кодекса;

- Расчет и начисление страховых взносов в фонды: ПФР, ФСС, ФОМС;

- Оформление документов на выплату заработной платы;

- Перечисление рассчитанных налогов и взносов в бюджет;

- Выплата ЗП работникам.

Регистрация фактов хозяйственной жизни в отношении труда работников осуществляется в течение всего расчетного месяца. Данные операции могут идти параллельно с внесением данных в учетную программу.

Выплата заработной платы, удержание и перечисление НДФЛ в бюджет производится не реже 2 раз в месяц, в установленные на предприятии сроки. Уплата налогов и взносов в бюджет осуществляется 1 раз месяц.

Ограничения по размеру ЗП

Обращаем внимание, что при начислении заработной платы работодатель должен учитывать ограничения, указанные в главе 21 Трудового Кодекса Российской Федерации, например:

Ст.133 ТК РФ:

Минимальный размер оплаты труда устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения.

Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Ст.138 ТК РФ:

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, — 50 % заработной платы, причитающейся работнику. При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 % заработной платы.

То есть при выполнении всех трудовых норм зарплата работника не может быть меньше минимального размера оплаты труда (МРОТ), сумма МРОТ может различаться от региона к региону. Максимальный размер заработной платы, в отличие от минимального, законодательно не определен.

Расчет налоговых платежей с ЗП

Рассмотрим более подробно этапы расчета и начисления налогов и взносов с заработной платы. Для понимания логики этого процесса необходимо учитывать следующее:

- Налог на доходы физических лиц рассчитывается из начисленной ЗП, удерживается из нее и перечисляется в бюджет самим работодателем.

- Страховые взносы рассчитываются из той же начисленной ЗП и перечисляются сверх этой суммы без удержания их у работника. Страховые взносы уплачиваются по единым тарифам в Социальный Фонд России (СФР, ранее в ПФР и ФСС).

1. Расчет НДФЛ

Налог, удерживаемый из заработной платы сотрудников, — налог на доходы физических лиц (НДФЛ).

П.1 Ст.207 НК РФ:

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Как видим из определения, плательщиками НДФЛ являются физические лица. Работодатель же в данном случае выступает в роли налогового агента, в обязанности которого входит удержание и перечисление НДФЛ в бюджет на основании п.1 ст. 226 НК РФ НК.

Ставка НДФЛ на доходы от трудовой деятельности для резидентов установлена в размере 13 процентов (п.1 ст.224 НК РФ).

Стандартные налоговые вычеты

Налоговую базу при расчете НДФЛ можно уменьшить на сумму так называемых стандартных налоговых вычетов (ст. 218 НК РФ).

Стандартный налоговый вычет в данном случае можно рассматривать как льготу, применяемую при расчете ЗП. Вычет предоставляется на основании письменного заявления сотрудника, имеющего детей (причем вычетом могут воспользоваться как родные, так и приемные родители, а также опекуны и попечители, на обеспечении которых находится ребенок).

Размеры вычетов зафиксированы в 218 статье Налогового Кодекса:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на каждого ребенка в случае, если он является ребенком-инвалидом.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Стандартный налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 350 000 рублей.

2. Расчет страховых взносов

Помимо начисления и уплаты НДФЛ, в обязанности работодателя входит расчет и уплата страховых взносов в СФР. Как было отмечено выше, страховые взносы не удерживаются из заработной платы сотрудников, а уплачиваются работодателем дополнительно. Страховые взносы необходимы для того, чтобы государственные органы могли обеспечить реализацию конституционных прав гражданина на охрану здоровья, пенсионное обеспечение, социальное страхование и медицинскую помощь.

С 2023 года работодатель с суммы заработной платы, премий и других вознаграждений сотрудников производит следующие отчисления (п.3.ст. 425 НК РФ):

| Ставка страховых взносов | Вид страхования |

| 22 % | на обязательное пенсионное страхование (ОПС) |

| 5,1 % | на обязательное медицинское страхование (ОМС) |

| 2,9 % | на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством (ВНиМ) |

Ещё в 2020 году из-за пандемии были введены новые пониженные ставки взносов для малого и среднего бизнеса, которые применяются к выплатам выше МРОТ. На них имеет право немало работодателей, самая многочисленная категория – субъекты МСП (малого и среднего предпринимательства). В 2023 году субъекты МСП будут платить взносы за работников правилам:

- 30 % с выплат в пределах МРОТ и 15 % с выплат свыше МРОТ до достижения предельной базы;

- 15,1 % с выплат в пределах МРОТ и 15 % с выплат свыше МРОТ после достижения предельной базы.

По страховым взносам также существуют льготные категории плательщиков. Пониженную ставку страховых взносов могут применять налогоплательщики, соответствующие критериям, поименованным в ст.427 НК РФ.

Помимо перечисленных фондов, работодатель начисляет и уплачивает взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний. Расчеты уплаты данного вида страховых взносов регламентируются Федеральным законом № 125-ФЗ от 24.07.1998 г. Тариф страховых взносов от несчастных случаев устанавливается в зависимости от вида экономической деятельности предприятия, в котором задействованы сотрудники, и зависит от класса профессионального риска. Величина тарифа для каждого конкретного работодателя устанавливается Фондом социального страхования в диапазоне 0,2…8,5%.

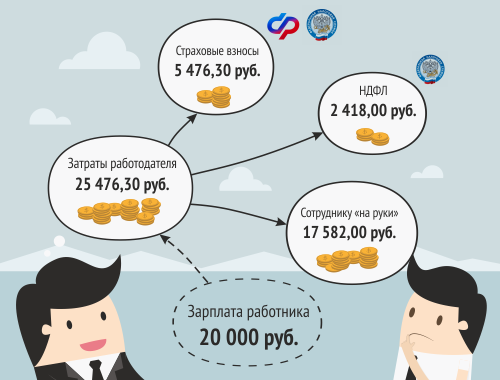

3. Пример расчета заработной платы

Сотруднику Иванову И.И. установлен месячный оклад в размере 20 000 рублей при пятидневной рабочей неделе. В Январе 2023 года он отработал 17 дней по 8 часов. У сотрудника один ребенок в возрасте 10 лет. Как рассчитать заработную плату, налог на доходы физических лиц, страховые взносы за Январь 2023 года?

Заработная плата по окладу рассчитывается по формуле:

ЗП = Ок мес / Д мес × Д факт , где:

Ок мес — сумма месячного оклада;

Д мес — количество рабочих дней в месяце;

Д факт — фактическое количество отработанных сотрудником дней в месяце.

Сотрудник отработал все дни в месяце, поэтому: ЗП = 20000 / 17 × 17 = 20000 руб. Из этой суммы рассчитаем зарплатные налоги:

НДФЛ = (Д — СВ) × 13 % , где:

Д — сумма доходов по ставке 13 %;

СВ — cумма стандартных налоговых вычетов.

Возраст ребенка Иванова И.И. дает ему право применять стандартный налоговый вычет в размере 1400 руб., поэтому: НДФЛ = (20000 — 1400) × 13% = 2418 руб.

Страховые взносы рассчитываются по формуле:

Страх.взносы = Б × Тариф, где:

Б — база для начисления страховых взносов. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами (есть необлагаемые суммы – они перечислены в ст.422 НК РФ). На 2023 год единая предельная база по страховым взносам установлена в размере 1 917 000 руб. (Постановление № 2143 от 25.11.2022) ;

Тариф — действующие тарифы по страховым взносам.

Таким образом,

сумма взносов, исчисленная по единым тарифам в СФР в пределах федерального МРОТ = 16242 х 30% = 4872,60 руб.;

сумма взносов, исчисленная по единым тарифам в СФР с суммы свыше федерального МРОТ = (20000 — 16242) х 15% = 563,70 руб. (работодатель — субъект МСП)

сумма взносов на обязательное социальное страхование от несчастных случаев = 20000 × 0,2% = 40 руб. — так как сотрудник задействован в деятельности с классом профессионального риска I (ставка взносов 0,2%).

Итоги расчета:

С заработной платы Иванова И.И. 20000 руб. за январь 2018 года работодатель удержал НДФЛ в размере 2418 руб.

Начислены страховые взносы за сотрудника на общую сумму:

4872,60 + 563,70 + 40 = 5476,30 руб.

Сотруднику Иванову И.И. «на руки» будет выплачена ЗП в размере:

20000 — 2418 = 17582 руб.

Общие затраты работодателя на выплату ЗП для Иванова И.И. составляют:

17582 + 2418 + 5476,30 = 25476,30 руб.

Сроки выплаты зарплаты, уплаты налогов

Выдача зарплаты персоналу должна производиться с учетом требований Трудового кодекса РФ:

Ч.6 Ст.136 ТК РФ:

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

В ч.8 ст.136 говорится о том, что если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем, выплатить сотрудникам причитающуюся заработную плату необходимо заранее, накануне этого дня.

Удержанный с заработка сотрудников НДФЛ работодателю необходимо перечислить не позднее дня, следующего за днем выплаты сотрудникам дохода (п.6 ст.226 НК РФ).

Страховые взносы, исчисленные для уплаты за календарный месяц, подлежит уплате работодателем в срок не позднее 28-го числа следующего календарного месяца (п.3 ст.431 НК РФ). Например, за январь нужно успеть заплатить до 28 февраля включительно.

НДФЛ и сумма страховых взносов подлежат уплате в ФНС путем зачисления на Единый налоговый счет (ЕНС) по общим для всех реквизитам в Управление Федерального казначейства по Тульской области. А отчетность по НДФЛ и страховым взносам работодатель обязан представить в ФНС по месту регистрации компании-работодателя.

Взносы «на травматизм» (от несчастных случаев) уплачиваются в СФР. Это же ведомство принимает отчетность по данному виду страховых взносов.

В заключение

Вот и вся арифметика, хотя… на самом деле это далеко не все! Структура заработной платы может состоять не только из окладной части — она может содержать также компенсационные и стимулирующие выплаты. К основному заработку могут быть начислены отпускные или различные пособия, например, по временной нетрудоспособности. По видам оплаты труда она может быть основной и дополнительной, а по форме оплаты — повременной и сдельной и т.д.

Налоговые вычеты могут быть не только «на детей», но и имущественными, социальными. Многообразие удержаний из заработной платы могут в корне изменить сумму сотрудника к выплате. Мир расчета заработной платы имеет большое количество нюансов, но от этого он не становится менее увлекательным! Побольше Вам квалифицированных специалистов, легкого и успешного ведения бизнеса!

Кстати, своим клиентам мы оказываем услуги по расчету заработной платы в рамках тарифных планов:

— Комплексный сервис

— Зарплата

— и Зарплата и Кадровый учет.

Содержание

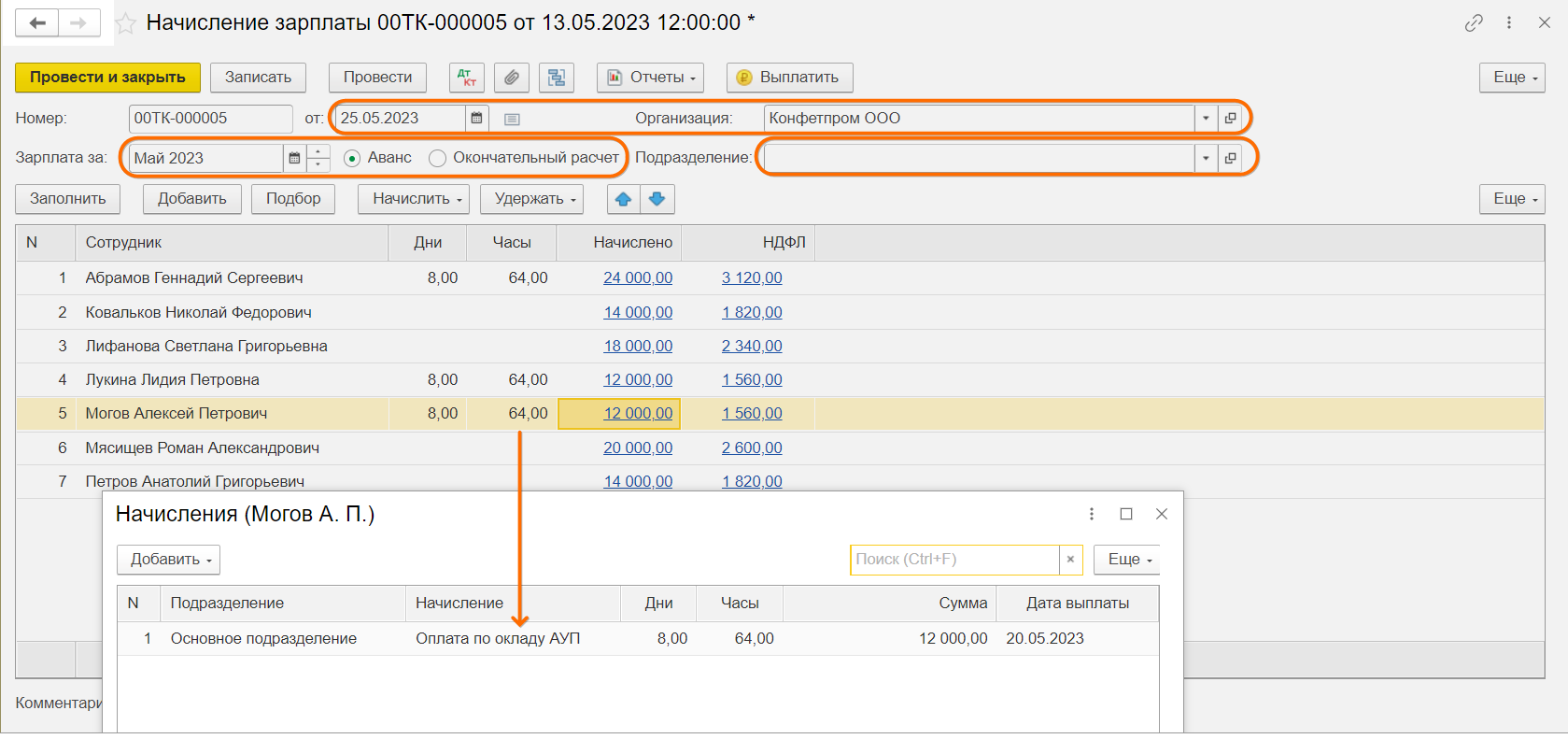

Рассмотрим пошагово, как оформить начисление заработной платы (с учетом аванса) в программе 1С Бухгалтерия редакция 3.0.

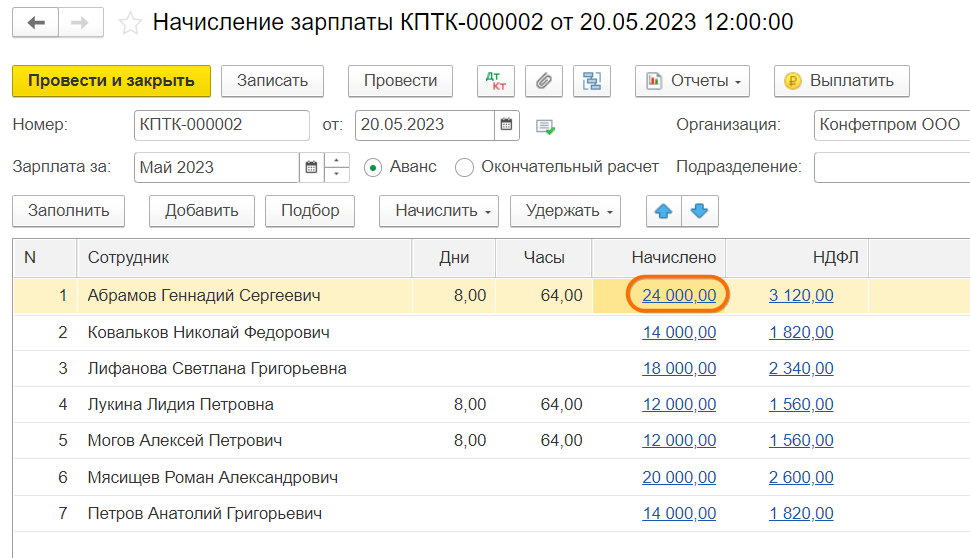

Начисление аванса

Для этого выбираем в меню программы вкладку Зарплата и кадры, далее раздел Зарплата и заходим в пункт Начисление зарплаты. Нажимаем клавишу Создать. Заполняем поля:

· Месяц начисления – за какой месяц будет начислена зарплата

· Дата – дата расчета за указанный месяц

· Организация/Подразделение – меняется по необходимости.

· Устанавливаем переключатель Аванс / Окончательный расчет в зависимости от того, какая выплата планируется

С начала 2023 г. вступили в силу новые правила расчета и обложения налогомна доход авансовых выплат. Аванс стал самостоятельным доходом наряду с другими межрасчетными выплатами. В связи с этим выплата аванса более не может осуществляться без предварительного создания документа-основания (Начисление зарплаты с переключателем Аванс).

Далее нажимаем клавишу Заполнить. Программа выведет список всех сотрудников по выбранному подразделению.

В документе будут отображаться фамилии сотрудников, наименование подразделения, вид начисления, размер заработной платы, количество отработанных дней и часов.

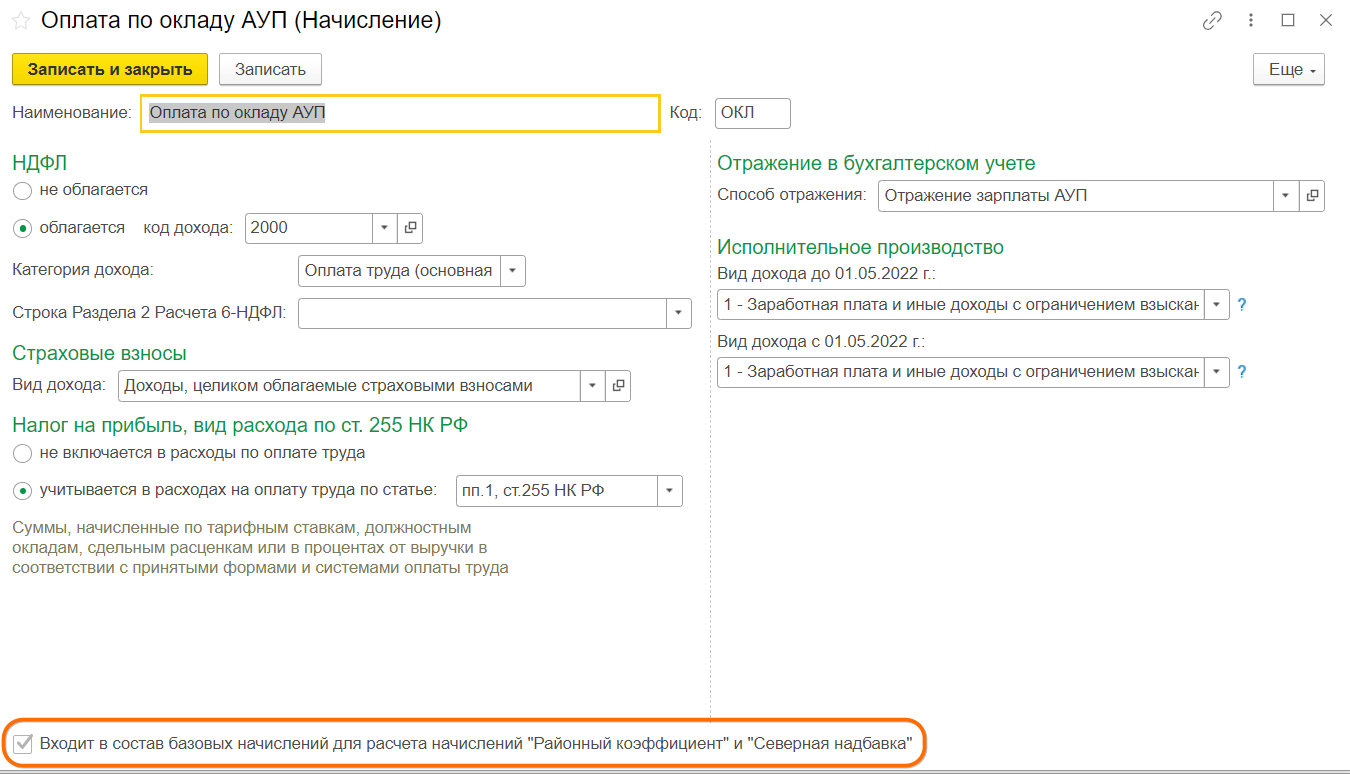

Сразу обратите внимание, что учет времени ведется только по предустановленному разработчиком виду начисления Оплата по окладу (в данной демо-базе она переименована в Оплата по окладу АУП). Все остальные созданные вами виды начислений такой возможностью не обладают. Понять, является ли начисление предустановленным можно по серому неактивному полю Входит в состав базовых начислений… в самом низу начисления. В созданных вручную начислениях этот флаг можно снимать и ставить.

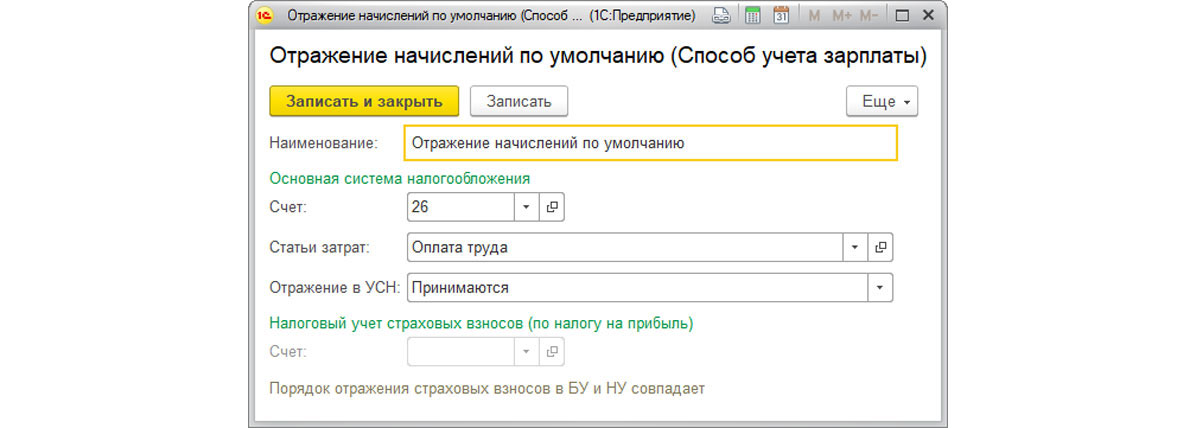

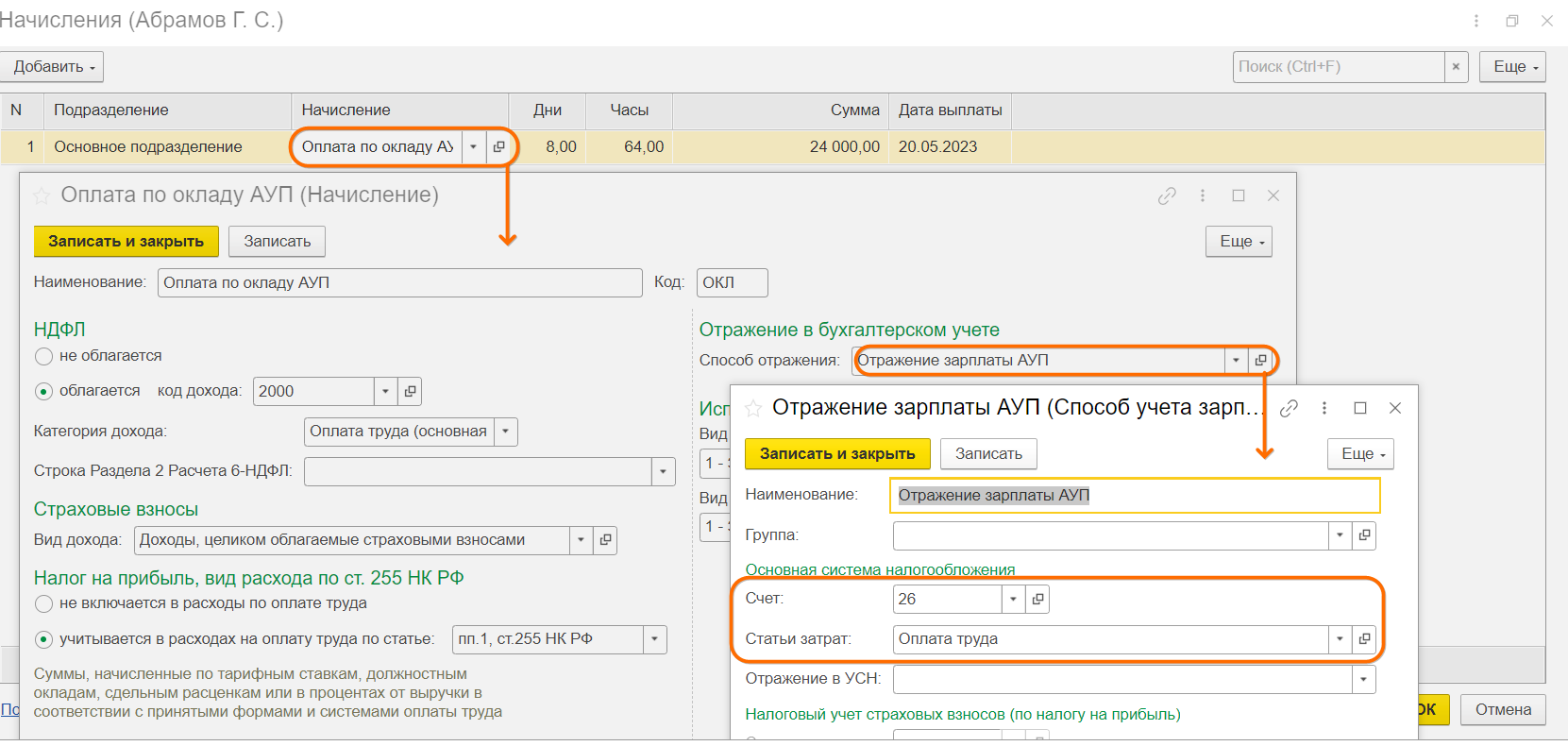

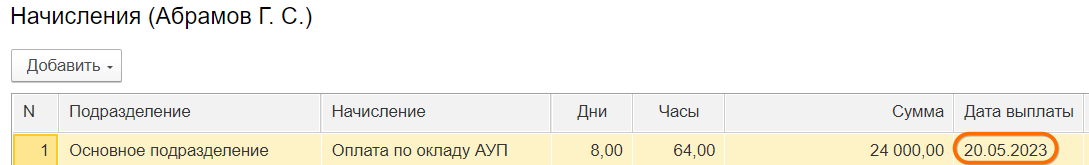

Можно провалиться в расшифровку суммы Начислено и убедиться, что нашему начислению Оплата по окладу сопоставлены счет и статья затрат (иначе документ не сформирует проводки по начислению).

Если нашему начислению не сопспоставлен никакой способ отражения, проваливаемся в поле Способ отражения в настройках начисления и создаем этот способ. Прописываем наименование, в скобках обозначаем номер счета. Это нужно для того, чтобы программа понимала на какой счет и по какой статье затрат производилось начисление данной заработной платы. Указываем статью затрат Оплата труда. Сохраняем изменения.

Также в расшифровке Начислено

в самом краю есть очень важная дата – дата предполагаемой выплаты. Программой она берется: для зарплаты – из Зарплата и кадры – Настройки зарплаты – Порядок расчета зарплаты, для межрасчетных начислений – из документов собственно этих начислений. Очень важно, чтобы эта дата совпадала с датой ведомости на выплату. Несоблюдение этого правила может приводить к ошибкам учета НДФЛ!

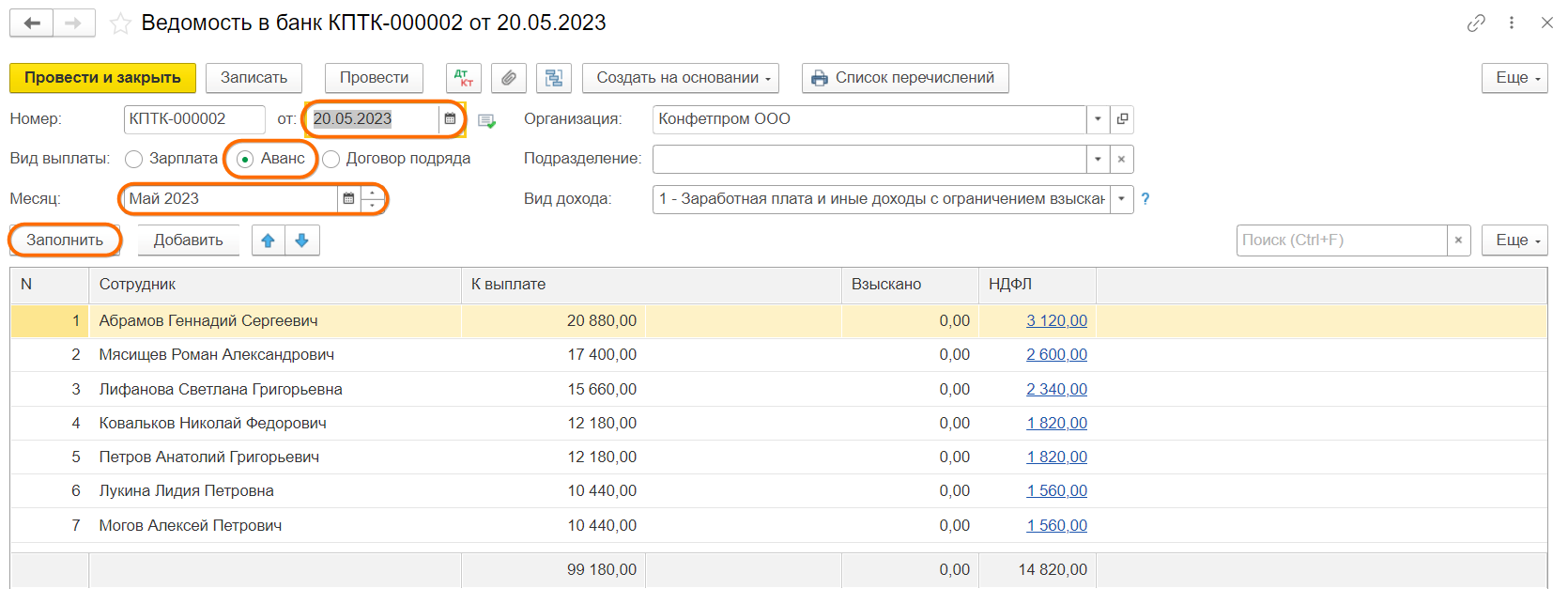

Выплата аванса

Для выплаты переходим в Зарплата и кадры – Ведомости в банк (Ведомости в кассу). Мы будем рассматривать выплату через банк. Создаем ведомость. В ней отмечаем, что это выплата аванса (переключатель), указываем корректную дату (не забываем следить, чтобы она совпадала с датой указанной в начислении зарплаты для этого сотрудника). Указываем месяц выплаты (месяц, указанный в документе Начисление зарплаты, а не месяц по дате выплаты) Нажимаем Заполнить.

Кнопка Заполнить

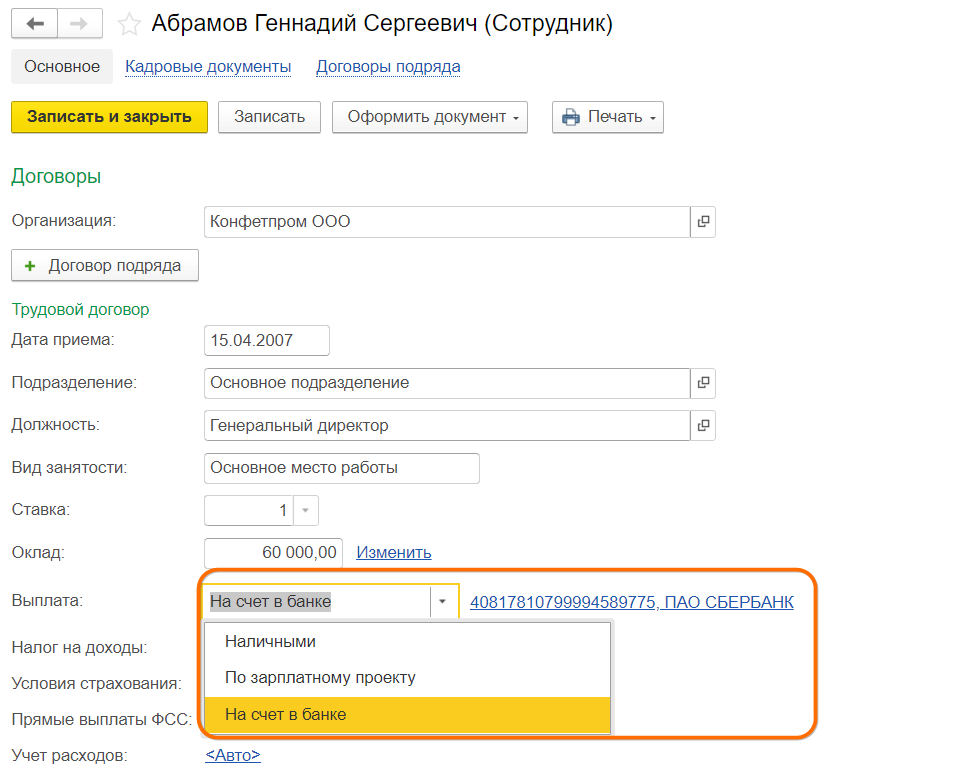

привязывает конкретные виды ведомостей строго к конкретным способам выплаты, указанным в карточке сотрудника:

-

Ведомость на счета – выплаты на личные зарплатные карточки сотрудников

-

Ведомость в банк – выплаты по зарплатному проекту

-

Ведомость в кассу – выплаты наличными

Если способ выплаты, указанный в карточке вашего сотрудника, с ведомостью не совпадает, по кнопке Заполнить он в такую ведомость не попадет. Но подобрать его в нее всегда можно вручную (через Добавить). Если вдруг потребовалось сменить способ выплаты разово.

Проводим этот документ. Здесь же по кнопке Создать на основании можно создать платежные поручения в банк для выплат сотрудникам. Чтобы создать сразу на всех выберите (на каждого сотрудника).

Созданные платежные поручения отправляются в банк (с помощью программы обмена с банком), банк на их основании проводит выплаты сотрудникам, а назад в программу вы получаете документ Списание с расчетного счета. В нем вы должны будете в поле Ведомость выбирать ведомость, на основании которой данная выплата была проведена. В данном случае (выплаты на личные банковские карты) в поле Вид операции выбираем Перечисление заработной платы работнику.

Обратите внимание, что в нашем случае вам придется создавать платежные поручения по количеству сотрудников. Если же у вас настроен зарплатный проект, все гораздо проще, в данном случае прямо из ведомости вы выгрузите и отошлете лишь реестр с суммами, причитающимися сотрудникам, напрямую в банк, банк согласно этому реестру произведет всем выплаты, а вам пришлет всего одно списание на общую сумму. В этом случае в поле Вид операции мы выберем Перечисление заработной платы по ведомостям. Подробнее про настройку зарплатного проекта читайте ЗДЕСЬ.

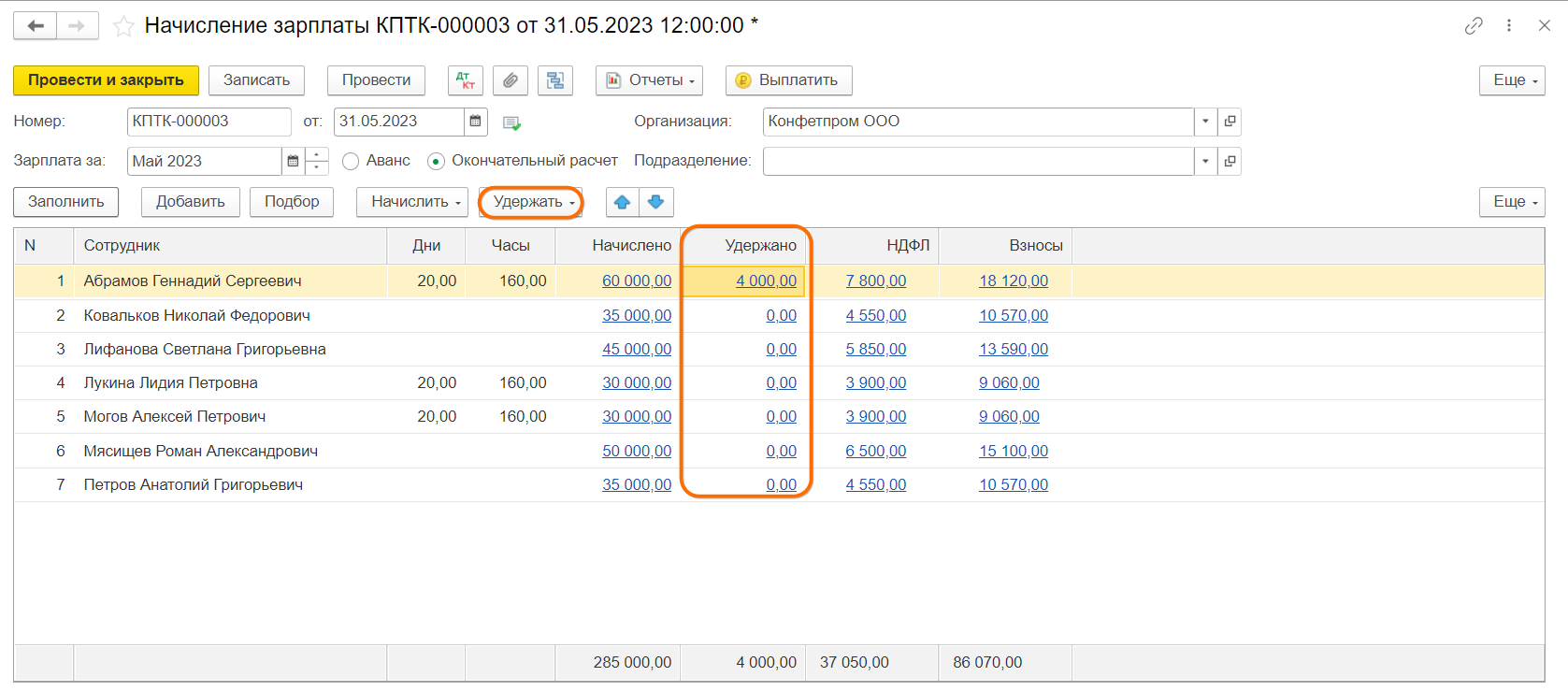

Начисление зарплаты

Для начисления зарплаты создаем точно такой же документ Начисление зарплаты, но уже с переключателем Окончательный расчет. Обратите внимание, что суммы начислений, НДФЛ и взносов в нем сформируются не на оставшуюся половину месяца, а за полностью отработанное время. И только в ведомости будет выплачен остаток с учетом уже произведенной выплаты по авансу.

Если в организации были созданы документы удержаний по сотрудникам, они будут автоматически добавлены в документ после нажатия кнопки Заполнить — в нем появится столбец Удержания. Заполнение для разовых удержаний можно произвести также и вручную, через клавишу Удержать.

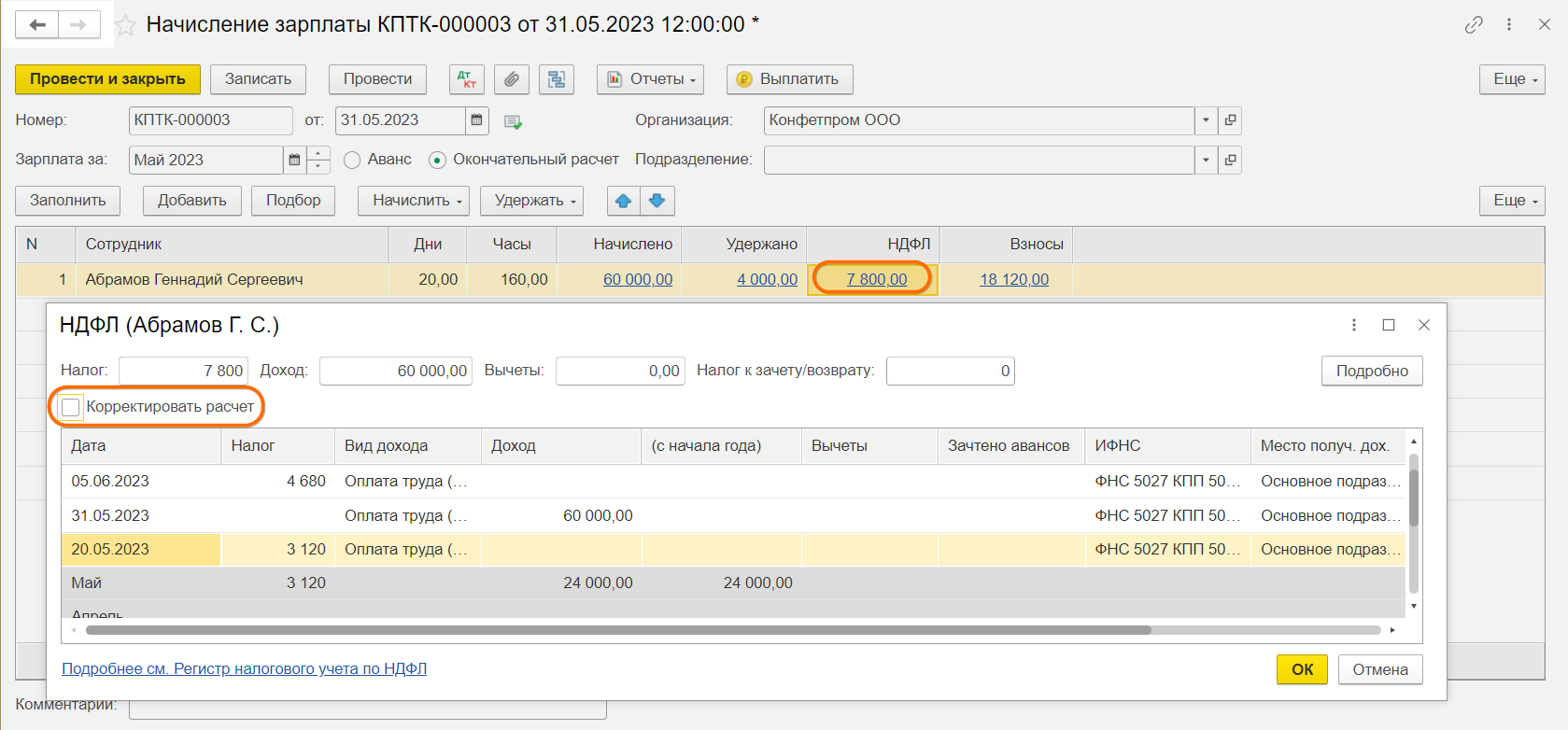

По ссылкам НДФЛ можно провалиться в форму, где автоматически рассчитан налог на доходы физического лица. При необходимости их можно скорректировать, если поставить флаг Корректировать НДФЛ.

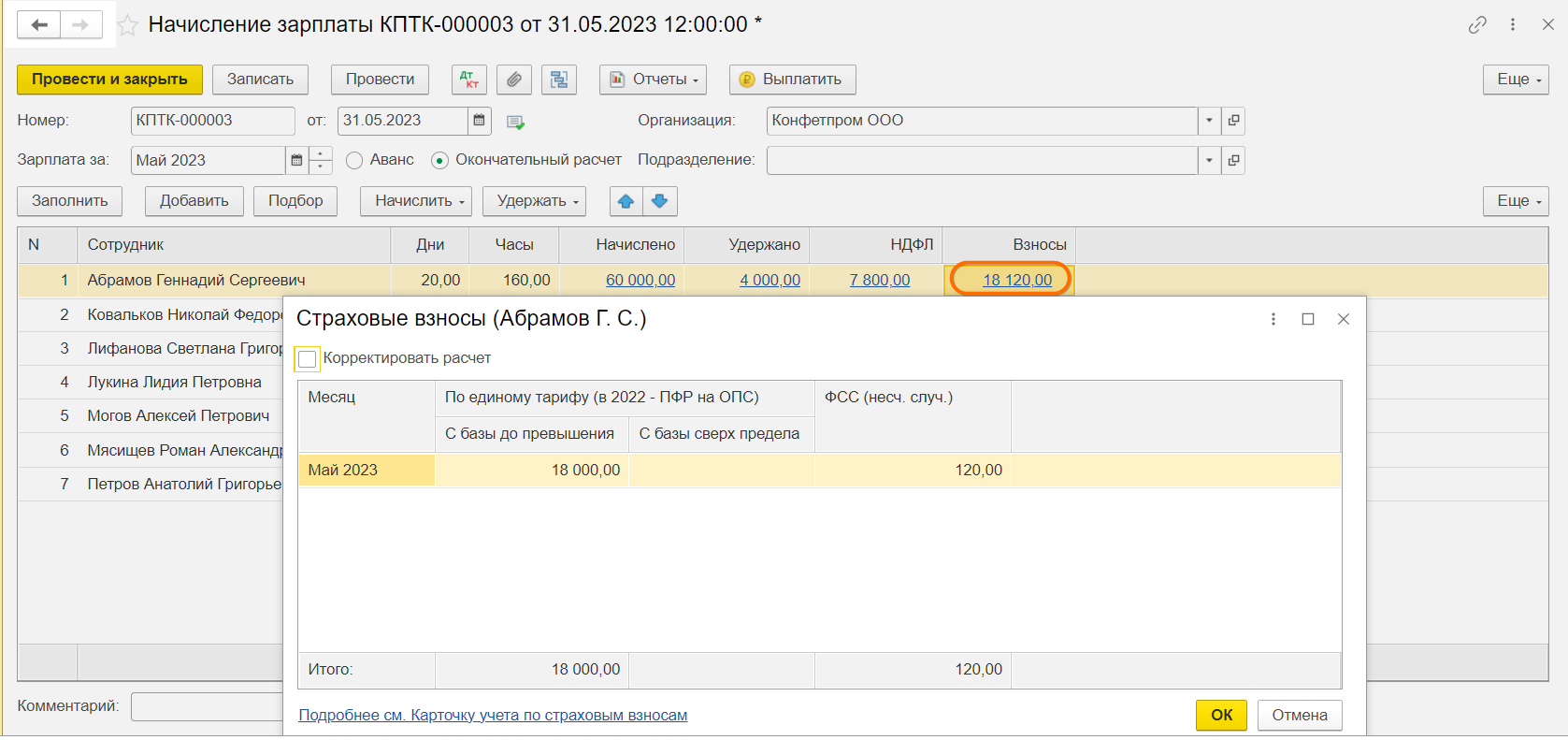

По ссылке Взносы можно увидеть страховые взносы, исчисленные с текущих доходов сотрудника за месяц (обратите внимание, что здесь рассчитаются взносы по всем доходам, в том числе и по отпускам).

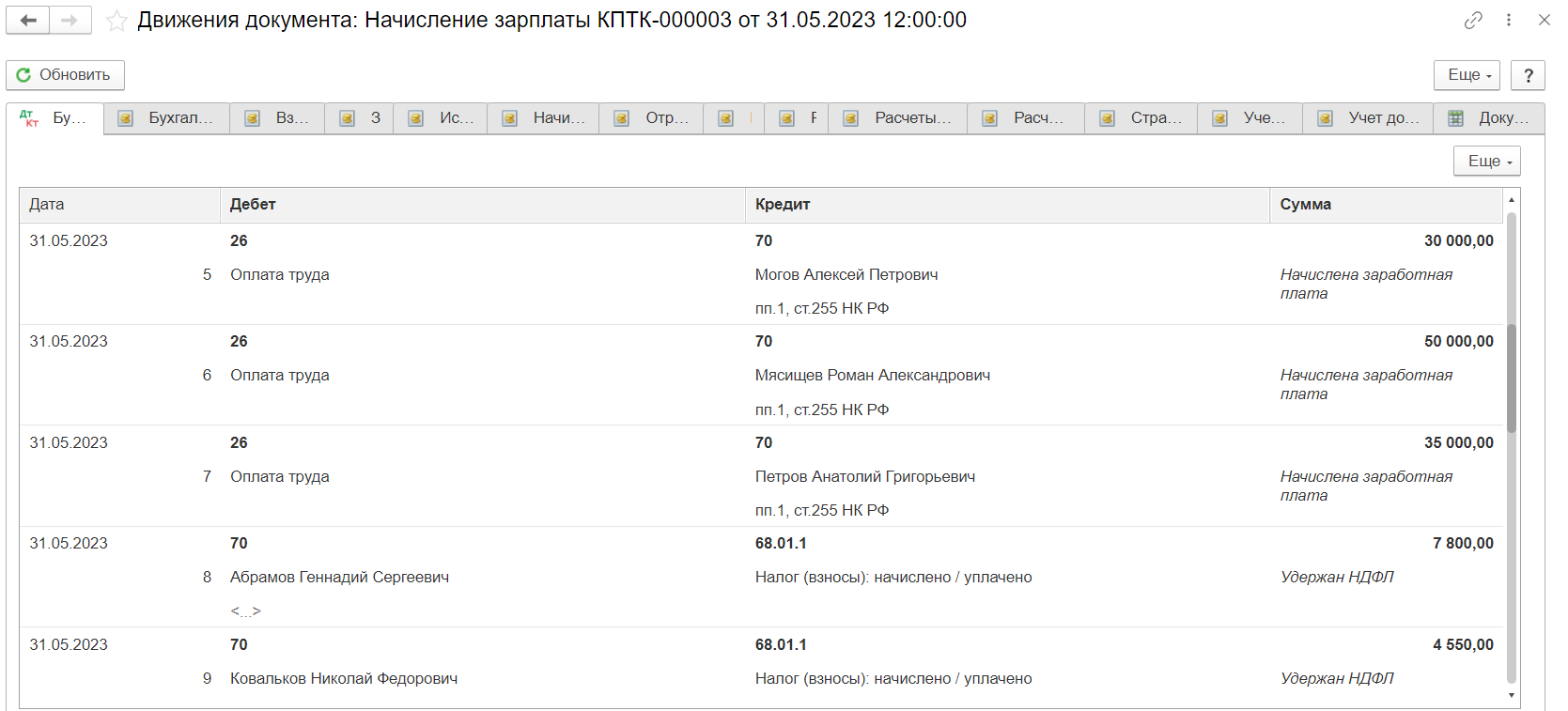

После проведения документ автоматически сформирует проводки по всем отраженным в нем операциям. Посмотреть, какие проводки сорфмированы можно с помощью иконки ДтКт.

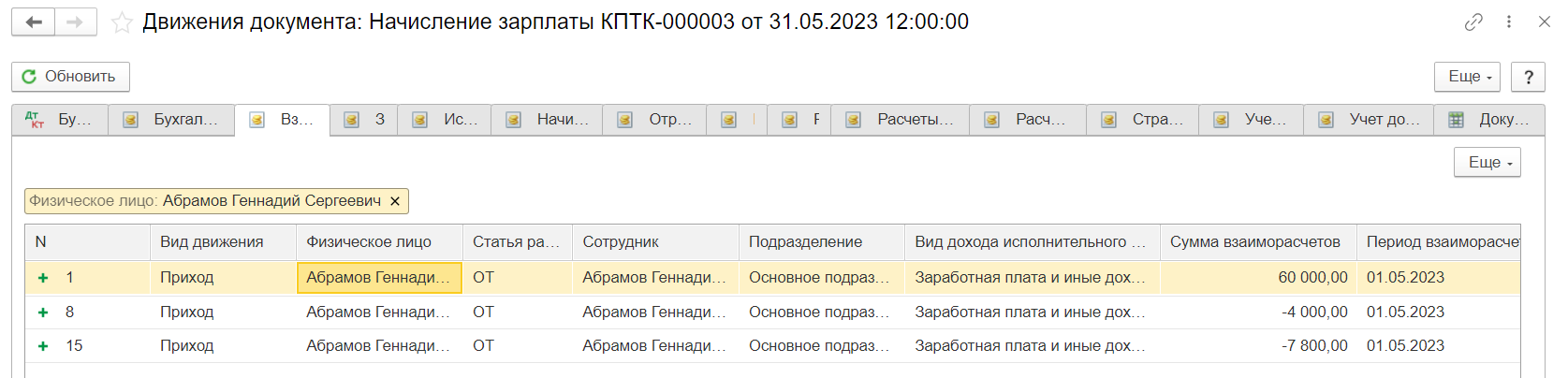

Для контроля можно просмотреть регистр накопления во вкладке Взаиморасчеты с сотрудником. Здесь отображаются суммы всех учтенных документом начислений и удержаний (для удобства можно сделать отбор по физическому лицу):

Начисление зарплаты произведено. Теперь нужно ее выплатить.

Выплата зарплаты

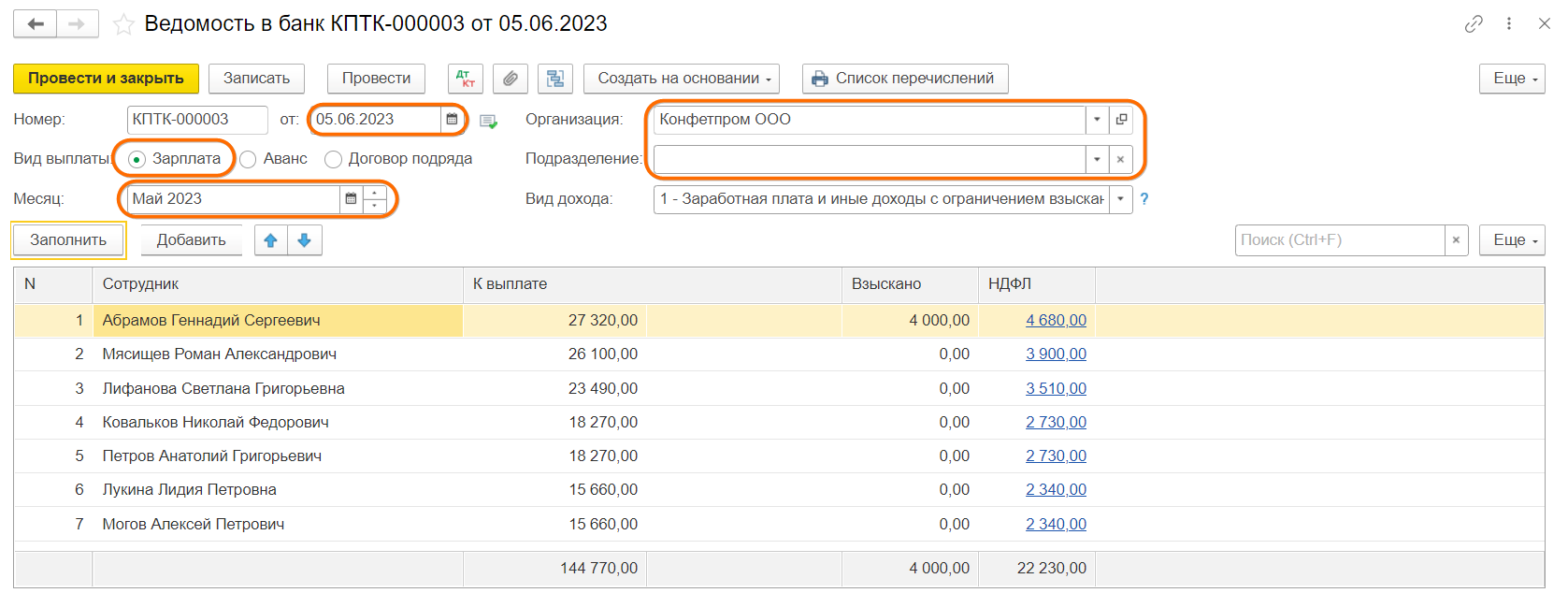

Создаем ведомость на выплату зарплаты (если способов выплаты несколько – то несколько ведомостей).

В ней указываем: организацию, подразделение, вид выплаты (Зарплата), дату выплаты, месяц выплаты. Нажимаем Заполнить.

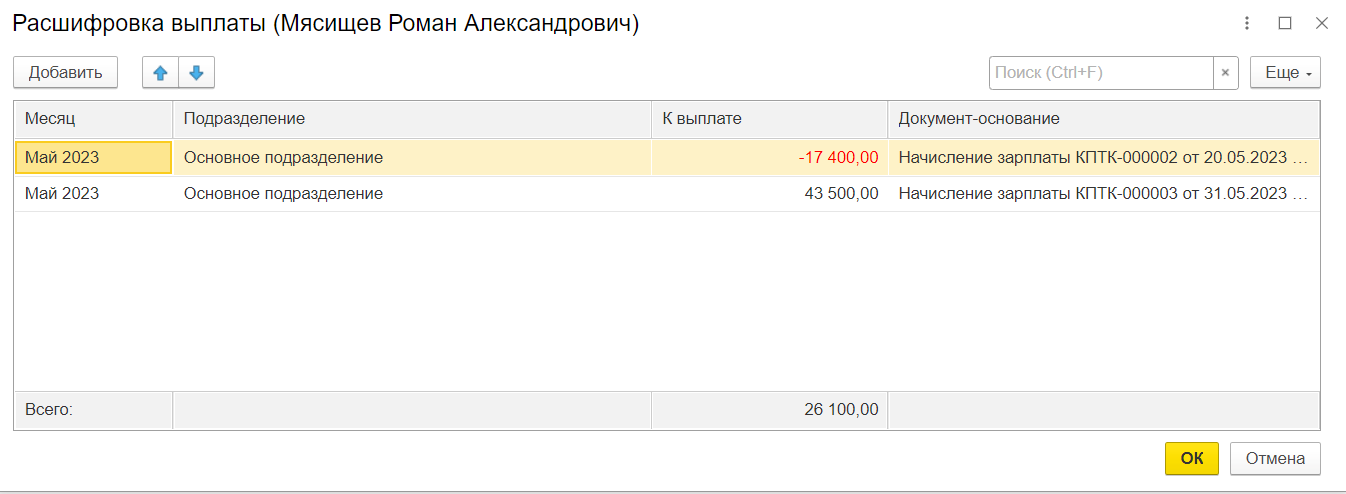

Дважды щелкнув мышью по пустому полю справа от суммы К выплате, вы провалитесь в расшифровку выплаты. Она в общем случае будет иметь вид (Полная сумма зарплаты за месяц — Сумма аванса). Сумма аванса с минусом, так как к выплате в итоге должна получиться разница между полной суммой и авансом. НДФЛ по сотруднику будет указан также за вычетом уже удержанного по авансовой ведомости налога.

Если вместо пустого поля справа от суммы К выплате вы видите строчки В т.ч. за… а в расшифровке – какие-то посторонние месяцы помимо месяца текущей выплаты, это повод проверить корректность расчетов предыдущих периодов. В любом случае, если эти строки расшифровки некорректны – удаляйте их прямо из расшифровки вручную, но учтите, что без правки учета, программа добавит эти строки уже в следующую ведомость.

Самое пристальное внимание при внесении хозяйственных операций в программу обращайте на:

-

Даты событий начислений и выплат

-

Правильную последовательность заполнения и проведения документов начислений и выплат (с 2023 г. это стало особенно важно)

Также помните, что простое перепроведение документов большинство проблем учета не решает.

Чем проверить корректность начисления и выплаты зарплаты

Проверить корректность расчетов вы всегда можете с помощью Зарплата и кадры – Отчеты по зарплате – Анализ зарплаты по сотрудникам (помесячно), а корректность исчисленного и удержанного НДФЛ с помощью отчета Зарплата и кадры – Отчеты по зарплате – Анализ НДФЛ по месяцам. О том, как получить более подробный вариант последнего отчета и корректировать учет НДФЛ, читайте ЗДЕСЬ.