Свой дом с участком — мечта среднего россиянина. Он и просторнее, чем малогабаритка в хрущевке, и к природе ближе. Но как же им обзавестись? Согласно недавнему исследованию «Мира Квартир», в среднем, если не прибегать к кредитному плечу, придется копить на него 8 лет, и это при условии, что человек будет откладывать всю свою зарплату. Да и не всякому заемщику и не на всякий дом банк даст ипотеку.

Здесь мы расскажем, на каких условиях и под какой процент реально купить дом с участком.

Ипотека на покупку дома обойдется дороже

В нашей стране получить ипотеку на покупку частного дома сложнее, чем на покупку квартиры. По данным ЦИАН, 43% покупателей хотели бы взять ипотеку при покупке дома. Однако сейчас в общей структуре выдач ипотеки готовые дома занимают только 9%. Банки неохотно выдают такие займы, потому что такую недвижимость в случае неспособности заемщика обслуживать кредит будет трудно продать.

Какие еще особенности есть у ипотеки на дом:

- процентная ставка выше из-за низкой ликвидности частных домов на вторичном рынке;

- минимальный первоначальный взнос больше, чем при ипотеке на покупку квартиры;

- страхование залоговой недвижимости для ИЖС обойдется дороже из-за рисков незавершенного строительства.

Учитывайте еще один момент: банк дольше рассматривает заявку на ипотеку для ИЖС —10-15 дней.

Почему банки долго принимают решение по ипотеке на покупку дома с участком?

- Ипотека на строительство или покупку готового дома с участком не может быть оформлена только на жилое строение. В залог банк получает два объекта: дом и землю. И сотрудники кредитной оранизации вынуждены рассматривать два пакета документов.

- В процессе проверки андеррайтер должен проверить, есть ли у этого объекта обременения. Може быть, он расположен в охранной или санитарно-защитной зоне. Если ограничения указаны в выписке ЕГРН, то на срок эта проверка не повлияет. А если не указаны, то банку потребуется дополнительное время на запрос уточняющих документов.

- Также проверяется привязка участка к жилому зданию или к проекту ИЖС. Заявку рассмотрят быстрее, если в документах обозначено, что дом (или проект) находится на данном участке. А если не обозначено, то у банка займет какое-то время на запрос дополнительных документов, чтобы уточнить это обстоятельство.

- Помимо жилого дома, на земельном участке могут быть расположены другие строения, и банк запросит выписку из ЕГРН и на них — для уточнения назначения этих построек и их связи с участком. Если постройки не относятся к данному наделу или их вовсе нет, то банк запросит обновленные документы.

- Часто в документах площадь приобретаемого дома или участка не соответствует действительности. Или данные выписки ЕГРН отличаются от данных, указанных в договоре купли-продажи — такое бывает, когд бывший владелец, к примеру, не оформил пристройку к дому. Финансовая организация потребует получить и предоставить новые документы на участок или дом.

Требования банков по ипотеке на дом

В основном банковские требования по ипотеке на дом соответствуют таковым по ипотеке на квартиру. Но критериям банка должны удовлетворять не только заемщик и объект недвижимости, но и участок, на котором стоит дом.

Заемщик должен соответствовать следующим критериям:

- иметь гражданство РФ;

- иметь постоянную прописку в регионе, в котором находится банк;

- получать постоянный официальный доход, подтвержденный документально;

- возраст заемщика должен быть от 21 года до 65-75 лет (на момент погашения кредита);

- трудовой стаж — не менее 1 года.

Требования банка к недвижимости:

- строение относится к жилой недвижимости — дом пригоден для проживания, проведены все необходимые коммуникации;

- жилье не носит статус аварийного или под снос, а общий износ дома не должен превышать 40%;

- фундамент дома кирпичный, бетонный или каменный, стены — кирпич, монолит, бетонный блок, ж/б панели;

- деревянные и каркасные дома рассматриваются в зависимости от года постройки;

- дом не выше трех этажей;

- продавец имеет зарегистрированное право собственности на жилое строение (при покупке готового дома);

- есть страховка на дом от наводнения, пожара, других стихийных бедствий.

Требования банка к участку:

- земля для индивидуального жилищного строительства(ИЖС) или сельхозназначения с возможностью возведения жилого дома;

- продавец земли или потенциальный заемщик имеют зарегистрированные права собственности на участок;

- площадь участка не превышает 5 тыс. кв. м;

- другие требования.

У банка могут быть и дополнительные требования. К примеру, ограничение по дальности расположения участка от населенного пункта, в котором работает банк.

Залоговый участок должен иметь статус «под ИЖС». Фото: donskoy.vsn.ru

Ипотечные программы для покупки дома в 2023 году

В каждом крупном банке, как правило, есть несколько ипотечных программ для строительства или покупки частного дома — как собственные, так и федеральные. Рассмотрим самые распространенные из них.

Ипотека на строительство жилого дома

«Ипотека на строительство жилого дома» — классическая программа ипотечного кредитования, которую можно взять во многих банках РФ. Условия программы не самые выгодные: большой первоначальный взнос, высокая процентная ставка и целый ряд ограничений.

Условия ипотеки на ИЖС:

- процентная ставка — 13-15%;

- максимальная сумма кредита — до 100 млн руб.;

- минимальный первый взнос — от 25%;

- срок кредитования — до 30 лет;

- залог по кредиту — земельный участок, поручительство физических лиц, залог иного имущества.

Банк может запросить утвержденный проект строительства и документы о принятии дома в пользование. А также ограничить выбор подрядчиков организациями, аккредитованными этим банком.

Земля, на которой вы собираетесь строить дом, должна находиться на территории поселка с подведенными коммуникациями и социальной инфраструктурой вокруг.

Семейная ипотека с господдержкой

Федеральная программа «Семейная ипотека с господдержкой» ранее работала только по квартирам, но затем стала распространяться и на индивидуальные дома. Сейчас можно оформить семейную ипотеку на строительство или покупку готового частного дома с участком. Ставка по этой программе рассчитывается индивидуально, но она не должна превышать льготные 6%.

Условия семейной ипотеки:

- базовая процентная ставка для всех регионов, кроме Дальнего Востока — до 6%; для Дальнего Востока — до 5%;

- максимальная сумма кредита — 12 млн рублей для Москвы, Подмосковья, Санкт-Петербурга, Ленинградской области и 6 млн руб. для других регионов РФ;

- минимальный первый взнос — от 15%;

- срок кредитования — до 30 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Главное требование программы — ребенок в семье должен быть рожден с 1 января 2018 года по 31 декабря 2022 года. Ипотеку могут взять как родители, так и усыновители. Прочие требования к заемщикам семейной ипотеки мало чем отличаются от требований к другим видам жилищного кредита.

Льготная ипотека для ИЖС

Такую ипотеку по ставке 8% можно взять на дом, расположенный в крупном проекте, реализуемом надежным застройщиком — юридическим лицом. Круг этих проектов, аккредитованных банками, предоставляющих на них льготную ипотеку, весьма ограничен. Но любой гражданин может воспользоваться таким предложением.

Условия льготной ипотеки для ИЖС:

- процентная ставка — 8%;

- максимальная сумма кредита с 2023 года составляет 6 млн руб. для регионов и 12 млн для обеих столиц и Подмосковья;

- минимальный первый взнос — от 20%;

- срок кредитования — до 25 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Сельская ипотека*

Программа «Сельская ипотека» — льготный кредит, который можно взять для покупки или строительства дома в сельской местности, в населенном пункте с населением не более 30 тыс. человек. Это тоже федеральная льготная программа со сниженной ставкой. Правда, она не действует в Москве, Московской области и Санкт-Петербурге.

Условия сельской ипотеки:

- процентная ставка — до 3%;

- максимальная сумма кредита с 2023 года составляет 6 млн руб.;

- минимальный первый взнос — от 10%;

- срок кредитования — до 25 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Вы можете взять сельскую ипотеку на покупку дома с участком и на строительство жилья на уже приобретенной земле. Возводить дом можно как на собственном, так и на арендованном участке. Но есть важное условие — заемщик обязан прописаться в сельской местности, где он покупает жилье.

*С 29 августа 2023 года программа временно приостановлена Минсельхозом.

Ипотека на загородный дом

Ипотека на покупку дома, расположенного за городом, отличается от простой ипотеки на частный дом: по данной программе вы сможете приобрести не только капитальное жилое строение, но и на дачу, то есть на дом для сезонного проживания.

Условия для выдачи загородной ипотеки:

- процентная ставка — 13-15%;

- максимальная сумма кредита — до 100 млн рублей;

- минимальный первый взнос — от 25%;

- срок кредитования — до 30 лет;

- залог по кредиту — поручительство физлиц, ипотечный дом или другой объект недвижимости.

Условия загородной или дачной ипотеки в разных банках заметно отличаются — как процентная ставка, так и размер первоначального взноса и сумма кредита. Посмотреть спектр программ для покупки дома с участком можно на портале Выберу.ру.

Ипотека для IT-специалистов

Этот вид кредита разработан специально для профессионалов в области IT. Но не для всех, а только для сотрудников тех организаций, что специально аккредитованы Министерством цифрового развития, и пользующихся страховыми льготами. Если заемщик собирается купить участок, чтобы построить дом, либо построить его на имеющемся участке, он должен вести строительство только с привлечением профессионального застройщика. Можно купить дом в поселке от застройщика, но по ДДУ.

Условия выдачи ипотеки для IT:

- процентная ставка — до 5%;

- максимальная сумма кредита — в регионах с населением менее 1 млн человек – до 9 млн рублей, с населением более 1 млн человек – 18 млн рублей;

- минимальный первый взнос — 15%;

- возраст заемщика – от 18 до 50 лет;

- доход заемщика – от 150 000 рублей, если компания зарегистрирована в Москве, от 120 тыс. рублей – в городе-миллионнике, и от 70 тыс. – для городов с населением менее 1 млн человек. Для заемщиков до 35 лет доход не ограничивается.

Дальневосточная ипотека

Жители Дальневосточного федерального округа имеют возможность воспользоваться льготной программой «Дальневосточная ипотека». Ставка здесь самая низкая — 2%. Это предложение для тех, кто получил свой участок по программе «Дальневосточный гектар», для супружеских пар не старше 35 лет или людей в том же возрастном диапаоне с детьми, а также для некоторых других категорий.

Приобретаемый дом должен располагаться на территории ДФО: в Бурятии, Якутии, Забайкальском крае, Камчатском крае, Приморском крае, Хабаровском крае, Амурской области, Магаданской области, Сахалинской области, Еврейской области, Чукотском автономном округе.

Условия дальневосточной ипотеки:

- процентная ставка — 2%;

- максимальная сумма кредита — 6 млн руб.;

- минимальный первый взнос — 15%;

- срок кредитования — до 20 лет;

- залог по кредиту — поручительство физлиц, другой объект недвижимости.

Оформить ипотеку на дом с участком: пошаговая инструкция

- Подайте заявку. Заполнить заявку и анкету заемщика вы можете в офисе банка или на его сайте. В этих формах нужно будет указать личные данные и информацию о вашем официальном доходе. Банк примет решение в течение 1-3 дней.

- Подберите недвижимость. Если банк одобрил вашу заявку, то можно приступать к выбору дома с участком. Ориентируйтесь на требования кредитора к недвижимости, чтобы банк дал разрешение на покупку.

- Соберите документы. Подготовьте пакет справок и выписок, как на кредитуемую (залоговую) недвижимость, так и на заемщика. Список необходимых документов нужно узнать в банке.

- Заключите договор купли-продажи. Прежде чем подписывать договор с банком, необходимо заключить договор купли-продажи с продавцом жилья. После этого банк оформляет ипотеку, а вы вносите первоначальный взнос.

- Получите кредит. После регистрации договора в Росреестре банк переведет на ваш расчетный счет полную сумму кредита. Вы рассчитываетесь с продавцом наличными, банковским переводом или другими способами передачи денег (банковская ячейка, счет-эскроу и т. д.).

- Зарегистрируйте переход права собственности. Вместе с продавцом недвижимости подайте документы на переоформление права собственности на дом с участком. Это удобно сделать в ближайшем МФЦ или через сайт Госуслуги.

- Передайте недвижимости в залог. Вы стали полноправным владельцем частного дома. Теперь банк должен наложить на него обременение. То есть ваша недвижимость будет находиться в залоге у банка, пока вы полностью не погасите ипотеку.

Какие нужны документы для ипотеки на дом с участком

Полный перечень необходимых выписок и справок уточняйте в банке. Список может быть дополнен другими документами.

Документы на этапе подачи заявки:

- паспорт гражданина РФ;

- СНИЛС;

- справка о доходах с места работы за последний год;

- копия трудовой книжки или копия трудового договора.

Дополнительные документы:

- свидетельство о браке;

- свидетельства о рождении детей;

- подтверждение наличия средств на первоначальный взнос;

- правоустанавливающие документы на имущество, которое можно использовать как залог;

- брачный договор (если был заключен).

Документы на ипотечную недвижимость:

- предварительный договор купли-продажи;

- правоустанавливающие документы продавца на жилье;

- технический паспорт на дом;

- кадастровый план земельного участка;

- отчет оценщика недвижимости и участка;

- выписка из домовой книги.

Документы продавца:

- гражданский паспорт продавца;

- согласие второго из супругов на продажу недвижимости;

- разрешение органов опеки на продажу дома, если у продавца есть несовершеннолетние дети.

Собирайте документы по перечню, полученному в банке. Фото: novostroev.ru

Может ли банк отказать в ипотеке на покупку дома

Конечно, банк может вам отказать в оформлении ипотеки, даже не объясняя причину отказа. Но для этого всегда есть основания.

Стандартные причины отказа в ипотеке

- Недостаточный доход. Даже когда уровень вашего дохода отвечает требованиям банка, но в семье есть дети или иждивенцы, этой суммы может не хватить.

- Недостоверные или ошибочные данные. Служба безопасности банка тщательно проверяет все данные, указанные в заявке. Если вы направили кредитору ложную информацию или допустили ошибку в документах, то в кредите вам будет отказано.

- Плохая кредитная история. Прежде чем подавать заявку на ипотеку, проверьте свою кредитную историю и погасите действующие займы. Банк вряд ли одобрит ипотеку, если у вас были просрочки, штрафы или есть непогашенные кредиты.

- Недвижимость не отвечает требованиям банка. У каждого банка и каждой программы есть определенные условия, которым должен соответствовать выбранный дом. Особое внимание кредитор уделяет оценке реальной стоимости дома, участка или сметы на строительство.

Семейная ипотека с господдержкой в 2021 году: кому положена, как получить, преимущества программы

Доля ипотечных сделок в сентябре 2021 года на «вторичке» составила 62%

Досрочное погашение ипотеки. Как выгоднее и быстрее рассчитаться с банком

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

При оформлении ипотеки на частный дом нередко возникают сложности. Особенно, если объект был построен более 20 лет назад и находится в сельской местности. Порядок землепользования изменился, в годы перестройки было много самостроя, документы оформлены правильно не у всех собственников:

Также необходимо знать, что из-за низкой ликвидности домов на вторичном рынке процентная ставка кредитного договора может быть выше, чем при покупке вторичной квартиры.

На этапе подачи заявки на предварительное одобрение ипотеки заемщик должен предоставить:

1) гражданский паспорт;

2) СНИЛС;

3) справку о доходах по форме 2НДФЛ за последние 12 месяцев;

4) копию трудовой книжки, заверенной подписью руководителя и печатью предприятия, или копию трудового договора.

Если в сделке участвует созаемщик, такие же документы предоставляются и для него.

При рассмотрении заявки банк может дополнительно запросить:

5) свидетельство о браке, рождении детей;

6) справку о дополнительных доходах или подтверждение наличия средств на первоначальный взнос;

7) информацию об имуществе, которое можно использовать как залоговое;

По объекту ипотеки предоставляют следующие документы:

1) предварительный договор купли-продажи;

2) документ, подтверждающий право собственности продавца на дом и участок;

3) документы, подтверждающие законность права владения землей и недвижимостью: договор дарения, купли-продажи, мены, наследования или выписку из ЕГРН;

4) технический паспорт строения;

5) кадастровый план земельного участка или выписку из государственного кадастра недвижимости;

6) заключение об оценке недвижимости, проведенной независимым экспертом;

7) выписку из домовой книги.

К пакету прикладываются документы продавца:

1) паспорт супруга, если продаваемое имущество нажито в браке;

2) нотариально заверенное согласие второго из супругов на продажу недвижимости;

3) если есть несовершеннолетние дети или дом ранее был приобретен с участием материнского капитала — разрешение органов опеки на совершение сделки.

Есть несколько причин, по которым банк может не одобрить заявку:

При выдаче ипотеки на дом можно воспользоваться базовыми программами банков, а купить можно как готовый дом, так и строящийся. При оформлении ипотеки банк потребует все документы, подтверждающие право собственности на землю и строение, а также на пригодность дома к проживанию. На дома с большой степенью износа, относящиеся к аварийному фонду, не соответствующие требованиям санитарной и пожарной безопасности банки ипотеку не выдают. Будьте внимательны при выборе объекта и готовьте весь пакет документов, чтобы заключение договора не затянулось.

Содержание статьи

Показать

Скрыть

Подготовили подробную инструкцию о том, как выбрать недвижимость, проверить продавца, оформить и купить квартиру с помощью жилищного кредита.

Что необходимо знать перед покупкой квартиры

Подготовка к покупке

Определитесь с бюджетом: узнайте, какую сумму кредита вам одобрит банк и какой ежемесячный платеж вы сможете потянуть. Просчитайте варианты, например на Банки.ру, и подайте заявку кредитору. Вы получите решение, которое будет действовать в среднем до 90 дней, и сможете спокойно подбирать варианты.

Если вы собираетесь купить квартиру в новостройке, изучите информацию о застройщике: его проекты, опыт и репутацию на рынке, как он проходил кризисные периоды. Закажите выписку из Росреестра, чтобы убедиться в наличии права собственности на квартиру у застройщика, отсутствии каких-либо арестов и обременений.

Если нашли квартиру на вторичном рынке, запросите у продавца правоустанавливающие документы: выписку из Единого государственного реестра недвижимости (ЕГРН) и справку о регистрации. Из них вы узнаете:

- информацию о бывших и настоящих собственниках жилья;

- историю запретов и перепланировок;

- кадастровую стоимость;

- наличие обременений (арест или залог у банка).

Также нужно узнать основание права собственности (наследство, дарение, договор купли-продажи и др.), запросить у продавца разрешение его супруга, справки из наркологического и психоневрологического диспансеров.

Как купить недвижимость и не прогореть: правила безопасной сделки

От чего зависит цена недвижимости

Рыночная стоимость — это та цена, которую продавец назначает за свою квартиру на свободном рынке. На нее влияет много факторов: общая ситуация на рынке, конкуренция, расположение объекта, состояние дома, год постройки, ремонт, вид из окна, удаленность от остановок общественного транспорта, наличие рядом магазинов и парков, этаж, история самой квартиры, ремонт и другое.

«Как оценивается недвижимость: в первую очередь готово или не готово жилье. Дальше — с отделкой оно или без. Важен тип жилья: это может быть старый дом, новостройка, панельная новостройка, бизнес-класс, премиум. Высота потолков, окон. И конечно, локация, доступность района», — рассказывает основатель компании Smarent Виктор Зубик.

Многие продавцы готовы торговаться. Вот, например, чем можно аргументировать скидку:

- Высокая конкуренция — в соседних домах много похожих объектов.

- Отсутствие отделки и ремонта.

- Метро далеко, нет остановки общественного транспорта.

- Юридически сомнительные документы, с которыми могут возникнуть основания оспорить сделку или признать eе недействительной.

- Неузаконенные перепланировки и переоборудование.

Подобрать ипотеку

Какие риски при покупке квартиры

Существует риск, что после оформления договора купли-продажи объявятся наследники, родственники продавца и захотят оспорить сделку. Чтобы этого не произошло, проверяйте документы на квартиру: архивную выписку из домовой книги, наследственное дело. Уточните у продавца, нет ли завещания в отношении квартиры, и закажите выписку из ЕГРН.

На мою квартиру претендуют наследники прошлого владельца. Что делать?

Если предыдущий владелец покупал квартиру с использованием маткапитала, выясните, выделены ли доли детям. Если нет — это нарушение закона. И сделку могут признать недействительной. Узнайте, как продать квартиру, в которой прописан несовершеннолетний ребенок.

Если квартиру покупали на ипотечный кредит, потребуйте справку из банка, подтверждающую исполнение обязательств в полном объеме. Если же кредит не до конца погашен, получите справку из банка об остатке задолженности и узнайте, как провести сделку по отчуждению квартиры.

Риски могут быть связаны с состоянием здоровья собственника. Пожилой человек может поддаться давлению мошенников. Проверьте все документы, в том числе подтверждающие дееспособность.

Если на стадии покупки жилья вы выяснили, что в нем прописан осужденный человек, отбывающий наказание в колонии, попросите собственника аннулировать его регистрацию.

Способы покупки квартиры

ДДУ

Это договор, который заключают между застройщиком и покупателем квартиры. Покупатель перечисляет деньги за недвижимость еще на этапе строительства, и застройщик использует их в работе над проектом.Таким образом покупатель становится дольщиком.

Переуступка прав

Это сделка, при которой один дольщик продает свою квартиру (уступает права на нее) другому дольщику, пока дом еще строится.

Кооператив

Будущие жильцы, участники кооператива, выплачивают ежемесячные взносы, из которых складывается бюджет на покупку жилья. Затем участники могут воспользоваться средствами этого фонда для приобретения недвижимости

Договор купли-продажи

Договор купли-продажи — это соглашение, при котором одна сторона (продавец) обязуется передать квартиру в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и заплатить за него определенную денежную сумму (цену). Один из самых распространенных вариантов сделки с недвижимостью.

Как защититься от мошенников

Главный способ — проверять все документы на квартиру. О недвижимости нужно узнать как можно больше, для этого задайте продавцу несколько вопросов:

- Вы собственник? Попросите документы на квартиру, основание права собственности.

- Есть ли разрешение супруга? Если квартира была куплена в период брака, понадобится нотариальное согласие на продажу.

- Кто зарегистрирован в квартире?

- Выделены ли доли детям? Нужно запросить согласие органов опеки и попечительства на продажу квартиры.

- Была ли перепланировка?

- Есть ли справки из психоневрологического и наркологического диспансеров? Они подтвердят, что собственник вменяем и отдает отчет своим действиям

- Выплатили ли ипотеку?

- Использовали маткапитал? Если да, то проверьте, выделены ли доли детям.

Что спросить у владельца квартиры перед покупкой: 15 каверзных вопросов

Где искать квартиру

Вы можете воспользоваться услугами агентств недвижимости. Еще один вариант — изучить предложения аукционов. Туда попадает имущество разорившихся фирм, муниципальные квартиры, а также объекты, находящиеся в залоге у банка по ипотечным и потребительским кредитам. Процедуру проводят на специальных электронных площадках. Объект выставляют на аукцион по цене зачастую ниже рыночной, так как главная цель банка — закрыть долг.

Квартира на аукционе: в чем выгода, как купить и можно ли использовать ипотеку

Квартиру можно найти у застройщиков или на сайтах объявлений. Предложения по новостройкам есть и на Банки.ру.

Подобрать квартиру

Как осматривать квартиру и на что обратить внимание

Обратите внимание на то, была ли перепланировка. Если была, то уточните, узаконена ли она. Выяснить это можно с помощью архивной копии БТИ (Бюро технической инвентаризации). В ней указаны расположение и метраж комнат, наличие перепланировки.

«Запросите утвержденный проект перепланировки, акт приема-передачи выполненных работ и акт ввода объекта в эксплуатацию», — рассказывал генеральный директор юридической компании «ЮРВЕДО» Алексей Скляров.

Уточните, когда меняли сантехнику, проводку, окна. Оцените вид из окна, посмотрите, какие стройки планируют рядом с домом, какая инфраструктура в районе. Спросите собственника, какую мебель он хочет оставить после продажи.

Как проверить юридическую чистоту

Вот что советует сделать для проверки недвижимости управляющий партнер адвокатского бюро «РИ-консалтинг» Елена Гладышева:

- Получить выписку из ЕГРН об основных характеристиках и зарегистрированных правах объекта. Из нее можно узнать собственника недвижимости — продавца, а также сведения о существующих обременениях (ипотека, запрет на регистрационные действия и др.). Необходимо, чтобы выписка была получена не позднее двух недель до даты заключения договора.

- Запросить у продавца документы, на основании которых он приобрел право собственности (договор передачи, свидетельство о праве на наследство, договор купли-продажи, дарственная).

- Запросить у продавца выписку из домовой книги (можно получить в МФЦ по месту нахождения объекта недвижимости) либо справку из управляющей компании. Из этих документов можно узнать о наличии или отсутствии лиц, зарегистрированных в объекте.

- Запросить у продавца нотариально заверенное согласие супруга (-и).

- Если сделка осуществляется по доверенности, запросить ее (нотариальную — от физического лица, обычную с печатью и подписью генерального директора — от юридического лица).

- Желательно также запросить справку о том, что доверенное лицо не состоит на учете в психоневрологическом и наркологическом диспансерах.

- Проверить доверенное лицо на наличие возбужденного дела о банкротстве. Это можно сделать на сайте арбитражных судов, в одной из информационных систем (СПАРК, СASEBOOK), а также в Едином федеральном реестре сведений о банкротстве (ЕФРСБ).

Заключение договора

Перед сделкой по продаже недвижимости стороны обычно заключают предварительный договор — он подтверждает намерение продавца и покупателя в будущем заключить основной договор купли-продажи. В нем, помимо информации о квартире, нужно прописать данные о задатке, стоимости объекта, сроках заключения основного договора и передачи прав.

Главный договор купли-продажи, согласно ГК РФ, должен содержать информацию о виде недвижимости, сведения о покупателе и продавце, основные условия, цену, ответственность за несоблюдение условий и невыполнение обязательств, реквизиты сторон (дата и место рождения, серия и номер паспорта, наименование органа, выдавшего паспорт, а также дата выдачи, код подразделения и адрес регистрации).

Укажите сведения обо всех участниках сделки, паспортные данные покупателя и продавца, а также перечень лиц, сохраняющих право пользования квартирой после ее продажи с указанием этого права.

Договор купли-продажи квартиры: из чего состоит и как его оформить

Внесите в документ информация о том, что стороны не лишены дееспособности:

- не состоят под опекой и попечительством;

- не страдают заболеваниями, препятствующими осознанию сути договора;

- не состоят на учете в психоневрологическом и наркологическом диспансерах;

- при заключении договора действуют добровольно;

- у них отсутствуют обстоятельства, вынуждающие заключать договор на крайне невыгодных для себя условиях.

Расчет с продавцом

На вторичном рынке деньги можно передавать через ячейку, переводом или наличными, или через аккредитив. Эксперты рекомендуют использовать последний вариант. Вы открываете счет и просите банк оформить аккредитив. Деньги блокируют на счете до тех пор, пока продавец не выполнит условия сделки. Банк в этом случае выступает гарантом.

При покупке новостройки используйте счет эскроу — это счет в банке, на котором хранятся деньги покупателя. Средства передают застройщику после того, как он исполняет обязательства, заранее прописанные в договоре. Деньги на счетах эскроу застрахованы на сумму до 10 млн рублей.

Счет эскроу: как c его помощью купить квартиру у застройщика и почему это надежно

Регистрация сделки

После оплаты подайте документы на регистрацию права собственности в Росреестр. Сделать это можно в самом Росреестре или МФЦ, онлайн, почтой или у нотариуса. Самый удобный способ — последний. С 1 февраля 2019 года нотариусы сами отправляют в Росреестр документы, которые удостоверяют.

Затем получите выписку из ЕГРН, где содержится информация о вашем праве собственности на квартиру.

Росреестр может отказать в регистрации права собственности. Все причины указаны в ФЗ-218. Вот некоторые из них:

- Вы не предоставили все необходимые документы.

- Информация в этих документах недостоверна.

- Неправильно составлен договор купли-продажи.

- Отсутствует согласие третьего лица на сделку с недвижимостью — например, супруга продавца.

- На квартиру наложен арест или запрет на продажу.

Особенности покупки квартиры в кредит

Банк выдает ипотеку под залог недвижимости. Квартира станет гарантом того, что кредитор вернет деньги. Если вы не погасите кредит вовремя, недвижимость могут отобрать в счет долга.

Перед оформлением ипотеки вам придется провести оценку объекта залога. Обязательное условие — страхование имущества от повреждения.

До обращения в банк выясните, есть ли у вас льготы: например, маткапитал или субсидии для многодетных. Также, возможно, вам доступна ипотека с госпрограммой: «Господдержка» на новостройки, ипотека для IT-специалистов или семейная ипотека.

Как взять ипотеку по минимальной ставке

Если госпрограммы не подходят, можно изучить рыночные предложения. Ставка по ним выше, но, например, зарплатным клиентам банки предлагают более выгодные условия. Больше предложений — в каталоге Банки.ру. Еще один вариант — заполнить анкету. Сервис подберет программы, подходящие под ваши параметры.

Страхование ипотеки

Ипотечное страхование — это страховой продукт, который защищает обязательства заемщика перед банком при выплате ипотечного кредита.

Страхование ипотеки обязательно по закону — без него банк не выдаст кредит. Полис ипотечного страхования включает в себя страхование квартиры или дома от рисков физической гибели или повреждения, страхование жизни и трудоспособности заемщика, а также созаемщиков и титульное страхование, то есть риск потери права собственности на приобретаемое имущество.

Застраховать квартиру придется в любом случае, отказаться от этого полиса нельзя. А страхование жизни и здоровья и титульное страхование относятся к добровольным видам страхования ипотеки, эти полисы можно не оформлять совсем или оформить, но отказаться впоследствии. Но важно помнить, что отказ, например, от страхования жизни может повлиять на ставку по кредиту.

Наличие полиса при покупке жилья в кредит обеспечивает безопасность сделки. Это удобно и выгодно как для заемщика, так и для банка.

Виды ипотечного страхования зависят от объекта страхования.

Первый и основной — страхование имущества: дома, квартиры или земельного участка, которые приобретаются в кредит. Страховка распространяется на целостность предмета залога и сохранность его основных элементов. Именно этот полис нужно оформить в любом случае: по закону банк без него не одобрит ипотеку.

Страхование объекта недвижимости

Страхованию подлежит именно сама конструкция постройки, то есть ее фундамент, стены, полы, крыша, окна и входная дверь. Например, защита от протечки, которая испортит ремонт в квартире страхователя, в этот полис не входит. Также страховой договор ипотечной недвижимости защитит от некоторых непредвиденных случаев: пожара, взрыва газа, падения самолета (маловероятно, но возможно), стихийных бедствий (наводнения, землетрясения). При покупке квартиры в кредит застраховать объект придется в любом случае. Обязанность покупателя по страхованию предмета залога указана в Федеральном законе № 102-ФЗ «Об ипотеке». Согласно закону, заемщик должен оформить полис после одобрения кредита, но до того, как будет заключен договор займа.

Полис продлевается ежегодно. Отказаться оплачивать страхование недвижимости нельзя: при отказе банк применит штрафные санкции, прописанные в договоре. Какие именно — зависит от договора. Поэтому первая и главная рекомендация: внимательно читать подписываемые документы. Если не платить страховку по ипотеке, то есть риск остаться без жилья, но при этом с полной суммой долга по кредиту.

Единственная ситуация, когда при оформлении ипотеки не требуется оформлять полис страхования имущества — это покупка жилья на этапе строительства. Чаще всего в таком случае для получения кредита банк будет настаивать на оформлении полиса страхования жизни и здоровья заемщика. А когда объект будет сдан, в любом случае нужно будет оформить полис страхования недвижимости.

Страхование жизни и трудоспособности заемщика

Второй вид страхования при оформлении ипотеки — защита жизни и здоровья. Этот полис покроет обязательства заемщика перед банком в случае временной или постоянной утраты трудоспособности из-за получения инвалидности, а также преждевременной смерти.

Страхование жизни и здоровья оформляется исключительно добровольно, так что заемщик может сам решать, продлевать ли его каждый год или нет. Банки настойчиво рекомендуют своим заемщикам оформлять полис от несчастного случая и утраты права собственности. Более того, оформление личного страхования может снизить ипотечную ставку на 1−2 %.

Титульное страхование при ипотеке

Третий вид страхования при ипотечном кредитовании — страхование титула, то есть права владения приобретаемой недвижимостью. Этот полис защищает не от того, что будет, а от того, что, возможно, уже произошло, но заемщик об этом еще не знает.

Чаще всего страхование титула защищает от внезапно появляющихся наследников или скрытых собственников квартиры. Опасность для нового покупателя заключается в том, что они могут претендовать на уже приобретенную недвижимость.

Часто при покупке квартиры или дома в кредит компании будут предлагать пакет — комплексное страхование, которое будет включать и страховку объекта, и личное, и титул. Если страховка оформляется онлайн, комплексный полис включает страхование объекта и жизни заемщика. Для титульного страхования чаще всего нужно обращаться в страховую компанию лично.

Условия и порядок оформления страхования при ипотеке

Оформление страховки обычно происходит параллельно с заключением кредитного договора: часто банки направляют к страховщикам-партнерам, но заемщик имеет право выбрать любую страховую компанию. Главное, чтобы она была аккредитована банком, в котором берется кредит. Если компания будет не из списка аккредитованных, банк может такой полис не принять.

Как выбрать страховую компанию

При оформлении ипотечного полиса удобно воспользоваться калькулятором Банки.ру и купить страховку всего за несколько минут. При указании банка, в котором берется кредит, система автоматически показывает аккредитованные им страховые компании. Из предложенных вариантов можно выбрать подходящую компанию и оформить полис с выгодой до 90%. С калькулятором не придется для расчета заполнять анкеты разных страховых компаний, а также можно оформить одновременно полис страхования и квартиры, и жизни без повторного заполнения данных для разных полисов.

Стоимость страховки квартиры

Стоимость страховки рассчитывается на основе множества параметров: региона, площади жилья, его состояния, перечня покрываемых рисков и так далее. Для страхования имущества стоимость примерно составляет 0,1% от суммы остатка по кредиту. Ставки по страхованию жизни или на комплексное страхование — выше.

Какие документы нужны для оформления ипотечного полиса

Для страхования ипотечного кредита достаточно тех документов, которые нужны для получения ипотеки. При заполнении заявления на полис ипотечного страхования нужно указать:

— данные страхователя: ФИО, паспортные данные, адрес фактического проживания;

— данные по ипотечному кредиту (если он уже оформлен): банк, где страхователь берет ипотеку, сумму кредита, дату заключения и окончания кредитного договора;

— данные объекта страхования: адрес, площадь, этаж и этажность дома.

Что сделать после оформления сделки

Подпишите акт приема-передачи

После передачи квартиры нужно подписать акт приема-передачи. В сделках на вторичном рынке без него можно обойтись, если обе стороны это согласовали. Но при покупке новостройки по ДДУ он входит в обязательный пакет документов.

В нем нужно прописать характеристики квартиры, список переданных документов и вещей, а также указать, какие недостатки вы выявили и как скоро продавец их устранит.

Как принять квартиру от застройщика: подробная инструкция

Сообщите о сделке в ресурсоснабжающую компанию

О сделке нужно уведомить ресурсоснабжающую компанию, чтобы на вас не числились долги прошлых собственников за коммунальные услуги. Для изменения лицевого счета понадобятся паспорт, свидетельство о государственной регистрации сделки, договор купли-продажи.

Сделайте налоговый вычет

Налоговый вычет — это сумма, на которую можно уменьшить налогооблагаемые доходы. Существует имущественный налоговый вычет, его можно сделать, если вы купили жилье (дом, квартиру, комнату и др.) или построили жилье или купили землю для этих целей, в том числе с использованием ипотеки. Почитайте, как получить кэшбэк от государства.

Имущественный налоговый вычет: как оформить и сколько денег можно получить

Что нужно знать при покупке квартиры: чек-лист

Как купить квартиру в ипотеку:

- Определитесь с бюджетом, получите одобрение по ипотеке.

- Найдите квартиру на покупку.

- Проверьте квартиру и продавца.

- Сделайте оценку и страховку.

- Получите ипотеку.

- Рассчитайтесь с продавцом.

- Зарегистрируйте право собственности.

- Подпишите акт приема-передачи.

- Сделайте налоговый вычет.

Выбор пользователей Банки.ру

| Название | Мин. ставка | |

|---|---|---|

|

Для семей с детьми Сбербанк |

от 6% |

Подробнее Подать заявку |

|

Семейная ипотека Банк «Открытие» |

от 5.99% |

Подробнее Подать заявку |

|

Ипотека для IT-специалистов на дом Росбанк |

от 4.5% |

Подробнее Подать заявку |

|

Семейная ипотека ВТБ |

от 6% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Альфа-Банк |

от 6% |

Подробнее Подать заявку |

Как сохранить капитал в недвижимости: заработок на росте цены квартиры, инвестиции в ЗПИФ или рента

Этапы получения ипотеки на квартиру

Нюансы и возможные проблемы при получении ипотеки

Особенности получения ипотеки на другие виды недвижимости

Какие дополнительные шаги возможны в получении ипотеки?

Этапы получения ипотеки на квартиру

Оформлять квартиру в ипотеку не обязательно самостоятельно. На помощь могут прийти кредитные брокеры и риелторы, которые возьмут на себя часть обязанностей. Однако полностью переложить свои обязанности на помощников не получится. Впрочем, никаких специфических действий от гражданина не требуется. Во всем можно разобраться самостоятельно, главное – иметь представление о своих действиях.

С чего начать?

Начать рекомендуется с выбора банка, где планируется взять ипотеку. Сегодня многие банки предлагают сниженные ставки для получения ипотеки с господдержкой. Стоит проанализировать рынок предложений и найти несколько подходящий вариантов в разных банках, что увеличит вероятность одобрения ипотеки. Кроме того стоит учитывать общую экономическую ситуацию. К примеру, 2018 год стал периодом с наиболее низкими ставками по ипотеке.

Обратите внимание на то, что каждый банк предъявляется к заемщику требования, которые касаются:

- Возраста (чаще всего от 21 года на момент оформления до 70 лет к моменту полной выплаты);

- Трудоустройства (в большинстве случаев требуется стаж на текущем месте работы от 6 месяцев);

- Документов, которые клиент сможет предоставить банку. Обычно это сведения о зарплате и информация про созаемщиков.

Самому же заемщику при выборе банка стоит обращать внимание на процентную ставку и максимальную сумму. Впрочем, выбор банка может основываться и на других нюансах. К примеру, его надежность, возможность досрочного погашения или лояльные условия по выплате ипотеки.

Заявка и ее рассмотрение банком

Заявку на ипотеку рекомендуется подать сразу в несколько банков. Если откажут в одной организации, есть вероятность, что одобрят в другой. Так как это лишь начальный этап, то одобрение заявки не принуждает клиента к тому, чтобы заключить с этим банком окончательный договор. Срок рассмотрения заявки зависит от банка. Минимальный срок составляет 3 рабочих дня, однако в некоторых структурах может затянуться почти до 2 месяцев. В этот период банк проверяет платежеспособность клиента, так как это основополагающее требование для одобрения заявки.

Поиск квартиры

Одобренная заявка – это не только готовность банка к кредитованию, но и размер суммы, которую он готов предоставить конкретному заемщику. Как и в случае с обычным кредитом, банк может предложить сумму ниже, чем изначально просил клиент, поэтому поиск квартиры рекомендуется начинать только тогда, когда известна одобренная сумма ипотеки. На поиск подходящей квартиры отводится около 3 месяцев, однако по просьбе заемщика срок может быть увеличен.

Оценка

Банки не проводят фиктивные сделки, поэтому нельзя просто прописать в договоре любую цифру стоимости жилья. Эту цифру указывает оценщик. Некоторые банки предлагают услугу оценки в рамках ипотеки, в остальных покупатель должен самостоятельно заказать в независимой компании экспертную оценку стоимости жилья. На конечную цифру повлияет состояние квартиры, ее расположение, этажность здания и многие другие факторы. Результатом оценки станет заключение, которое предоставляется в банк.

Обратите внимание, что банк не оплачивает полную стоимость жилья. Он обеспечивает до 85% от оценочной стоимости, остальная сумма вносится в качестве первоначального взноса. Этот момент необходимо уточнить на этапе выбора банка, так как разные организации обеспечивают разное процентное покрытие займа. Для покупки квартиры предоставляется наибольшая помощь от банка.

Одобрение квартиры банком

Квартира должна нравиться не только покупателю, но и банку. Кредитные организации отказываются от сделок с неликвидной недвижимостью. Это значит, что выбранное жилье должно соответствовать нормам жилого помещения:

- Квартира должна быть подключена к коммунальным службам (электричество, водопровод, центральное отопление);

- Дом, где расположена квартира, не должен быть ветхим.

Такие требования связаны с тем, что в случае невозможности выплаты ипотеки заемщиком, банк должен будет продать недвижимость, чтобы окупить расходы. Ветхие здание и, тем более, дома под снос сложно продать новому жильцу.

Также банк проверяет жилье на возможные сложности с передачей в собственность. К примеру, наличие долгов по коммунальным услугам или прописанные несовершеннолетние дети или другие лица, которые в будущем могут опротестовать договор купли-продажи. В случае, если после проверки подобных казусов не выявится, банк начинает следующий этап сотрудничества.

Кредитный договор

Подписание кредитного договора становится основным этапом. С этого момента за банком и заемщиком закрепляются определенные права и обязанности. Кредитный договор закрепляет сотрудничество между сторонами. Остальные этапы пройдут достаточно быстро.

Получение средств

В зависимости от условий кредитного договора, деньги могут быть переведены на счет владельца или оставлены в депозитной ячейке. Могут применяться и другие способы передачи денег. Однако почти все эти случаи идут в обход заемщика, то есть он этих денег не видит и не получает. Это обеспечивает безопасность средств, а также является гарантией того, что сделка совершена.

Нотариальное удостоверение

Нотариальное удостоверение сделки не является обязательным условием при оформлении договора купли-продажи. Однако некоторые банки требуют это свидетельство, как гарант. Также обязательным нотариальное удостоверение становится в случаях, если жилье приобретается из долевой собственности. К примеру, квартира принадлежит 2 людям в равных частях. Нотариальное оформление завизирует отсутствие претензий для оформления договора у каждого участника.

Даже если банк не требует нотариального оформления сделки, покупателю рекомендуется самостоятельно стать ее инициатором. Эта платная услуга, н она дает гарантии того, что к договору нет претензий, которые выплывут в последствии.

Государственная регистрация и оформление ипотеки

После оформления договора купли-продажи жилье должно перейти в собственность нового владельца. Этот статус подтверждается регистрацией жилья. Результатом процедуры станет документ о праве собственности. Так как ипотека – это чаще всего кредит в залог приобретаемой недвижимости, то документ о праве собственности может взять на хранение банк в качестве гаранта возврата средств. Процедура государственной регистрации длится до 1 месяца.

Страхование

Недвижимость, приобретаемая в ипотеку, подлежит обязательному страхованию. Это обязательное условие банка, которое гарантирует, что в случае порчи недвижимости банк сможет вернуть свои средства. Также некоторые банки могут выдвигать требование о страховании жизни заемщика и созаемщиков, как дополнительные гарантии.

Процедура страхования не обязательно следует после регистрации жилья на нового владельца. Этот этап можно перенести и на более ранний срок. К примеру, сразу после оформления кредитного договора. Некоторые банки предлагают клиентам скидки при оформлении страховки через их организацию.

Дальнейшие действия

Дальнейшие действия ипотечника заключаются в соблюдении кредитного договора с банком. Это значит, что необходимо вовремя вносить очередные платежи для погашения ипотеки. Что касается жилья, то вселиться в квартиру можно сразу же после оформления прав собственности.

Нюансы и возможные проблемы при получении ипотеки

При оформлении ипотеки основное внимание стоит уделить условиям банка. Кредит предоставляется на срок до 20 лет. Большой срок выглядит удобным с той позиции, что обязательный ежемесячный платеж будет небольшим, однако при этом длительные кредитные взаимоотношения с банком не самое желанное последствие. Стоит обратить внимание на то, есть ли возможность досрочного погашения кредита и каким образом это происходит. К примеру, некоторые банки устанавливают лимит по максимальной ежемесячной сумме, которые не должен превышать 40% от дохода заемщика или созаемщиков.

Также проблемы могут возникнуть в случае, если у клиента не будет средств для очередной выплаты. Некоторые банки имеют функцию ипотечной заморозки, которую можно активировать в случае потери работы. Таким образом, гражданин приостанавливает выплаты на определенный срок – максимум до 1 года. После чего платежные обязательства возобновляются.

Также стоит помнить, что невыплата ипотеки ведет к потере имущества. За неуплату по кредиту банк имеет право продать жилье на аукционе. Если квартира будет продана по стоимости, превышающей долг заемщика банку, остальная часть средств будет ему возвращена. Однако нередко квартиры на аукционе теряют почти половину от своей первоначальной стоимости. Если даже после продажи квартиры банк останется в убытке, он имеет право восполнить расходы за счет продажи другого имущества ипотечника.

Особенности получения ипотеки на другие виды недвижимости

Кроме ипотеки для покупки квартиры, взять в долг у банка можно для:

- Покупки загородного дома;

- Покупки таунхауса;

- Для строительства дома.

Основным различием при получении ипотеки под разные типы жилья является сумма первоначального взноса. Банк покрывает за счет кредита определенный процент стоимости жилья. При этом самый высокий процент покрытия банк предлагает при покупке квартиры – до 85%. Однако в случае с покупкой загородного дома или для его строительства одобрено может быть всего 50% от необходимой суммы.

Довольно мало предложений получает заемщик при выборе ипотеки в строящемся доме. Застройщики часто откладывают сдачу дома, а также есть риск, что дом так и не будет сдан в эксплуатацию. Это невыгодно не только покупателю, но и банку. Избежать такого мошенничества можно только при постоянном сотрудничестве с надежными застройщиками, соответственно, одобрить квартиру в строящемся доме банк может, только если дом строят организации-партнеры.

Какие дополнительные шаги возможны в получении ипотеки?

Процедура оформления ипотеки достаточно стабильна, поэтому никаких отклонений от вышеизложенных этапов не будет. Однако для некоторых граждан таким этапом может стать сбор документов, необходимых для подачи заявки. Этот шаг необходим в любом случае, однако комплект документов может быть разным. К примеру, иногда банк не требует официального подтверждения доходов, однако за счет этого «бонуса» увеличивает общую ставку по кредиту.

Также к некоторых случаях банк может дополнительно требовать обновленную справку о доходах. Такое случается, если клиент не смог выбрать подходящую квартиру в отведенные ему 3 месяца. Причиной обновления справки могут быть и другие ситуации, из-за которых затянулась процедура оформления ипотеки.

Иногда для снижения ставки по ипотеке гражданам рекомендуется подготовить почву» в банке. Наиболее лояльные условия предлагаются действующим клиентам банка, поэтому рекомендуется подавать заявку в банки, карты которых оформлены. Однако приоритет отдается держателям зарплатных карт, так как ежемесячные переводы станут дополнительным подтверждением дохода заемщика. Некоторые банки делают скидку за выполнение определенных требований. К примеру, Сбербанк снижает ставку по ипотеке при электронной регистрации.

Россияне все чаще при покупке делают выбор в пользу собственного дома. Это стало особенно актуально в период коронавирусных ограничений.

В статье расскажу про нюансы покупки готового собственного дома в ипотеку: какие требования предъявляют банки к дому и земельному участку, какие документы понадобятся и как оформить покупку.

На выбор влияет множество факторов: от предпочтений покупателя до места расположения. Но основными причинами для покупки собственного дома можно назвать следующие.

Площадь помещения. Обычно площадь отдельно стоящего дома существенно больше стандартных квартир. При этом цена может быть одинаковой. А еще — дом можно расширить путем пристройки новых площадей или отдельно стоящих помещений.

Парковка для автомобиля. В отличие от многоквартирного дома, где очень часто крайне проблематично найти парковочное место, в доме всегда есть где его обустроить.

Придомовая территория. Отдельно стоящий дом предполагает наличие собственной земли, на которой можно разбить огородик или просто посадить цветы и обустроить место для отдыха с удобной мебелью. Чтобы сделать барбекю, никуда ездить не нужно.

Уединение. Плотная многоквартирная застройка снижает качество жизни: окна в окна, пробки на дорогах, очереди в транспорт по дороге на работу. Порой очереди даже в лифт. В собственном доме больше свободы, меньше шума и социальной нагрузки.

Экология. Обычно экология в округе частных домов лучше, чем в городе: нет промышленных предприятий рядом, меньше машин, больше деревьев.

Но, конечно, у домов есть и недостатки по сравнению с квартирами. Они часто удалены от города, рядом нет развитой инфраструктуры, не всегда есть централизованные коммуникации. Дом требует больше ухода, чем квартира: в городе за порядком смотрят коммунальные службы, а в доме приходится следить за этим самому.

Если своих денег на покупку дома мечты нет, то можно взять ипотеку — сейчас это достаточно просто. Многие банки даже имеют ипотечные программы на покупку загородного дома. Но есть и нюансы.

Требования к частному дому. Часто банки выставляют требования к частному дому:

- Обычно у банка есть ограничения по минимальному году постройки, например в Райффайзен Банке это постройки не ранее 2000 года. Также дом не может быть ветхим или в аварийном состоянии. Он не должен требовать большого ремонта и быть сильно изношенным. Обычно это определяет независимый оценщик в своем отчете при проведении оценки. Наличие такого отчета — обязательное требование банков при покупке объекта в ипотеку.

- Банки не любят маленькие дома — обычно рассматривают дом общей площадью от 70 м2. Очень большие тоже не жалуют — такие дома сложно продать. Лучше всего одобряются стандартные дома в 100–200 м2. Но иногда и больше, например в Райффайзен Банке предел — 300 м2, а объекты большей площади рассматриваются в индивидуальном порядке. И даже возможен выезд сотрудников банка на объект для принятия решения.

- Дом должен стоять на фундаменте — каменном (кирпичном), железобетонном или свайном. Последний вариант любят не все банки.

- Дом должен быть пригодным для проживания в любое время года, то есть отапливаться по всей площади и иметь горячее водоснабжение.

- Желательно, чтобы были центральные коммуникации — водоснабжение, газ, электричество, канализация. Но могут подойти автономные.

- Деревянные перекрытия и вообще деревянные дома любят не все банки. Современный дом из клееного бруса или бревна может подойти, а вот те, что попроще, — вряд ли. И требования к деревянным домам всегда жестче.

- Лучше, если дом имеет внутреннюю отделку либо готов к чистовой отделке — мало какие банки рассмотрят свежепостроенные частные дома с черновой отделкой.

- Дом должен находиться недалеко от города, и к нему должна быть проложена дорога, по которой можно проехать на машине.

Требования к земельному участку. К земле, на которой стоит дом, у банков тоже есть требования:

- Идеально, если земельный участок относится к категории «Земли населенных пунктов» и предназначен для индивидуального жилищного строительства. Хотя некоторые банки допускают и другие категории, например земли сельскохозяйственного назначения. Главное — чтобы вид разрешенного использования официально позволял строить на этой земле жилой дом и потом зарегистрировать его.

- Земельный участок не должен находиться в одной из зон с особыми условиями использования территорий, например в водоохранной зоне или зоне национального парка. Сведения о категории земли и виде ее разрешенного использования можно проверить, запросив выписку из ЕГРН.

- Желательно, чтобы на участке не было сервитута — это определенное ограничение пользования земельным участком. Например, если на нем стоит объект из числа общих инженерных сетей — газовый распределитель. Также бывает, когда установлен сервитут для прохода или проезда через участок или для прохода к водоему. Публичный сервитут устанавливается госорганами, он не регистрируется в ЕГРН, но прописан там: обычно в выписке указывают характеристики участка, цель и сроки сервитута.

Все это стандартные требования. Банки могут установить и другие, например по площади, или, наоборот, быть более лояльными к частным домам, как Сбербанк.

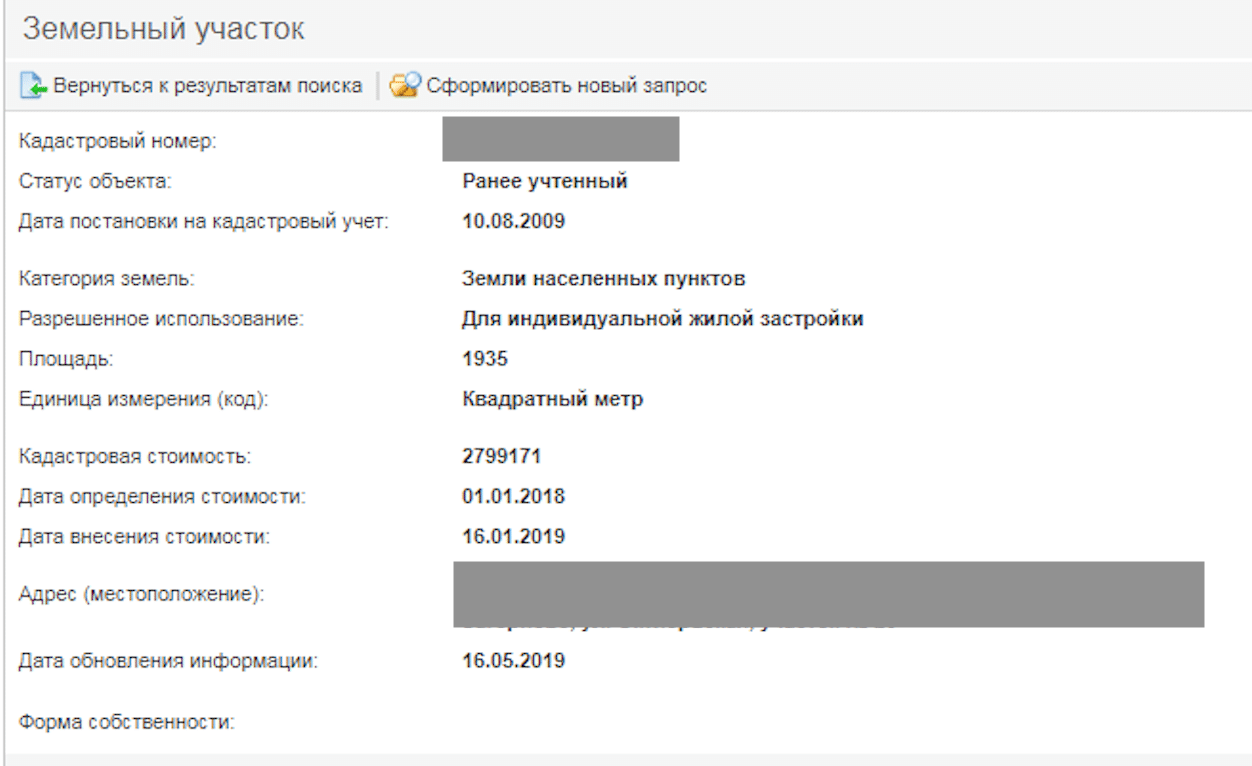

Так выглядит информация о земельном участке в выписке ЕГРН

Права на дом и землю. На жилой дом и земельный участок у продавца должно быть оформлено право собственности. Землю в аренде банки не любят.

А еще — дом и земельный участок должны быть отдельными объектами, а не долями.

Если земельных участков больше одного, то обычно банки кредитуют только стоимость земельного участка, на котором расположен дом. Смежные участки придется покупать за личные деньги.

На что обращать внимание при покупке доли в квартире

Сейчас практически каждый банк выдает ипотечные кредиты на покупку индивидуального жилого дома. Средние условия по рынку такие:

- первоначальный взнос обычно 20–30 % от стоимости объекта. Есть банки, которым достаточно 10 %, другие просят внести 50 % за счет собственных денег;

- ставки по домам всегда немного выше, чем по квартирам, и меняются они довольно быстро. На момент написания статьи средняя ставка составляла 11–12 %. Например, у Райффайзен Банка есть программа покупки частного дома со ставкой 12,75 %;

- сумму кредита банки стараются не ограничивать — этот параметр чаще зависит от платежеспособности заемщика и стоимости дома;

- срок кредита стандартный, от 3 до 30 лет.

Некоторые банки с удовольствием и рефинансируют ипотечный кредит, который выдан на покупку загородного дома. Но условия, требования к заемщику и предмету залога везде

Купить частный дом можно и в рамках жилищных госпрограмм. Вот несколько примеров.

Материнский капитал. Эту субсидию от государства можно потратить и на покупку личного отдельного дома. Практически все банки, которые дают деньги на покупку дома, принимают материнский капитал, в том числе в качестве первоначального взноса. Но по домам размер первого взноса может быть выше, чем по квартирам. Это значит, что дополнительно могут потребоваться свои деньги.

Как использовать материнский капитал на покупку жилья с ипотекой

В 2021 году сумма маткапитала для семьи с одним ребенком составляла 483 881,83 ₽, а с двумя — 639 431,83 ₽. С 1 февраля 2022 года сумму проиндексировали на 8,4 %.

Госипотека на новостройки. Данная программа также позволяет купить частный дом с землей, но только напрямую у застройщика. И мало какие банки работают с госипотекой на дома. Узнавайте это заранее в своем банке.

Семейная ипотека. Право на нее имеют семьи, в которых с 2018 года родился ребенок, это может быть и первенец. Эта программа предполагает льготную ставку по ипотеке — не более 6 % годовых. Например, Райффайзен Банк предлагает ставку 5,19 % годовых. Данная программа в первую очередь направлена на покупку квартир в новостройках, но можно купить дом у застройщика или построить свой. Не все банки предлагают в своих программах опцию покупки или строительства собственного дома.

После того, как банк уже одобрил покупателя как заемщика, нужно, чтобы он одобрил объект недвижимости, то есть сам дом. Для этого нужно предоставить следующие документы:

- Правоустанавливающие документы, например договор приобретения или дарения, свидетельство о наследстве.

- Правоподтверждающий документ — выписка из ЕГРН.

- Технический паспорт на дом. Технический паспорт позволяет узнать подробные характеристики объекта вплоть до того, из чего сделан дом, как и какие помещения расположены на каждом этаже дома.

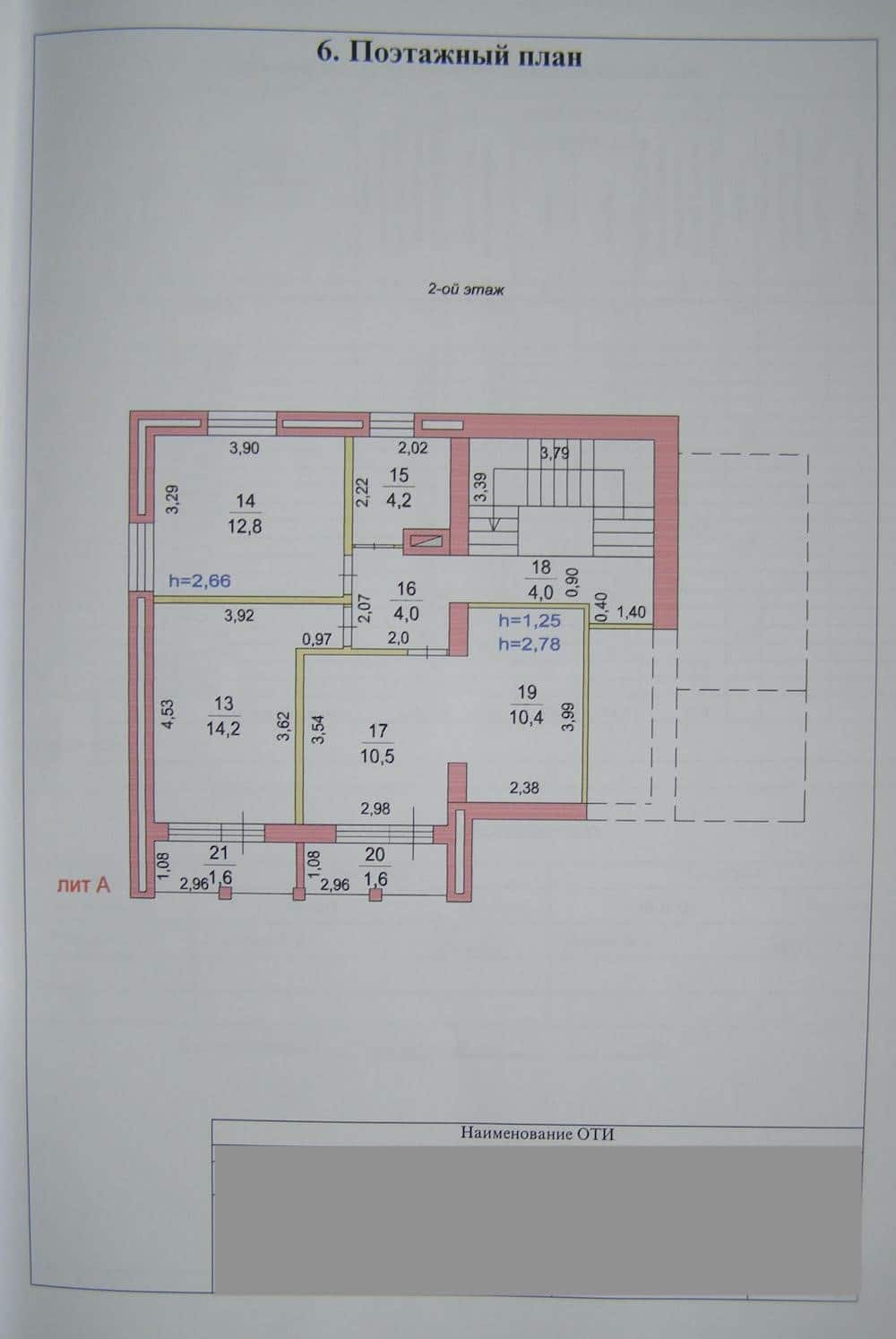

Страница технического паспорта с поэтажным планом

- Кадастровый паспорт — он позволяет, например, узнать характеристики местоположения объекта и расположения дома на земельном участке.

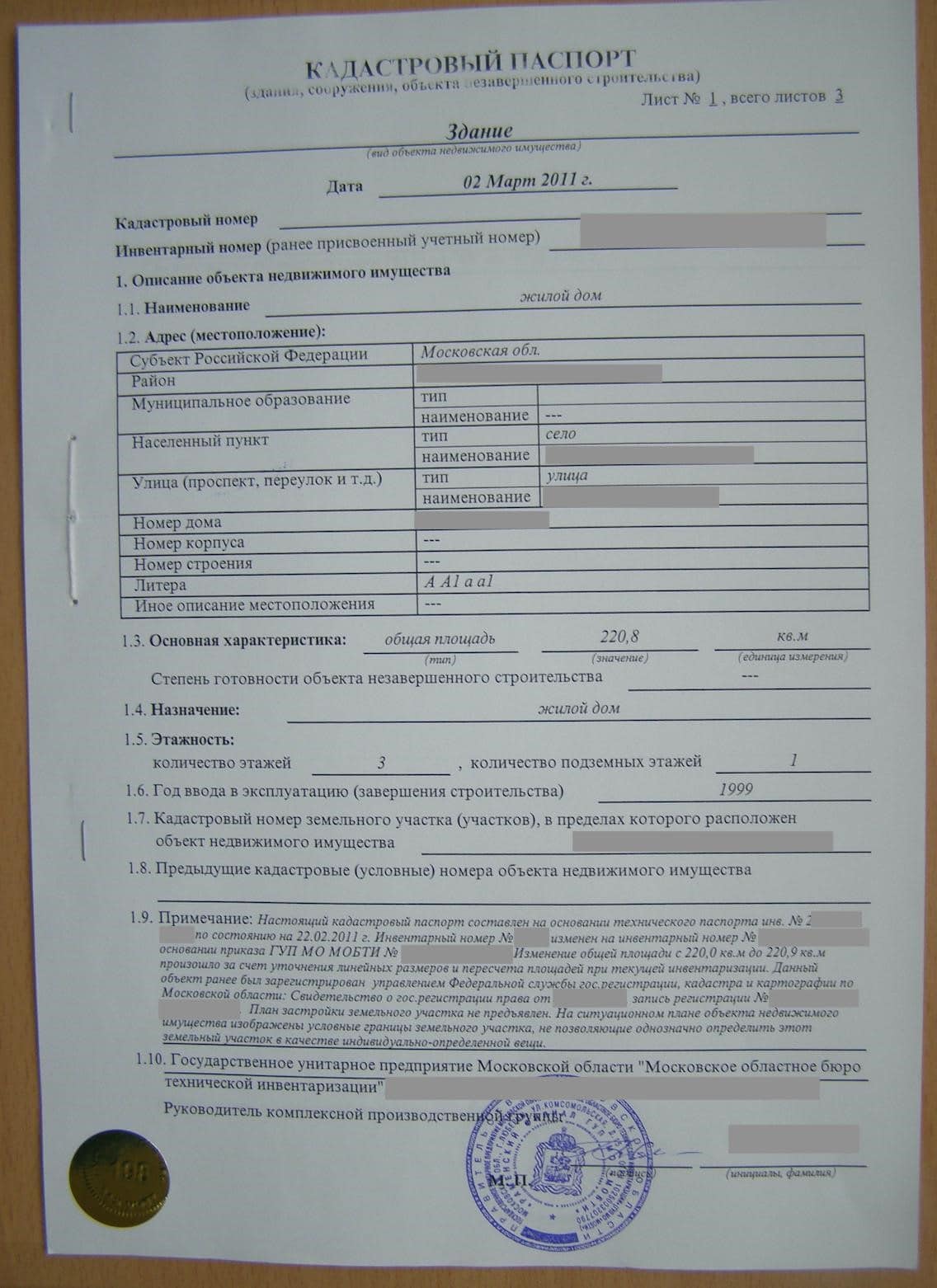

Так выглядит первая страница кадастрового паспорта

- Паспорт продавца, если это физлицо. А если продавец дома и участка — юрлицо, например застройщик, то предоставляются учредительные документы продавца и документ, который подтверждает полномочия лица, подписывающего документы по сделке.

- Отчет об оценке недвижимости — его делает независимый оценщик, который аккредитован банком, обычно список таких оценщиков предоставляет банк. Стоимость оценки зависит от типа недвижимости (например, квартира или дом), региона, расположения населенного пункта, размеров и расположения самого объекта, дополнительных услуг оценщика. Например, в Москве оценка жилых домов стоит от 10 000 ₽.

Как сделать оценку квартиры для ипотеки

Банк может запросить и другие документы. Например, если недвижимость приобретена в браке, а супруг в сделке не участвует, то от него может потребоваться согласие на продажу или брачный договор. А если в собственниках числится несовершеннолетний ребенок — разрешение органа опеки и попечительства.

Процедура покупки частного дома в ипотеку стандартная.

- Подыскиваете подходящий дом. Запрашиваете документы на дом у продавца и проверяете собственника. На что обращать внимание, мы писали ранее на R-Media:

Как проверить продавца при покупке квартиры

Кого из участников сделки проверять при покупке квартиры - После того, как все проверили, нужно выбрать банк, подать заявку на кредит, чтобы одобрить себя как заемщика. А после того, как банк одобрит вашу кандидатуру и сумму кредита, — подать документы по дому, который вы выбрали, так как дом с землей также проходит процедуру одобрения. Но нужно понимать, что даже несмотря на одобрение заемщика, банку может не понравиться конкретный дом, и по нему можно получить отказ. В этом случае придется искать другой объект.

Почему банки не дают кредит: причины отказа

- Следующий этап — сама сделка и подписание договора покупки, обычно это договор купли-продажи дома с земельным участком. После этого документы подают на госрегистрацию. Государственная регистрация перехода права означает, что дом и земельный участок оформляются в собственность покупателя. На руки вы получите свой экземпляр договора с отметкой о регистрации перехода права собственности. Если документы подавать через МФЦ, то срок получения — 9 рабочих дней, если через Росреестр — 7 рабочих дней.

Подробно о том, как оформить жилье в собственность, читайте в нашей статье «Как оформить квартиру в собственность». - Когда договор зарегистрирован, происходит окончательный расчет между сторонами. Обычно деньги для расчетов размещают в банковской ячейке или на аккредитиве. После предоставления продавцом договора с отметкой о регистрации перехода права он сможет забрать деньги.

- Если вы сделали выбор в пользу покупки дома, тщательно считайте финансы: стоит заложить бюджет не только на покупку жилья, но и на его последующее обслуживание.

- Проверьте, есть ли возможность поучаствовать в программе с господдержкой, — это может существенно снизить финансовую нагрузку при покупке недвижимости.

- Если вам нужен ипотечный кредит, заранее изучите условия банков — отбирайте банки, под требования которых подходите и вы, и ваш дом. Не стоит плодить лишние отказы по кредиту — это плохо влияет на кредитную историю.