Приложение 27-1 к приказу

Первого заместителя

Премьера-Министра

Республики Казахстан

– Министра финансов

Республики Казахстан

от 20 января 2020 года № 39

Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)»

Скачать форму:

328.00

Глава 1. Общие положения

- Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)» (

приложение 26 к приказу) определяют порядок заполнения и представления заявления о ввозе товаров и уплате косвенных налогов (далее – Заявление). - Заявление состоит из трех разделов и приложения к нему, предназначенных для детального отражения информации о ввозе товаров и об исчислении налогового обязательства.

Первый и третий разделы Заявления и приложение к нему заполняет налогоплательщик, второй раздел – орган государственных доходов.

- При заполнении Заявления не допускаются исправления, подчистки и помарки.

- При отсутствии сведений (информации), подлежащих отражению в Заявлении, соответствующие ячейки не заполняются.

- Приложение к Заявлению не составляется при отсутствии данных, подлежащих отражению в них.

- При составлении Заявления:

1) на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) в электронной форме – заполняется в соответствии со

статьей 208 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) (далее – Налоговый кодекс).

Страницы Заявления и приложения пронумеровываются налогоплательщиком.

- Заявление составляется, подписывается, заверяется (электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронном носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи 204 Налогового кодекса.

Заявление в электронном виде представляется посредством системы приема и обработки налоговой отчетности либо на электронном носителе, допускающим компьютерную обработку информации.

При этом Заявление в электронном виде, представляемое посредством системы приема и обработки налоговой отчетности, заверяется электронной цифровой подписью налогоплательщика в соответствии с

пунктом 2 статьи 204 Налогового кодекса.

Сведения, отраженные в Заявлении в электронном виде, должны соответствовать сведениям, содержащимся в Заявлении на бумажном носителе.

- Заявление представляется налогоплательщиком либо его представителем на бумажном носителе (в четырех экземплярах) и в электронном виде, либо в электронном виде в орган государственных доходов по месту нахождения (жительства).

- Заявлению, представленному в электронном виде, присваивается регистрационный номер центральным узлом системы приема и обработки налоговой отчетности.

- Заявление на бумажном носителе (в четырех экземплярах) и в электронном виде представляется:

-

лицами, импортирующими на территорию Республики Казахстан с территории государств-членов Евразийского экономического союза (далее – государств-членов) товары с освобождением от уплаты налога на добавленную стоимость (далее – НДС) в порядке, утвержденном

приказом Министра финансов Республики Казахстан от 16 февраля 2018 года № 204 «Об утверждении Правил освобождения от налога на добавленную стоимость импорта товаров в рамках Евразийского экономического союза» (зарегистрирован в Реестре государственной регистрации нормативных правовых актов под № 16691) и (или) иным способом уплаты в соответствии со

статьей 428 Налогового кодекса; -

налогоплательщиком в случае, предусмотренном

подпунктом 3) пункта 3 статьи 458 Налогового кодекса; -

налогоплательщиком в случае, предусмотренном

пунктом 8 статьи 444 Налогового кодекса.

- Заявление, представленное на бумажном носителе, регистрируется органом государственных доходов в Журнале регистрации заявлений о ввозе товаров и уплате косвенных налогов под присвоенным центральным узлом системы приема и обработки налоговой отчетности регистрационным номером Заявления, представленного в электронном виде.

Данный регистрационный номер проставляется органом государственных доходов во втором разделе экземпляров Заявления, представленных на бумажном носителе.

При представлении Заявления на бумажном носителе (в четырех экземплярах) и в электронном виде датой представления Заявления является дата приема органом государственных доходов Заявления на бумажном носителе, при представлении Заявления только в электронном виде – дата принятия центральным узлом системы приема и обработки налоговой отчетности.

- Данная форма распространяется на правоотношения, возникшие с 1 января 2021 года.

Глава 2. Пояснение по заполнению заявления

- В правом верхнем углу каждой страницы Заявления налогоплательщиком проставляется номер Заявления, число, месяц и год его заполнения.

- В строках «Продавец/Покупатель» Заявления указываются:

- идентификационный код (номер) налогоплательщика

- наименование юридического лица или фамилия, имя, отчество (при его наличии) индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем.

При заключении договора лизинга в соответствующей ячейке проставляется отметка «Х».

При заключении договора переработки давальческого сырья в соответствующей ячейке проставляется отметка «Х».

При заключении договора о приобретении товара у физического лица, не являющегося индивидуальным предпринимателем, в соответствующей ячейке проставляется отметка «Х».

В строке 01 (Продавец) указывается лицо, заключившее договор (контракт) с Покупателем, указанным в строке 02, или с комиссионером, поверенным.

В строке 02 (Покупатель) указывается налогоплательщик Республики Казахстан, импортировавший товары и представляющий Заявление в орган государственных доходов по месту нахождения (жительства).

В строке 03 указывается код страны, адрес местонахождения (жительства) Продавца.

В строке 04 указывается код страны, адрес местонахождения (жительства) Покупателя.

Раздел 1 заполняется Покупателем товаров, а также комиссионером, поверенным, установленных нормами

статьи 455 Налогового кодекса.

В строке 05 указываются номер и дата договора (контракта), заключенного между Продавцом и Покупателем (комиссионером, поверенным), номера и даты спецификаций к договору (контракту), на основании которого импортированы товары на территорию Республики Казахстан с территории государства-члена.

При розничной купли-продажи при отсутствии договора (контракта), заключенного между Продавцом и Покупателем (комиссионером, поверенным), указываются номер и дата документа, подтверждающего получение (либо приобретение) импортированных на территорию Республики Казахстан товаров (в том числе чеки контрольно-кассовой машины, товарные чеки, закупочные акты).

Строки 06 и 07 Заявления налогоплательщиком Республики Казахстан не заполняются. При этом данные строки заполняются налогоплательщиками (плательщиками) других государств-членов, если законодательством указанных государств не предусмотрена уплата косвенных налогов комиссионером, поверенным, агентом.

При ввозе налогоплательщиком Республики Казахстан на территорию Республики Казахстан товаров, являющихся продуктом переработки давальческого сырья, приобретенного на территории другого государства-члена, и переработанного на территории третьего государства-члена, заполняется 2 (два) Заявления, при этом:

- при заполнении граф Заявления, направляемого Продавцу товаров (давальческого сырья), в графах 2 и 6 таблицы указывается соответственно наименование и стоимость давальческого сырья;

- при заполнении граф Заявления, направляемого Продавцу работ по переработке давальческого сырья, в графах 2 и 6 таблицы указывается соответственно наименование товара, являющегося продуктом переработки, и стоимость работ по переработке давальческого сырья.

Для определения сумм косвенных налогов при импорте товаров налогоплательщиком заполняется таблица, в которой указываются:

- в графе 2 – наименование товара на основании счета-фактуры или транспортных (товаросопроводительных) документов;

- в графе 3 – 10-значный код товаров по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза;

- в графе 4 – единица измерения количества товара, указанная в счете-фактуре или транспортном (товаросопроводительном) документе либо ином документе, подтверждающем приобретение импортированного товара;

- в графе 5 – количество товара в единицах измерения, указанных в графе 4;

- в графе 6 – стоимость товара (работы) на основании сведений из счета-фактуры или транспортных (товаросопроводительных) документов либо ином документе, подтверждающем приобретение импортированного товара;

- в графе 7 – код валюты;

- в графе 8 – установленный Национальным банком Республики Казахстан курс тенге к валюте, указанной в счете-фактуре или транспортном (товаросопроводительном) документе, предшествующий дате принятия на учет импортированных товаров;

- в графе 9 – серия, номер транспортных (товаросопроводительных) документов;

- в графе 10 – дата транспортных (товаросопроводительных) документов;

- в графе 11 – номер счета-фактуры;

- в графе 12 – дата счета-фактуры;

- в графе 13 – дата принятия налогоплательщиком товара на учет;

-

в графе 14 – налоговая база по подакцизным товарам, исходя из объема импортируемого товара в натуральном выражении, равна показателю графы 5, если твердые (специфические) ставки акцизов установлены за единицу измерения, указанную в графе 4. При отсутствии твердых (специфических) ставок налоговая база по подакцизным товарам указывается в единицах измерения с учетом пересчета показателя графы 5 на соответствующие величины, установленные

статьей 463 Налогового кодекса для такого пересчета; -

в графе 15 – налоговая база по НДС в национальной валюте Республики Казахстан. Налоговая база рассчитывается с учетом требований

статьи 444 Налогового кодекса. В размер налоговой базы по НДС включается сумма акцизов по подакцизным товарам, указанная в графе 19; -

в графах 16 и 18 – налоговые ставки по акцизам и НДС, установленные

Налоговым кодексом. Если налоговым законодательством Республики Казахстан предусмотрено освобождение от уплаты НДС и (или) акцизов по ввезенным товарам на территорию Республики Казахстан, в графах проставляется слово «льгота». По подакцизным товарам в графе 16 указывается ставка акцизов в национальной валюте; - в графе 17 – проставляется прочерк;

- в графе 19 – сумма акцизов, рассчитанная Покупателем товаров исходя из применяемых налоговых ставок, указанных в графе 16.

Если

статьей 464 Налогового кодекса предусмотрено освобождение от уплаты акцизов по ввезенным товарам на территорию Республики Казахстан и в графе 16 проставляется слово «льгота», в графе 19 проставляется «0» (ноль);

- в графе 20 – сумма НДС, рассчитанная исходя из применяемой налоговой ставки, указанной в графе 18, к налоговой базе, указанной в графе 15.

Если

статьей 451 Налогового кодекса предусмотрено освобождение от уплаты НДС по ввезенным товарам на территорию Республики Казахстан и в графе 18 проставляется слово «льгота», в графе 20 проставляется «0» (ноль).

Если транспортный (товаросопроводительный) документ, подтверждающий перемещение товаров с территории одного государства-члена на территорию другого государства-члена, имеет итоговую строку, допускается перенесение в одну строку Заявления сведений итоговой строки транспортного (товаросопроводительного) документа с указанием общего наименования аналогичных друг другу ввозимых товаров.

Если в транспортном (товаросопроводительном) документе указаны подакцизные товары либо приведены показатели, относящиеся к товарам, облагаемым косвенными налогами по различным ставкам или имеющим различные единицы измерения, то в Заявление переносятся все наименования товаров (каждая позиция) из транспортного (товаросопроводительного) документа.

Если транспортный (товаросопроводительный) документ, в котором отражено несколько аналогичных друг другу товаров, не имеет итоговой строки, то показатели, отраженные в каждой из строк товаросопроводительного (транспортного) документа, переносятся в Заявление. При этом в графах 9 и 10 Заявления указываются сведения одного и того же транспортного (товаросопроводительного) документа.

Если в счете-фактуре перечислены товары, которые указаны в нескольких транспортных (товаросопроводительных) документах, то в Заявление переносятся позиции из каждого транспортного (товаросопроводительного) документа с учетом требований, изложенных выше. При этом в графах 11 и 12 Заявления повторяются данные такого счета-фактуры.

Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо приобретение товаров осуществляется у налогоплательщика государства, не являющегося государством-членом, в графах 4, 6, 7, 8, 9, 10, 11 и 12 таблицы раздела 1 Заявления указываются сведения из иного документа, выставленного (выписанного) продавцом, подтверждающего стоимость импортированного товара.

Если участниками договора (контракта) увеличена цена импортированных товаров после истечения месяца, в котором товары были приняты налогоплательщиком к учету, то в таблице раздела 1 Заявления делается следующая запись: «Корректировка значений показателей, указанных в зарегистрированном в налоговом органе заявлении от «__» _____ 20__ г №__, в связи с увеличением цены в «__» _____ 20__ г.» (указываются месяц и год, в которых участниками договора (контракта) увеличена цена). Дата и номер указываются из раздела 2 Заявления. При этом в графе 1 таблицы раздела 1 Заявления указывается порядковый номер товарной позиции, под которым она указана в Заявлении, значения показателей которого корректируются. В графы 2, 3, 4, 5, 7 8, 9, 10, 11, 12, 13, 16, 17 и 18 таблицы раздела 1 Заявления переносятся значения показателей из корректируемого Заявления. В графах 6, 14, 15, 19 и 20 таблицы раздела 1 Заявления указывается разница между измененными и предыдущими значениями показателей.

Если по истечении месяца, в котором ввезенные товары были приняты налогоплательщиком к учету, осуществлен их частичный возврат по причине ненадлежащих качества и (или) комплектации, то в таблице уточненного Заявления делается следующая запись: «Взамен ранее представленного и зарегистрированного в налоговом органе Заявления от «__» _____ 20__ г. № __ в связи с частичным возвратом». Дата и номер указываются из раздела 2 Заявления. В таблице раздела 1 Заявления указываются значения показателей без указания информации о частичном возврате. При этом в графе 1 таблицы раздела 1 Заявления указывается порядковый номер товарной позиции, под которым она была указана в соответствующем Заявлении.

Если представление налогоплательщиком Заявления взамен ранее представленного Заявления обусловлено причинами, не указанными в абзацах тридцать восьмом и тридцать девятом настоящего пункта, то в таблице такого Заявления делается следующая запись: «Взамен ранее представленного и зарегистрированного в налоговом органе Заявления от «__» _____ 20__ г. №__». Дата и номер указываются из раздела 2 Заявления.

Если импортированный товар приобретен у физического лица, не являющегося индивидуальным предпринимателем, то реквизит идентификационный код (номер) налогоплательщика продавца указывается при его наличии.

- Раздел 3 Заявления заполняется, в том числе в следующих случаях:

1) если обороты (операции) по реализации товаров Продавцом, указанным в разделе 1 Заявления, Покупателю, указанному в разделе 1 Заявления, не являются объектом обложения косвенными налогами в соответствии с законодательством государства-члена – Продавца, так как местом реализации таких товаров не признается территория государства-члена – Продавца. При этом в строке 08 «Продавец (комитент, доверитель, принципал)» указывается налогоплательщик государства-члена, с территории которого были вывезены товары, применивший при реализации этих товаров ставку НДС в размере 0 процентов (освобождение по акцизам). В строке 12 указываются реквизиты договора (контракта) (номер и дата договора (контракта), номера и даты спецификаций), заключенного между Продавцом и Покупателем, указанным в строках 08 и 09;

2) при реализации товара Покупателю (строка 02) через комиссионера, поверенного либо агента. При этом в строке 12 отражаются реквизиты договора (контракта) комиссии, поручения либо агентского договора (контракта), а в строках 08 и 09 – стороны данного договора (контракта);

3) при импорте с территории одного государства-члена на территорию другого государства-члена товаров, приобретаемых налогоплательщиком этого другого государства (Покупатель) на основании договора с налогоплательщиком государства, не являющегося государством-членом. При этом в строках 08 и 09 Покупателем, на территорию государства которого импортированы товары, указываются налогоплательщик государства-члена, с территории которого были экспортированы товары, применивший при реализации этих товаров ставку НДС в размере 0 процентов (освобождение по акцизам), и налогоплательщик государства, не являющегося государством-членом. В строках 10 и 11 указываются коды государств, налогоплательщиками которых являются указанные лица. В строке 12 отражаются реквизиты договора между указанными лицами. При указании кодов государств и реквизитов договора реквизит «идентификационный код (номер) налогоплательщика» в строке 09 (а также в строке 01 раздела 1) являются необязательными для заполнения.

- В тех случаях, когда в поставке товара участвуют более трех лиц, налогоплательщик в Приложении указывает сведения о сделках по реализации товаров (перемещении товаров) от Продавца (налогоплательщика государства-члена, с территории которого были вывезены товары, и представляющего в орган государственных доходов пакет документов, подтверждающий правомерность применения ставки НДС 0 процентов или освобождение от уплаты акцизов) до Покупателя (налогоплательщика, представляющего Заявление) с указанием лиц, участников соответствующих сделок, а также сведений из договоров (контрактов): наименование, идентификационный код (номер) налогоплательщика, код страны, место его нахождения (жительства), номер договора (контракта), дата договора (контракта), номера и даты спецификаций.

- При представлении Заявления только в электронном виде должностное лицо органа государственных доходов в течение 3 (трех) рабочих дней со дня поступления Заявления в электронном виде должно направить налогоплательщику уведомление о подтверждении факта уплаты косвенных налогов либо мотивированный отказ в электронном виде.

- По Заявлениям, представляемым на бумажном носителе (в четырех экземплярах) и в электронном виде, должностное лицо органа государственных доходов в течение 10 (десяти) рабочих дней со дня поступления Заявления на бумажном носителе и документов, предусмотренных

пунктом 2 статьи 456 Налогового кодекса, должно его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты), либо мотивированно отказать в соответствующем подтверждении.

При представлении Заявления на бумажном носителе один экземпляр остается в органе государственных доходов, три экземпляра возвращаются налогоплательщику с отметкой органа государственных доходов об уплате косвенных налогов (освобождении либо ином способе уплаты) в разделе 2 Заявления. При этом налогоплательщик направляет два экземпляра Заявления с отметкой органа государственных доходов налогоплательщику государства-члена, с территории которого экспортированы товары.

-

Получить консультацию

- +7 (7172) 27-00-77

- +7 (7172) 27-00-88

- +7 (771) 033-99-22

- +7 (727) 339-83-54

- +7 (727) 339-84-85

- +7 (701) 955-74-74

- +7 (7172) 27-00-77

- +7 (7172) 27-00-88

- +7 (701) 039-99-22

Ваша заявка принята, менеджер свяжется с Вами в ближайшее время

Ваше имя

Ваш телефон

Регион

Наши контакты:

г. Астана, ул. Петрова, 8/1

г.Алматы, ул. Толе би, 89

-

0

-

-

Вход

Регистрация

Получить консультацию

Рубрики

-

Формы налоговой отчетности

-

Акцизы

-

Другие обязательные платежи

-

ИПН и социальный налог

-

КПН

-

Местные налоги

-

Налог на игорный бизнес

-

НДС

-

Недропользователи

-

Отчет по мониторингу сделок

-

Специальные налоговые режимы

-

Формы административных данных

-

Формы регистров налогового учета

-

Формы налоговых заявлений

-

Статистические формы

-

1 раз в 2 года

-

1 раз в 3 года

-

1 раз в 5 лет

-

1 раз в год

-

2 раза в год

-

3 раза в год

-

Годовые формы

-

Единовременные формы

-

Ежедневные формы

-

Ежемесячные формы

-

Еженедельные формы

-

Квартальные формы

-

Полугодовые формы

-

Формы первичных документов

-

Формы финансовой отчетности

-

Для государственных учреждений

-

МСФО

-

МСФО для МСБ

-

НСФО

-

Формы кадровых документов

-

Формы отчетности по валютным операциям

-

Формы таможенных заявлений

-

Разное

-

Шаблоны договоров

328.00 Заявление о ввозе товаров и уплате косвенных налогов + Правила заполнения

Файл:

Скачать форму

Modal title

Физлицо

Юрлицо

ФИО

БИН/ИИН

Город

Телефон

ФНО 328.00— Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00).

С 01.01.2021 года Заявлению о ввозе товаров и уплате косвенных налогов форма 328.00 присвоен статус Декларации, в связи с чем была отменена декларация по импортированным товарам (форма 320.00). Таким образом, при импорте товара с территории ЕАЭС налогоплательщики обязаны будут представлять только заявление о ввозе товаров и уплате косвенных налогов по форме 328.00, и данное заявление будет являться налоговой декларацией.

Заявление формы 328.00 состоит из трех разделов и приложения к нему, предназначенных для детального отражения информации о ввозе товаров и об исчислении налогового обязательства.

Первый и третий разделы заявления и приложение к нему заполняет налогоплательщик, второй раздел — орган государственных доходов.

Срок сдачи Заявления

Дата принятия на учет импортированных товаров

Дата ввоза товаров

Срок уплаты НДС на импорт

Определение цены

Перечень отдельных видов товаров, в отношении которых применяется минимальный уровень цен

КБК для уплаты НДС

Срок сдачи Заявления

Срок сдачи Заявления о ввозе товаров и уплате косвенных налогов по форме 328.00 (ежемесячно) — 20 число каждого месяца.

На основании п.2 ст.456 НК РК при импорте товаров, в том числе товаров, являющихся продуктами переработки давальческого сырья, на территорию РК с территории государств — членов ЕЭС налогоплательщик обязан представить в налоговый орган по месту нахождения (жительства) заявление о ввозе товаров и уплате косвенных налогов не позднее 20 числа месяца, следующего за налоговым периодом.

Согласно п.6 ст. 456 НК РК налоговым периодом для исчисления и уплаты косвенных налогов при импорте товаров, в том числе товаров, являющихся продуктами переработки давальческого сырья, товаров (предметов лизинга) по договорам (контрактам) лизинга, на территорию РК с территории государств-членов ЕЭС является календарный месяц, в котором приняты на учет импортированные товары.

Дата принятия на учет импортированных товаров

В соответствии с п.2 ст.442 НК РК датой принятия на учет импортированных товаров является:

1. наиболее ранняя из дат признания (отражения) таких товаров в бухгалтерском учете в соответствии с МСФО и (или) требованиями законодательства РК о бухгалтерском учете и финансовой отчетности;

2. дата ввоза таких товаров на территорию РК.

При наличии у налогоплательщика обеих дат, указанных в пп.1) и 2) п.2 ст.442 НК РК, датой принятия на учет импортированных товаров признается наиболее поздняя из указанных дат.

Дата ввоза товаров

Для целей п.2 ст.442 НК РК датой ввоза товаров на территорию РК является:

-

при перевозке товаров воздушными или морскими судами — дата ввоза в аэропорт или порт, расположенные на территории РК;

-

при перевозке товаров в международном автомобильном сообщении — дата пересечения Государственной границы РК.

-

при перевозке товаров в международном и межгосударственном сообщении железнодорожным транспортом — дата ввоза на первый приграничный пункт пропуска (станция), установленный Правительством РК;

-

при транспортировке товаров по системе магистральных трубопроводов или по линиям электропередачи — дата ввоза на пункт сдачи товаров;

-

при пересылке товаров по международным почтовым отправлениям — дата проставления почтового штемпеля на территории РК в соответствии с законодательством РК о почте.

При отсутствии сведений о дате ввоза товаров на территорию РК датой принятия на учет импортированных товаров является дата, указанная в пп.1) п.2 ст.442 НК РК.

Срок уплаты НДС на импорт

На основании п.5 ст.456 НК РК НДС по импортированным товарам уплачивается по месту нахождения (жительства) налогоплательщиков не позднее 20 числа месяца, следующего за налоговым периодом.

Согласно п.1 ст.422 НК РК ставка НДС на импорт составляет 12 % и применяется к размеру облагаемого импорта.

Определение цены

В соответствии с п.2 ст.444 НК РК стоимость приобретенных товаров определяется на основании принципа определения цены в целях налогообложения.

Принцип определения цены в целях налогообложения означает определение стоимости приобретенных товаров на основе цены сделки, подлежащей уплате за товары, согласно условиям договора (контракта).

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов и при этом стоимость приобретенных товаров и (или) стоимость других расходов указаны отдельно, то размером облагаемого импорта является исключительно стоимость приобретенных товаров.

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов и при этом стоимость приобретенных товаров и (или) стоимость других расходов не указаны отдельно, то размером облагаемого импорта является цена сделки, указанная в договоре (контракте).

В отношении отдельных видов импортируемых товаров для определения стоимости приобретенных товаров применяется минимальный уровень цен в соответствии с порядком, определенным уполномоченным органом в области регулирования торговой деятельности.

Перечень отдельных видов товаров, в отношении которых применяется минимальный уровень цен

Перечень отдельных видов товаров, в отношении которых применяется минимальный уровень цен, утверждается Правительством РК.

Постановление Правительства РК от 14 декабря 2021 года № 882 «Об утверждении перечня отдельных видов товаров, в отношении которых применяется минимальный уровень цен».

На основании п.1 ст.437 НК РК стоимость товаров, работ, услуг в иностранной валюте пересчитывается в тенге по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий дате совершения оборота по реализации товаров, работ, услуг, облагаемого импорта.

КБК для уплаты НДС

105 115 – НДС на товары, импортированные с территории государств-членов ЕАЭС.

Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)»

С появлением Таможенного союза ЕАЭС предприниматели из Казахстана, России, Беларуси, а в последствии еще Армении и Киргизии, получили доступ не только к глобальному рынку потребления товаров и услуг величиной в более 170 млн. человек, но и также возможность беспошлинной торговли между нашими странами.

Любой предприниматель теперь может завезти в Казахстан товары из стран-участниц ТС ЕАЭС и беспрепятственно начать торговлю ими. Для этого нужно только предоставить заявление о ввозе товаров (ФНО 328.00), а также уплатить НДС. Причем оплатить НДС при ввозе товаров придется даже если Вы не являетесь плательщиком НДС. Поэтому если импорт становится регулярным, стоит задуматься над постановкой на учет по НДС, дабы уплачиваемый Вами при ввозе товаров НДС оставался Вам в зачет.

И хотя с момента появления ТС ЕАЭС деятельность предпринимателей заметно упростилась, но сложности с предоставлением заявления о ввозе товаров и уплате косвенных налогов по форме 328.00 все равно регулярны.

Ведь достаточно ошибиться даже в незначительном пункте 328.00 заявлении и подтверждения уплаты НДС от налогового инспектора в установленный срок Вы не получите. Вместо него придет мотивированный отказ, после которого у Вас будет 15 календарных дней чтобы подать новое заявление на замену. Не успели в срок – будьте готовы к составлению протокола об административном правонарушении в налоговой.

Таким образом, предпринимателю, осуществляющему импорт из стран ТС ЕАЭС необходимо ежемесячно предоставлять налоговую отчетность по форме 328.00 в срок не позднее 20 числа следующего месяца за датой импорта. Также форма 328.00 должна быть сверена с выписанными СНТ.

Доверить эту регулярную и очень важную работу Вы можете профессиональным бухгалтерам нашего онлайн-сервиса mybuh.kz. Именно так поступают многие пользователи нашего портала, самостоятельно ведя учет у нас в сервисе, они доверяют сдачу налоговый отчетности по импорту профессионалам.

Для этого Вам нужно:

- Обратиться нам с заявкой на сдачу формы

Наш бухгалтер оперативно свяжется с Вами и сделает Все для скорейшей сдачи отчета

- Выслать нам ЭЦП на Вашу компанию для сдачи отчета

ЭЦП понадобится для отправки Вашего отчета в органы государственных доходов

- Если учет ведется в нашем сервисе – сообщить логин учетной записи

Так мы сможем получить необходимую для сдачи отчета информацию самостоятельно из вашего личного кабинета на сервисе mybuh.kz

- Если Вы ведете учет самостоятельно на базе 1С – предоставить выгрузку информационной базы

Такая информация позволит значительно сэкономить время на сдачу отчета

- Предоставить нам документы, подтверждающие импорт

Для достоверного предоставления отчетности нам потребуются товарно-транспортные накладные (ТТН), накладные и счета-фактуры на товар, документы, подтверждающие пересечение границы РК

(талон о прохождении границы, CMR и т.д.), а также если имеется – договор.

- Произвести оплату НДС

Оплата НДС должна быть осуществлена до момента подачи заявления о ввозе товаров и уплате косвенных налогов

Таким образом, даже не имея штатного бухгалтера, Вы можете быть спокойны за сдачу налогового отчета по импорту из стран ТС ЕАЭС.

Ваша отчетность будет сдана достоверно, за меньшие деньги, нежели Вам обойдется приходящий или штатный бухгалтер, при этом сделано качественно и в сжатые сроки.

Стоимость сдачи отчета составляет от 25 000 тенге. В данную стоимость входит предоставление одного заявления формы 328.00. Так же при сдаче формы 328 необходимо сдавать статистическую отчетность 1-ТС. Данная отчетность сдается в стат.комитете, стоимость сдачи отчета 1 -ТС с помощью персонального бухгалтера — от 15 000 тенге.

Оставить заявку в отдел персональный бухгалтер, можно ниже

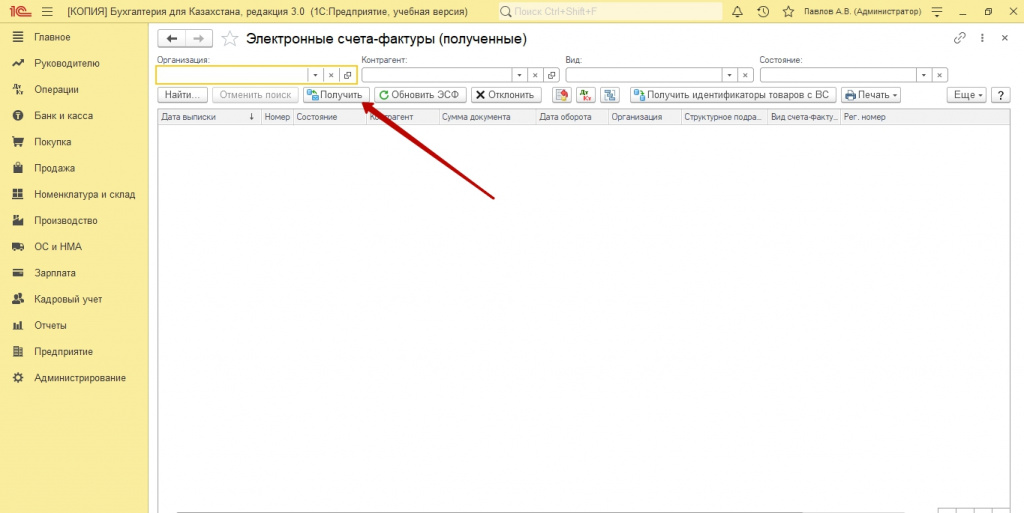

Информацию по ЭСФ (электронным счет фактурам) можно посмотреть здесь

Так же вы можете ознакомиться с видео на тему:

Импорт и экспорт. Налоговая и статистическая отчетность. Оплата таможенных платежей и НДС

Онлайн курс доступен на канале Youtube и в Telegram

Антон Киселев

Оформление импорта из стран ЕАЭС

При поступлении товаров из стран ЕАЭС, налогоплательщик, обязан оплатить 12% НДС, сдав 328 форму налоговой отчетности и 320 форму. 1С позволяет сформировать 328 форму и выгрузить ее в XML файл, а затем выгрузить в кабинет налогоплательщика.

При поступлении импортных товаров, ваш поставщик, обязан предоставить ряд документов:

- Договор

- Спецификация

- Счет-фактура

- Накладная

- Талон на прохождение границы

- CNR

Именно на основании договора, а в частности пункта, где говорится о праве передачи права собственности товара и определяется дата прихода. Если, в договоре говорится, что право собственности переходит, в момент передачи товара, с завода изготовителя, транспортной компании, то датой является наиболее поздняя из дат, то есть дата пересечения границы, необходим талон, на прохождение границы. Если, право собственности товара, переходит в момент приема товара, на территории покупателя, то есть на вашей территории, то данная дата должна быть указана в CNR и закреплена подписью и печатью ответственного лица.

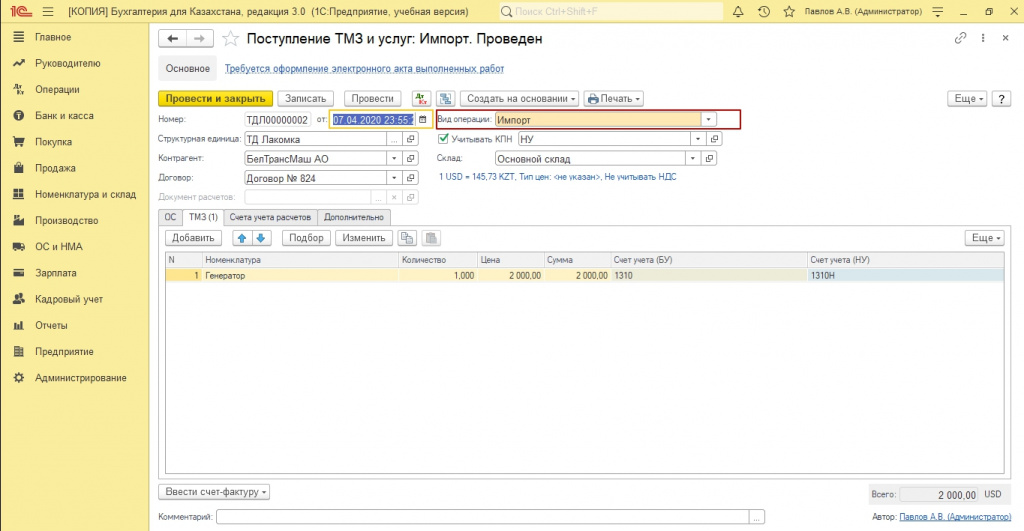

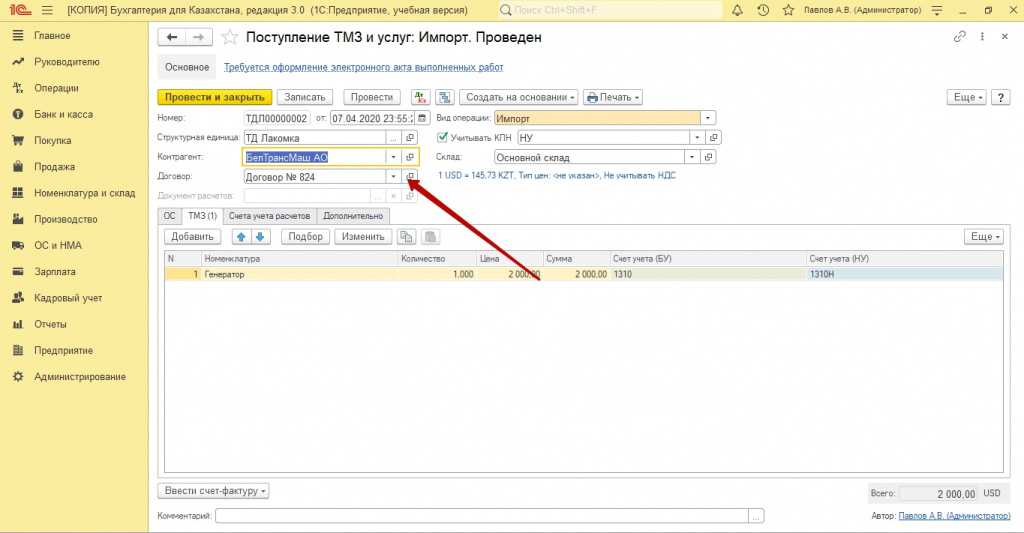

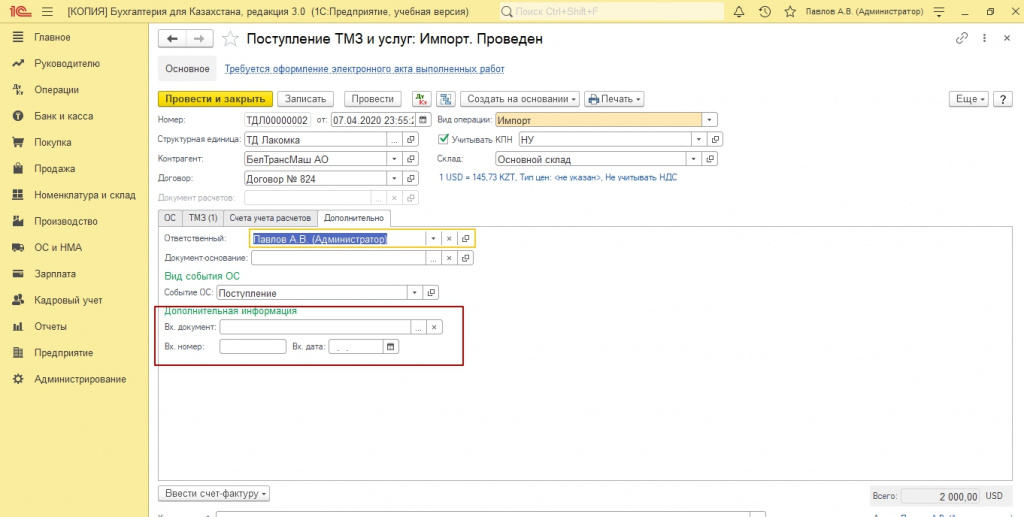

Итак, мы определились с датой прихода. Переходим в базу 1С. Оформляем документ «Поступление ТМЗ и услуг», вид операции указываем «Импорт». Указываем дату прихода. На данную дату прихода, определяется курс валют, на сайте национального банка РК.

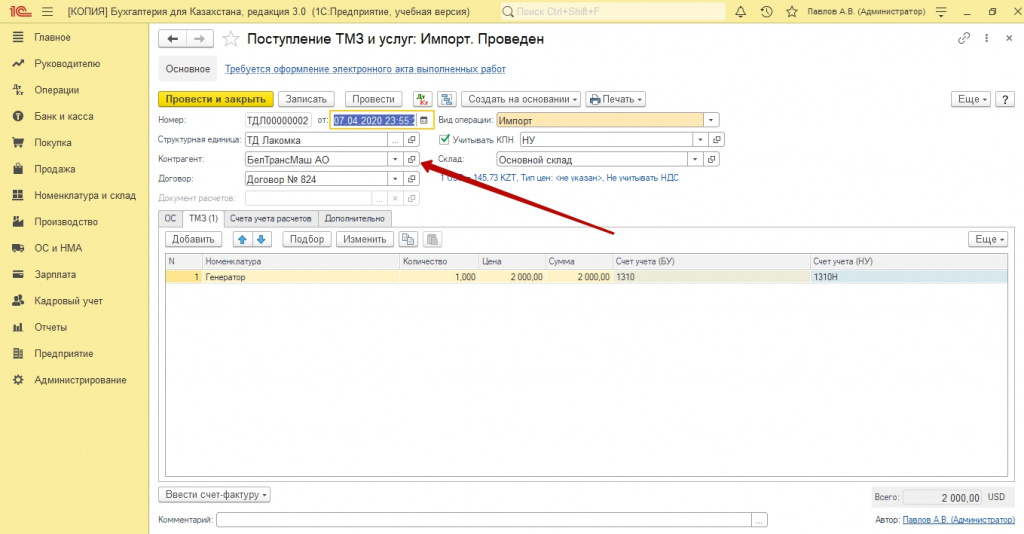

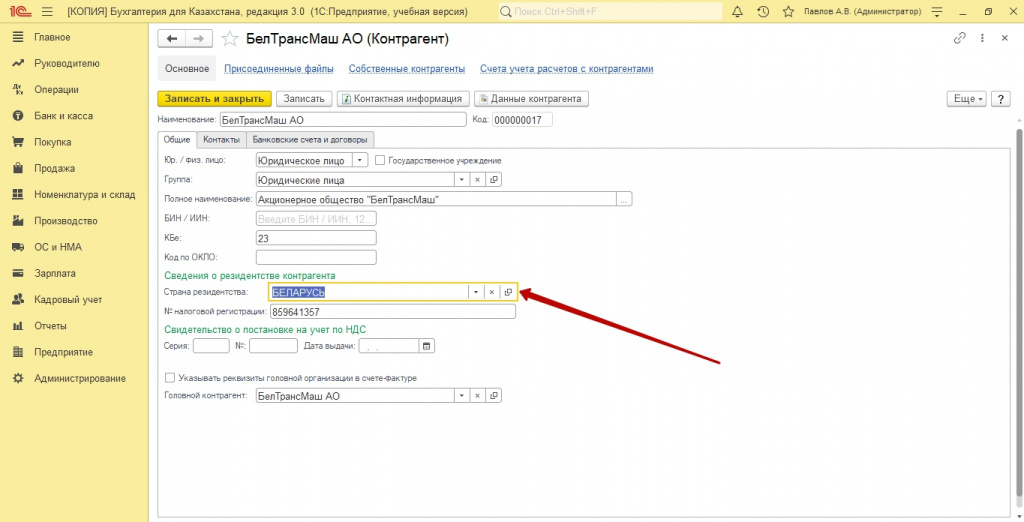

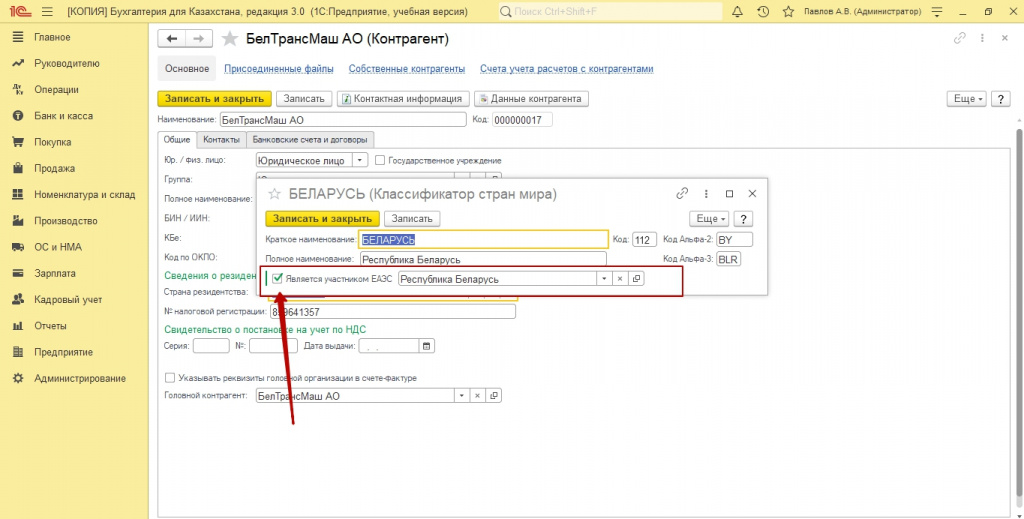

Указываем контрагента. В настройках контрагента должна быть указана страна резидентства, и если страна входит ЕАЭС, то должна стоят соответствующая галочка.

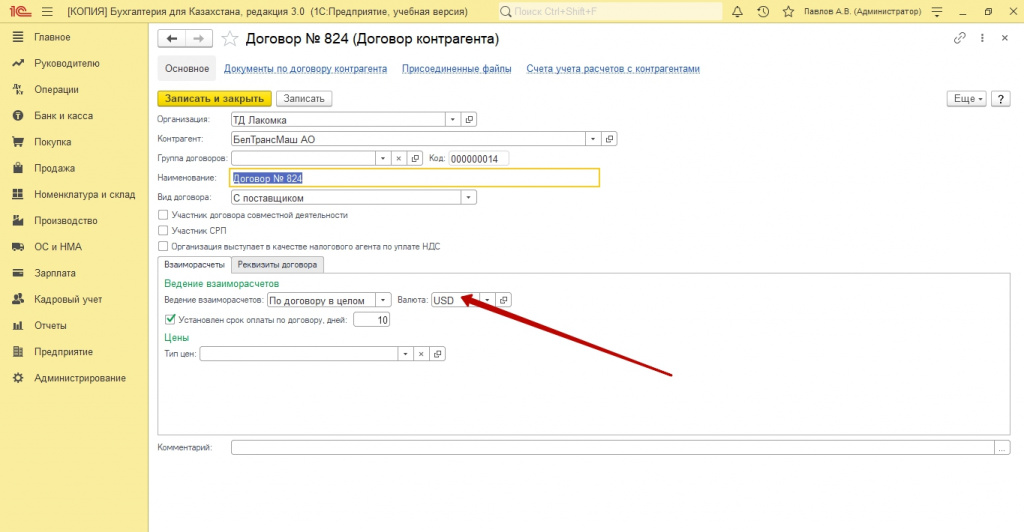

Далее, указываем договор. Согласно валюте договора и определяется стоимость товаров.

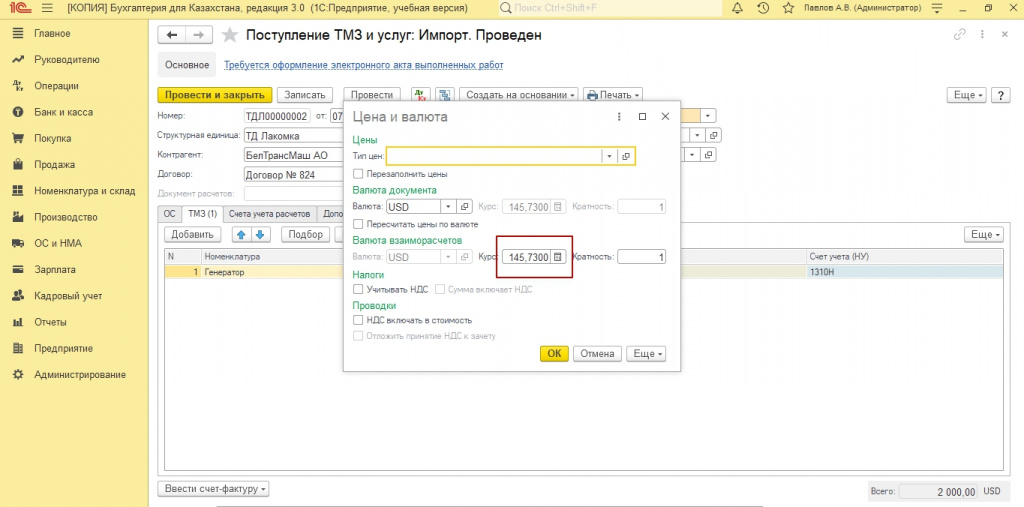

После выбора договора, ссылка «Тип цен», указываем курс валют.

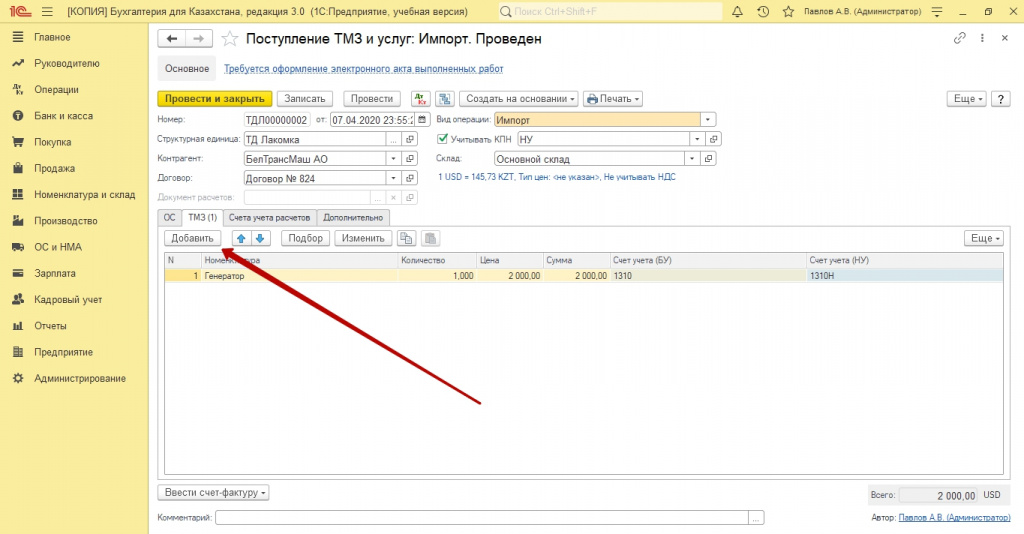

После этого, добавляем товаров, количество и цену, согласно накладной.

На вкладке «Дополнительно», указываем тип документа, номер и входящую дату.

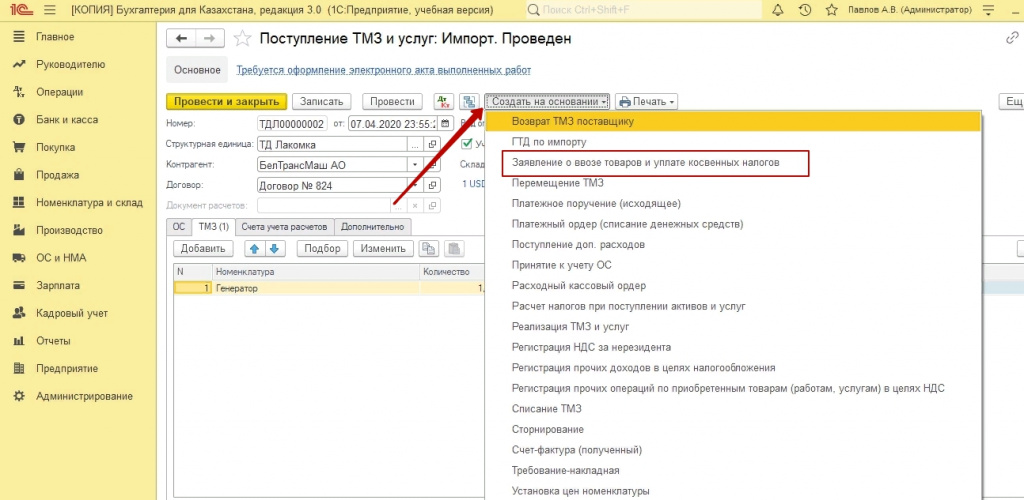

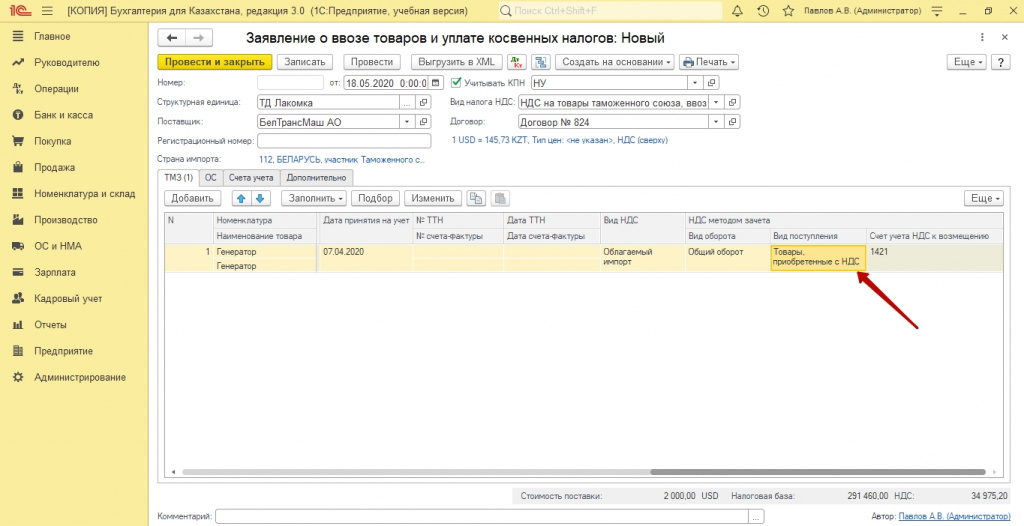

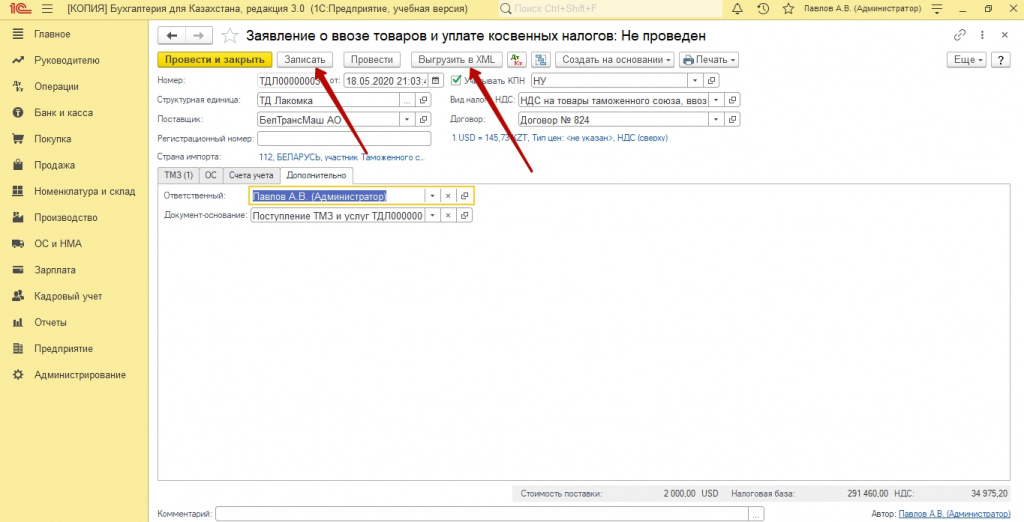

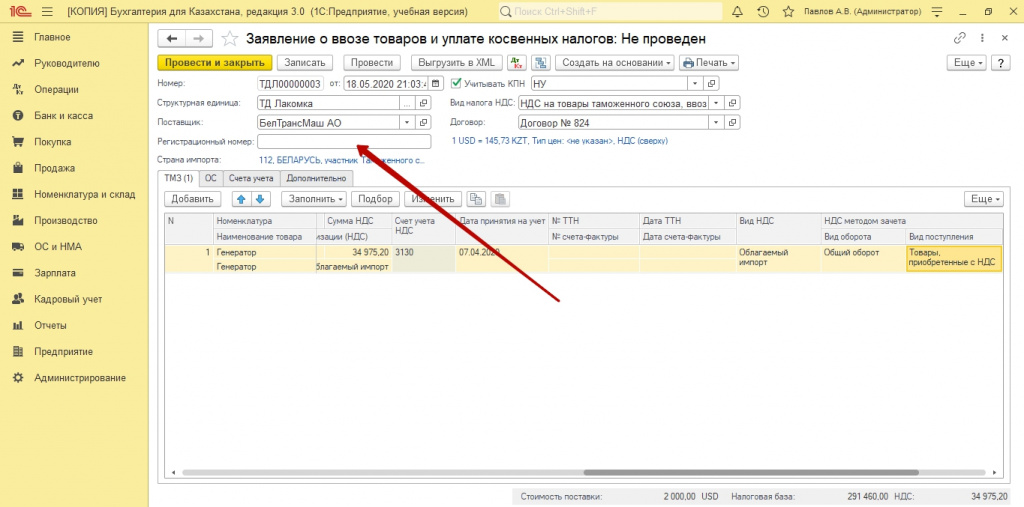

Далее сохраняем документ, и формируем на основании «Заявление о ввозе товаров и уплате косвенных налогов».

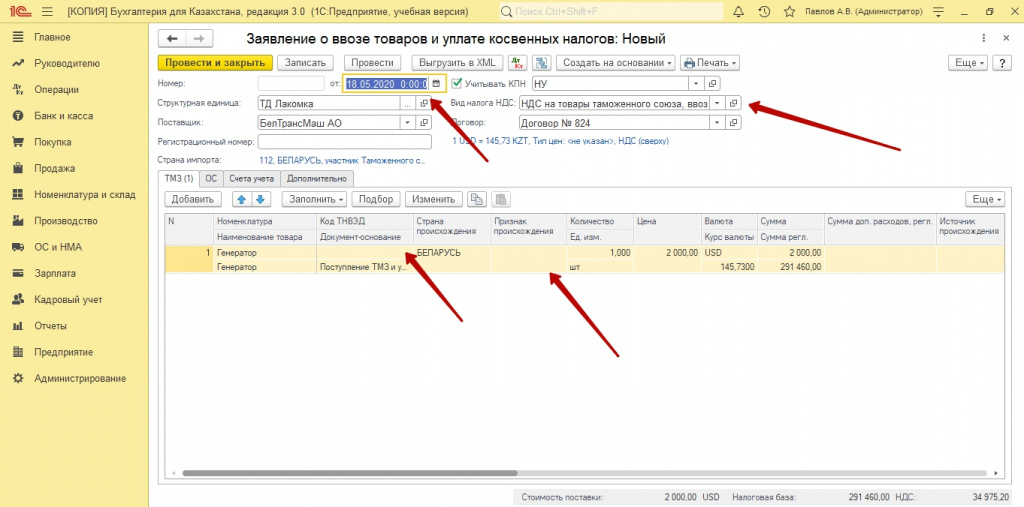

Заявление подтягивает основные данные из поступления. Ваша задача указать код ТНВЭД, признак происхождения.

Заполнить данные счет-фактуры, если вы указали в поступлении, на вкладке дополнительно, номер накладной, то в заявлении она заполнит колонку ТТН. Колонку «Источники происхождения» НЕ ЗАПОЛНЯЕМ.

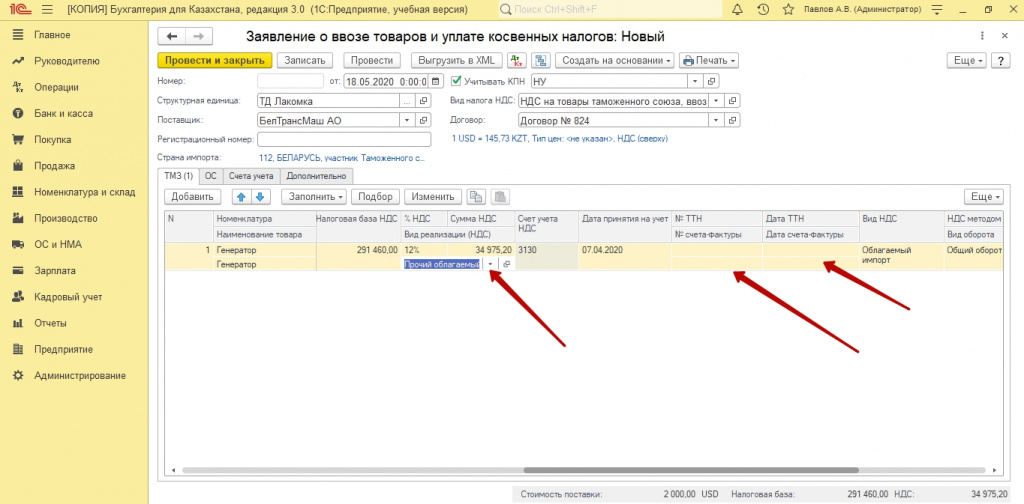

Обязательно проверьте данные «Вид поступления» (колонка НДС), здесь должно быть указана «Товары, приобретенные с НДС из стран ЕАЭС», и указана строка данных, для отражения в 300 форме.

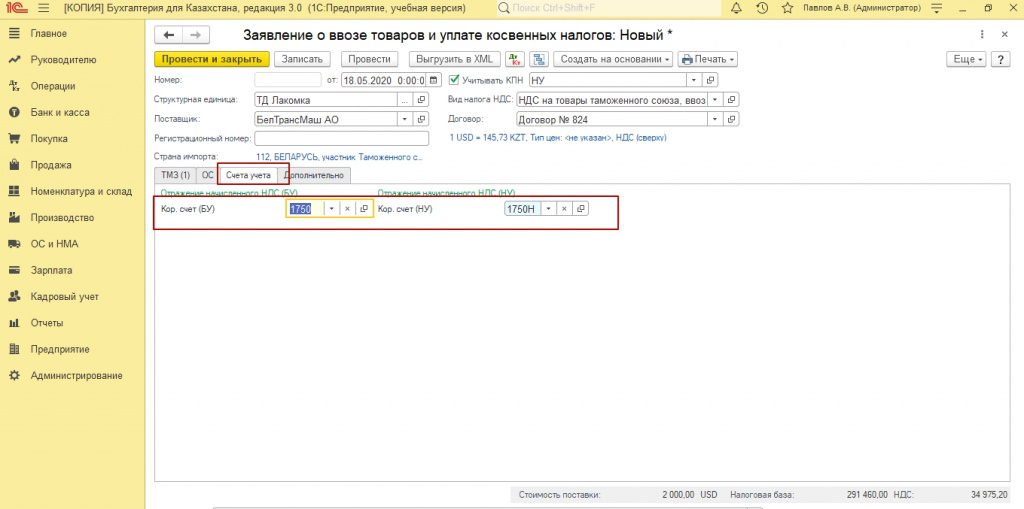

На вкладке счета учета, указываем транзитный счет 1750.

Далее документ сохраняем и выгружаем с помощью кнопки «Выгрузить в XML». Отчитаться и оплатить НДС вы обязаны до 20 числа, следующего месяца за текущим.

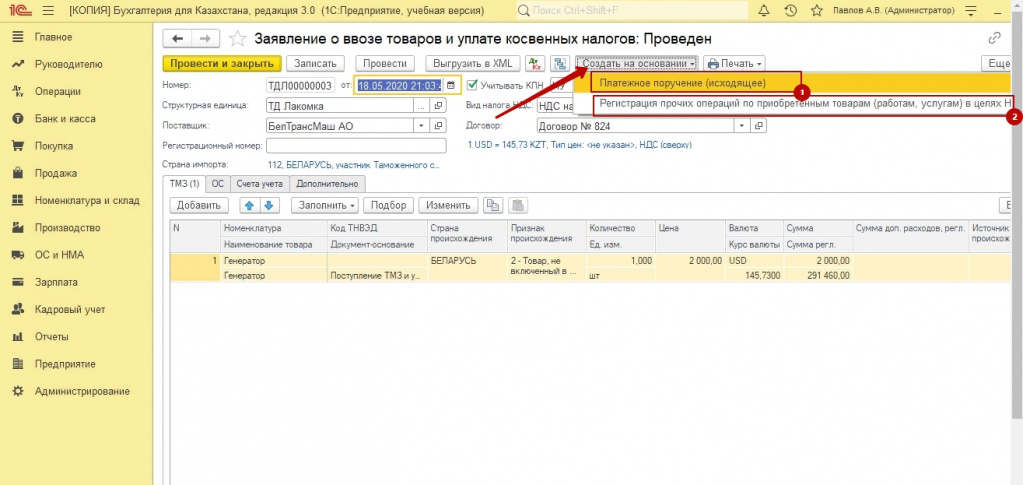

На основании заявления, мы формируем платежное поручение, и оплачиваем НДС. После отправки формы в налоговый комитет, указываем полученный регистрационный номер в 1С, в «Заявление о ввозе». Только после указания номера, в базе формируются источники происхождения.

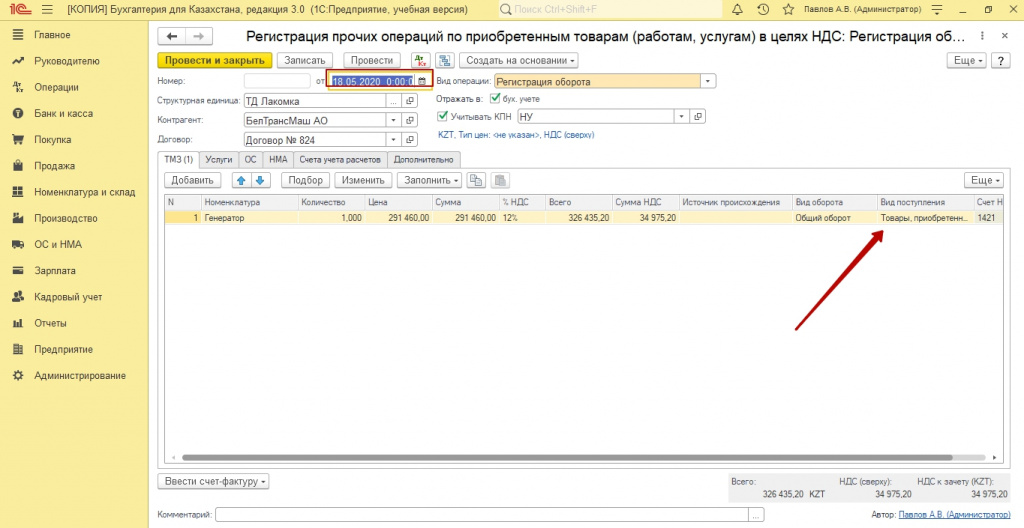

После 328 формы, в налоговом кабинете, формируется 320 форма. Как только, статус форм в кабинете, изменится с «Принято» на «Разнесено», мы возвращаемся в 1С, и подтверждаем оплаченное НДС и берем его в зачет, документом «Регистрация прочих операций в целях НДС», за основание берем документ «Заявление о ввозе товаров и уплате косвенных налогов».

Дата данного документа = дате платежного поручение, с помощью которого, мы оплатили НДС.

В виде поступления, проверьте указанное значение, в котором, обязательно должна быть указана строка отражения данных в 300 форме.

На вкладке счета учета, будет автоматически указан счет 1750.

В течение 10 рабочих дней, к вам в налоговой кабинет, придет подтверждение с таможенной службы, о подтверждении уплаченной суммы НДС. Обязательно дождитесь и распечатайте его. Возможно, с вас потребуют прислать от сканированные копии документов импорта, на почту уполномоченного лица, в частности просят прислать тогда, когда смущает, например, дата прихода, вы обязательно должны приложить талон, о пересечении границы и договор, согласно которому, вы приняли решение о дате приема товара.

Надеемся наша статья была полезной. Желаем успехов!

Бухгалтер-консультант компании «ITSheff» Смирнова Е.А.