Ознакомиться с особенностями исчисления НДС в тех или иных ситуациях можно на нашем форуме. Например, по этой ветке можно узнать включаются ли в налоговую базу по НДС транспортные расходы при импорте товаров из Белоруссии.

По какой ставке считать белорусский НДС

При ввозе товаров из Белоруссии российский импортер обязан уплатить ввозной НДС, причем независимо от того, на территории какой страны они были произведены (об этом свидетельствует письмо Минфина РФ от 08.09.2010 № 03-07-08/260). Исключений ни для кого не делается: в данном случае налогоплательщики платят НДС независимо от выбранной системы налогообложения.

Однако существует перечень товаров, освобожденных от импортного НДС. Прежде всего, это списки, приведенные в ст. 150 НК РФ и изданном в соответствии с ней Постановлении Правительства РФ от 30.04.2009 № 372. Применяется и освобождение по ст. 149 НК РФ.

Список случаев, когда не нужно платить НДС по импорту из Белоруссии, смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Для не освобождаемого от налога товара ставки при ввозе из Белоруссии действуют обычные — 20% или 10% — в зависимости от вида товаров. Пониженная 10%-я ставка предусмотрена для товаров, входящих в специальные перечни, устанавливаемые Правительством РФ. В частности, для продтоваров и детской продукции такие перечни утверждены постановлением Правительства РФ от 31.12.2004 № 908. Ввозная продукция, для которой льгот не установлено, облагается по ставке 20%.

Рассчитать НДС по импорту из Белоруссии вам поможет Готовое решение от КонсультантПлюс. Посмотреть материал можно бесплатно, оформив демо-доступ к системе.

Когда НДС при импорте из Белоруссии в Россию следует перечислить в бюджет

Уплатить НДС нужно до 20 числа месяца, следующего за тем, в котором ввезенные товары были приняты на учет. Несмотря на то, что «импортный» НДС перечисляется в бюджет посредством ЕНП, сроки для его уплаты оставили прежними (Письмо ФНС от 02.09.2022 г. № СД-3-3/9545).

Важно! Подсказка от КонсультантПлюс

НДС при ввозе по договору лизинга (если предусмотрен переход права собственности на предмет лизинга) уплачивайте по каждому лизинговому платежу не позднее…

Подробнее смотрите в КонсультантПлюс. Это можно сделать бесплатно.

Оплату ввозного НДС в бюджет можно произвести как в составе ЕНП, тогда в платежном поручении будет указано значение КБК 18201061201010000510, так и отдельным платежным поручением-уведомлением, в этом случае КБК для уплаты — 182 1 04 01000 01 1000 110. О том, как сформировать обе платежки, мы рассказали в этой статье.

Если у компании имеется положительное сальдо на ЕНС, то импортный НДС она может не перечислять совсем. Однако в этом случае необходимо, чтобы сальдо покрывало сумму налогового обязательства.

Уведомление по налогу в случае его перечисления в составе ЕНП не подается, поскольку срок уплаты и срок представления налоговой декларации совпадают.

Импорт из Белоруссии в Россию: что сдается в налоговую

По импортным ТМЦ заполняется особая декларация по косвенным налогам. Помимо этого, налоговикам следует направить ряд бумаг, подтверждающих факт импорта и уплаты НДС в бюджет.

Декларация заполняется за месяц, в котором ввезенные ТМЦ были отражены в учете. При этом если факт импорта отсутствовал, составлять ее нет необходимости.

ВАЖНО! С отчетности за август 2023 года форма действует в обновленной редакции (приказ ФНС от 12.04.2023 № ЕД-7-3/238@). Про изменения мы писали здесь.

Направляется данная декларация в инспекцию не позднее 20 числа месяца, следующего за тем, в котором активы были отражены в учете.

ВАЖНО! Сдается ли уведомление по «косвенному» НДС, узнайте здесь.

Если в компании за прошлый год числится 100 и менее работников, декларацию можно сдать в бумажном варианте. Следует помнить, что обязательная электронная форма предусмотрена только для обычных (квартальных) деклараций по НДС. Об этом говорят и сами налоговики (письмо УФНС РФ по г. Москве от 11.03.2014 № 16–15/021948).

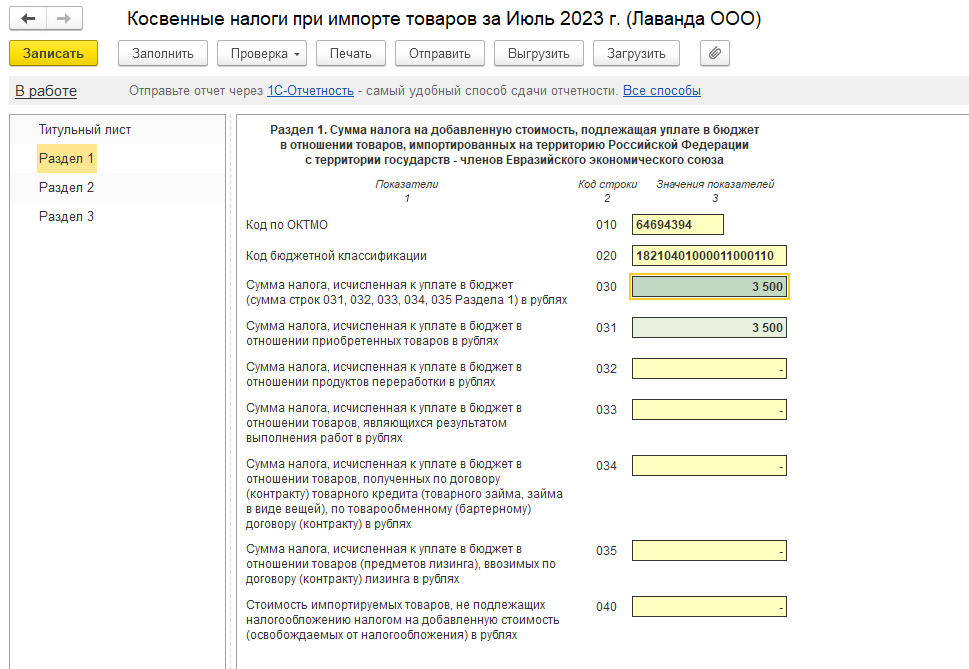

В случае ввоза безакцизных товаров заполнению в декларации будет подлежать только раздел 1 (помимо обязательного титульного листа). При этом сумма импортного налога, подлежащая уплате в бюджет, отразится в строке 030 раздела 1.

Смотрите Образец заполнения декларации по косвенным налогам при импорте из Белоруссии и других стран ЕАЭС от экспертов КонсультантПлюс бесплатно, оформив пробный доступ к системе.

Документация, подтверждающая импорт

Наряду с декларацией в налоговую необходимо представить определенный пакет документов, а точнее их заверенных копий (за исключением заявления о ввозе товаров, которое сдается в оригинале):

- Выписки из банка в качестве подтверждения уплаты ввозного НДС (естественно, если налоговики приняли решение о зачете переплаты, то она будет не нужна). Если же говорить о том, как с этим моментом дело обстоит на практике, то банковской выписке налоговики предпочитают копии платежек с банковской отметкой и печатью.

- Договора поставки импортных товаров, заключенного с белорусским контрагентом. Если же ТМЦ поставлялись через посредника, необходимо приложить соответствующий посреднический договор, а также информационное сообщение со сведениями о поставщике.

- Транспортных и сопроводительных бумаг.

- Счета-фактуры.

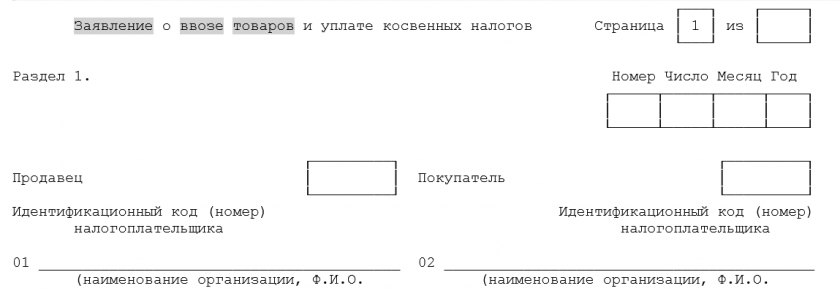

- Заявления о ввозе товаров и уплате косвенных налогов. Оно сдается в бумажном варианте (в 4 экземплярах), а также в электронном виде (его формат утвержден приказом ФНС РФ от 19.11.2014 № ММВ-7-6/590@).

О том, на основании каких документов можно взять в вычеты ввозной НДС, оплаченный посредником, читайте в материале «Как принять к вычету НДС, если на таможне его уплатил посредник?».

Заявление о ввозе при импорте из Республики Беларусь

Компании-импортеры заполняют раздел 1 заявления, внося в него данные о поставщике и покупателе, сведения о договоре и стоимости импортируемых ТМЦ. Раздел 2 заявления заполняется самими инспекторами (здесь же они проставляют свою отметку об уплате НДС). В некоторых ситуациях, например, при посредничестве, импортеру необходимо заполнить и третий раздел.

Бланк заявления вы можете скачать на нашем сайте, кликнув по картинке ниже:

Бланк заявления о ввозе при импорте из стран ЕАЭС

Скачать

Заполнить заявление вам помогут разъяснения и образец от экспертов КонсультантПлюс, посмотреть которые можно бесплатно, получив пробный доступ к системе.

Инспекторы рассматривают заявление в течение 10 рабочих дней и подтверждают уплату НДС:

- Отметкой на бумажном заявлении. При этом один из экземпляров заявления остается у контролеров, а остальные возвращаются компании-импортеру. Из них один документ предназначен для самой компании, а 2 других должны быть переданы белорусскому поставщику, чтобы он смог подтвердить нулевую ставку по экспорту на своей территории.

- Отдельным электронным документом, при отправке элеткронного заявления. В этом случае покупатель должен передать продавцу в электронном или бумажном виде копии своего заявления и подтверждающего документа, полученного от ИФНС.

Как принимается НДС к вычету

После того как импортер получит свой экземпляр заявления с отметкой налоговиков, он может заявить вычет (письма Минфина РФ от 02.07.2015 № 03-07-13/1/38180, от 17.08.2011 № 03-07-13/01-36). Налоговое законодательство (п. 2 ст. 171, п. 1 ст. 172 НК РФ) содержит 3 условия, при одновременном соблюдении которых импортер вправе заявить о вычете НДС при импорте из Белоруссии:

- Товары были приобретены для НДС-облагаемых операций.

- ТМЦ поставлены на учет.

- Уплачен ввозной НДС.

Однако правила ведения книги покупок, утвержденные постановлением Правительства РФ от 26.12.2011 № 1137, выдвигают еще одно дополнительное требование: заявление о ввозе товаров с отметкой контролеров должно быть зафиксировано в книге покупок с указанием номера платежного документа, на основании которого НДС был уплачен в бюджет (дата и номер заявления заносятся в графу 3 книги, а реквизиты платежного поручения — в графу 7).

Внимание! Вычет импортного НДС заявляется в обычной (квартальной) декларации — не путайте ее с декларацией по косвенным налогам. Заявленная сумма вычета отразится в строке 190 раздела 3 (письмо ФНС России от 20.10.2010 № ШС-37-3/13778@).

См. также материал «Какой порядок возмещения (возврата) НДС при импорте товаров?».

Однако есть случаи, когда НДС, уплаченный при ввозе товаров из ЕАЭС, нужно учитывать в их стоимости. Ознакомьтесь с такими случаями в Готовом решении от КонсультантПлюс бесплатно.

Как быть со сроками

На практике нередки ситуации, когда НДС при импорте из Белоруссии уплачивается в одном квартале, а отметку налоговиков на заявлении импортер получает в следующем. По мнению чиновников, в этом случае НДС берется к вычету только после того, как будет проставлена соответствующая отметка (письмо Минфина РФ от 02.07.2015 № 03-07-13/1/38180).

Однако судьи в таких ситуациях часто принимают сторону налогоплательщиков, заявляющих вычет в периоде фактической уплаты НДС в бюджет, без ожидания отметки контролеров (постановление ФАС Московского округа от 25.07.2011 № КА-А41/7408–11). Однако если вам спорить с налоговой не хочется, то целесообразнее все же отметки дождаться.

Итоги

Товары, импортируемые из стран ЕАЭС (в т. ч. из Белоруссии), облагаются НДС по обычным ставкам (20 и 10%), если не являются освобождаемыми от налога. Уплата такого налога обязательна для всех импортеров вне зависимости от применяемого ими режима налогообложения. Срок для уплаты и отчета по налогу, начисляемому при импорте из ЕАЭС, истекает 20 числа месяца, наступающего за месяцем, являющимся отчетным.

Отчетность представлена декларацией по косвенным налогам и заявлением о ввозе, сопровождаемыми копиями подтверждающих ввоз и уплату налога документов. За месяц, в котором операции по ввозу отсутствуют, отчетность не сдается. Оплаченный налог при условии принятия ИФНС документов о ввозе подлежит вычету.

См. также наши статьи:

- «НДС при импорте из Казахстана в Россию»;

- «НДС при импорте товаров из Киргизии в Россию»;

- «НДС при импорте товаров из Узбекистана в Россию»;

- «Уплата и восстановление НДС при импорте товаров из Китая в Россию».

Благодаря тому, что Республика Беларусь входит в Таможенный союз Евразийского экономического союза (ТС ЕАЭС), сотрудничать с белорусскими партнёрами проще: отсутствуют таможенные пошлины и декларирование. Но до заключения контракта следует определить, кто платит НДС, язык, на котором будет составлен договор, и суд, в который следует обращаться в случае возникновения споров.

Рассмотрим, как проверить партнёра из Беларуси, нюансы составления договора, а также таможенное оформление и декларирование.

Объёмы товарооборота с Беларусью

Основным торговым партнёром Беларуси является Россия, чья доля, согласно данным МИД РБ, в 2021 году составила 49% стоимостного объёма внешней торговли товарами, 41% экспорта, 57% импорта.

Товары, импортируемые из Беларуси в Россию

Согласно данным Федеральной таможенной службы, РФ импортирует из Республики Беларусь:

- продовольственные товары: мясо, рыбу, молочную продукцию, яйца

- мебель и постельные принадлежности, матрацы и подушки, лампы, осветительное оборудование и вывески

- средства наземного транспорта

- электрические машины и оборудование, звукозаписывающую аппаратуру

- ядерные реакторы и котлы

- инструменты и оптические, фотографические, кинематографические, измерительные и контрольные аппараты

- одежду и трикотаж

- древесину и изделия из неё

- изделия из чёрных металлов

Как показывает практика, ассортимент ввозимых из Беларуси товаров гораздо шире. Также Беларусь имеет высокую долю в оказании IT-услуг российским компаниям.

Товары, экспортируемые в Беларусь из России

Наибольшую долю в экспорте в Беларусь за IV квартал 2021 года (более 25%) составили минеральное топливо, нефть и продукты её переработки.

Также Беларусь закупает у России:

- пищевые продукты, злаки и готовые продукты из зерна

- жиры, животные и растительные масла

- ядерные реакторы и котлы

- органические химические соединения и удобрения

- бумагу и картон

- чёрные металлы, медь, алюминий и изделия из него

- жемчуг, драгоценные камни и металлы, бижутерию и монеты

- электрические машины, звукозаписывающую аппаратуру

- продукты неорганической химии, редкоземельные металлы, радиоактивные элементы и изотопы

- фармацевтическую продукцию

Другие страны, с которыми Беларусь ведёт торговлю

Согласно данным МИД РБ, страны Евросоюза являются вторым по величине торговым партнёром Беларуси, товарооборот с которым в 2021 году составил около 25%.

Сейчас Беларусь работает над увеличением своей доли на рынках США, Азии, Африки и Океании.

Поиск партнёра в Республике Беларусь

Благодаря отсутствию языкового барьера, бизнесмену из России намного проще найти партнёра в Беларуси, чем в Евросоюзе, США или в Китае. Для деловых поездок или перевода сайтов не потребуются переводчики.

Искать поставщика или покупателя можно сразу, не отрываясь от компьютера, главное – знать, какие товары либо фирмы нужны.

Для поиска можно использовать специальные площадки-агрегаторы, например:

- b2b.by – база данных о компаниях из Беларуси

- deal.by – маркетплейс, где размещены объявления поставщиков из РБ

- by.wildberries.ru – белорусская страница Wildberries

Однако у поиска через интернет есть один недостаток – оценивать товар придётся только по фото или видео, а на основании этого сделать однозначные выводы о качестве продукции довольно сложно.

Тем, кто уже точно знает, с какой белорусской компанией хочет сотрудничать, можно обратиться к ней напрямую. Для этого нужно найти контактные данные этой компании в интернете либо на упаковке товаров или документах к продукции, производимой компанией из РБ.

Порядок проверки бизнес-партнёра из Беларуси

Чтобы избежать различного рода проблем, рекомендуем проверять контрагента до заключения контракта. Поставщики и покупатели из Беларуси не являются исключением.

Чтобы проверить бизнес-партнёра из РБ, нужно сделать следующие действия.

Запросить учредительные документы

В первую очередь необходимо запросить у белорусского контрагента учредительные документы, по которым проверить размер уставного капитала, адрес регистрации и ФИО руководителя.

Важно: добросовестный партнёр не откажется предоставить эти данные.

Учётный номер плательщика (УНП) – ключевой реквизит компании, который будет использоваться в дальнейшей проверке. УНП уникален для каждого налогоплательщика в РБ.

УНП присваивается при регистрации в налоговом органе. Иными словами, УНП в РБ выступает аналогом ИНН в России.

Проверить контрагента из РБ по УНП

Проверить белорусского контрагента можно и вручную по официальным источникам, но это будет трудно и долго, так как большинство информации находится в закрытом доступе.

Чтобы ускорить процесс, можно использовать специальные сервисы, к примеру, Контур.Фокус.

В Фокусе можно найти информацию о контрагентах из РБ так же быстро, как и о российских компаниях. Для этого нужно выбрать в списке страну Беларусь и в поисковую строку ввести УНП либо наименование проверяемой организации.

Фокус покажет на одной странице сервиса все регистрационные данные компании: её статус, УНП, дату регистрации, адрес и вид деятельности.

Регистрационные данные белорусской компании

Также в карточке компании отобразятся подробные сведения о её деятельности: состоит ли она в Белорусской торгово-промышленной палате, входит ли в Свободную экономическую зону (СЭЗ), имеет ли лицензии, сертификаты и декларации соответствия, зарегистрированные товарные знаки и исполненные контракты.

Все эти факты подтверждают, что компания осуществляет реальную деятельность, а также косвенно свидетельствуют о её благонадёжности. Чтобы детально изучить информацию, нужно кликнуть на интересующий блок – откроется вкладка с подробностями.

Детали в карточке компании

Также можно изучить финансовую отчётность компании из Беларуси. На основе этой информации можно составить представление о её платёжеспособности, узнать об активах и кредитах. Фокус получает эти сведения с портала электронных услуг Беларуси. Финотчётность можно заказать в разделе «Расширенные сведения».

Финансовая отчётность белорусской фирмы

Также в Фокусе можно найти сведения, указывающие, что организация испытывает определённые сложности. В карточке компании есть информация о приказных производствах, судебных делах, проверках и налоговых задолженностях. Если компания имеет большое количество судебных споров в качестве ответчика, в которых контрагенты требуют взыскать с неё крупные суммы, это сигнализирует о том, что нужно ещё раз обдумать все плюсы и минусы сотрудничества с ней.

Приказные производства и судебные дела

В Фокусе отобразится предупреждение, если организация находится на стадии банкротства. Предупреждение будет рядом с названием. В карточке появится соответствующий блок.

Банкротство белорусской фирмы

Чтобы не пропустить важные изменения состояния контрагента, можно поставить его на наблюдение. В таком случае Фокус предупредит, если у организации:

- изменятся статус и адрес

- начнётся процедура банкротства

- появятся приказные производства

- появятся судебные решения и заседания, в которых она упоминается

Проверить репутацию партнёра

Советуем почитать в интернете отзывы о белорусском партнёре. Они помогут больше узнать о качестве поставляемых товаров, сроках поставки и оплаты, соблюдаются ли гарантийные обязательства.

Покупателям из России в первый раз лучше заказать небольшую пробную партию товаров и изучить качество и скорость отгрузки.

Российским поставщикам рекомендуется проводить первые отгрузки по предоплате. Когда работа с покупателем станет системной, можно будет рассмотреть вопрос об отсрочке оплаты.

Проверить производство

Аудит приобрел достаточно широкую популярность в Китае, так как там много производств ведутся подпольно и часть производителей на самом деле занимается перепродажей. В одной из предыдущих статей мы подробно рассматривали правила проверки контрагентов из Китая.

И, хотя в Беларуси такое встречается гораздо реже, всё равно нужно быть начеку. Необязательно заказывать полный аудит производства: достаточно попросить поставщика показать фотографии или же провести экскурсию по предприятию с помощью видеоконференции.

Заключение договора с контрагентом из Беларуси

После того как проверка партнёра из РБ будет успешно пройдена, можно приступать к заключению внешнеэкономического контракта. Учитывая, что сторонам нужно согласовать все существенные моменты, подписание контракта может затянуться.

Условия поставки товаров

Поставка товара всегда предполагает его перемещение из точки А в точку Б. В договоре важно заранее прописать, кто будет отвечать за перемещение товара и брать на себя связанные с этим перемещением риски. Во внешнеторговых контрактах ситуация усложняется ещё и тем, что точки А и Б находятся в разных государствах.

Как показывает практика, условия поставки при заключении внешнеэкономических контрактов определяются по правилам Инкотермс (Incoterms).

Инкотермс – международный сборник правил, которые используют по всему миру. Он регулирует права и обязанности сторон при транспортировке товара, ответственность за его утрату или уничтожение, таможенную очистку и страхование.

Актуальной версией сборника является Инкотермс 2020, однако стороны могут согласовать применение предыдущих версий (2010 или 2000). В сборнике правил 2020 действует 11 терминов, определяющих права и обязанности сторон. К примеру, там содержатся такие термины, как:

- EXW – поставщик по контракту несёт ответственность только за отгрузку товаров на своём складе, а все обязанности по доставке, таможенному оформлению и страхованию товара возлагаются на покупателя

- DDP – поставщик обязуется доставить товар в место, обозначенное покупателем, и берёт на себя все обязанности по таможенному оформлению, уплате пошлин и страхованию груза

Сроки поставки и проведения оплаты

Как показывает практика, больше всего времени занимает обсуждение сроков поставки товара и его оплаты. Зачастую покупатели хотят максимально быструю доставку и 100% постоплату, в то время как поставщики – поставку в течение 100 дней после внесения 100% аванса.

Основная задача сторон – согласовать реальные даты поставки и проведения оплаты. При этом не нужно указывать сроки, которые стороны изначально не смогут соблюсти.

Сроки, в течение которых резиденты должны обеспечить завершение каждой внешнеторговой операции, были утверждены указом Президента Республики Беларусь от 27 марта 2008 г. № 178 и составляют, к примеру (п. 1.4 данного Указа):

- до 180 дней включительно с даты отгрузки товаров, работ, услуг (ТРУ) – при экспорте

- до 90 календарных дней включительно с даты проведения платежа – при импорте

Однако указанные сроки могут быть увеличены Нацбанком РБ по соответствующему обращению белорусской организации.

Сумма и валюта договора

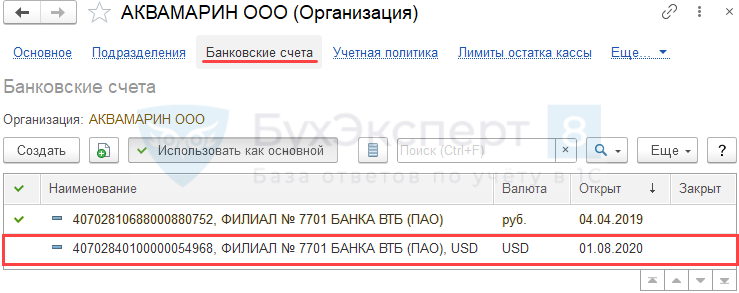

В договоре с поставщиком из Беларуси необходимо чётко прописать сумму контракта и валюту, в которой покупатель её будет уплачивать. Если же предполагается несколько поставок в рамках одного договора, то сумма контракта должна быть равна сумме всех поставок.

Законодательство РБ позволяет заключать контракты как в белорусских рублях, так и в иностранной валюте. Можно использовать и российские рубли, только в этом случае нужно установить в контракте официальный курс.

Но, даже если договор с партнёром из Беларуси заключен в российских рублях, он всё равно считается внешнеэкономическим. Соответственно, поставщику из России нужно открывать валютный счёт.

Важно: российская сторона обязана поставить на учёт в банке, обслуживающем валютный счёт, все импортные контракты от 3 млн рублей и экспортные договоры от 6 млн рублей.

Описание товара, условия возврата

Описание товара считается ключевым элементом договора. В договоре необходимо прописать фирменное наименование товара, его характеристики, цвет, вес, состав и так далее.

Важно: чем подробнее будут описаны характеристики товара, тем большая вероятность того, что покупатель получит именно то, что заказывал.

Нужно заранее определить порядок направления претензий по качеству ТРУ, а также сроки устранения недостатков.

Обязательно пропишите в контракте, в какие сроки и за чей счёт будет проводиться возврат некачественного товара.

Форс-мажорные обстоятельства

Раньше стороны уделяли мало внимания блоку контракта, посвящённому обстоятельствам непреодолимой силы (форс-мажору). Но сейчас, в условиях пандемии и экономических санкций, партнёры стараются учесть и указать все обстоятельства, которые могут освободить их от ответственности за неисполнение или несвоевременное исполнение обязательств по внешнеэкономическим контрактам.

Язык оформления договора

Хотя в РБ и действует 2 официальных языка: русский и белорусский, – контракты обычно заключаются на русском языке. Соответственно, не возникнет споров по поводу перевода.

Нюансы таможенного оформления и декларирования

Между Россией и Беларусью как членами ЕАЭС действует упразднённый таможенный контроль: заполнять и предоставлять таможенные декларации не требуется.

Учёт товаров, перемещаемых между странами, ведётся путём подачи статистических форм в таможню государства, из которого вывозится товар.

Порядок обложения и ставки НДС

Действуют следующие ставки НДС:

- при экспорте товаров из России в Беларусь – у российского поставщика НДС по ставке 0%, у белорусского покупателя НДС 10% или 20%

- при импорте товаров из Беларуси — у белорусского поставщика НДС 0%, у российского покупателя НДС 10% или 20%

Таким образом реализуется принцип отсутствия двойного налогообложения, согласно которому НДС всегда платит только одна из сторон.

Важно: сторона, которая применяет ставку НДС 0%, обязана доказать законность этой операции своему налоговому органу.

В качестве подтверждения выступают следующие документы:

- банковская выписка или платёжное поручение, которое подтверждает факт уплаты НДС со стороны контрагента

- договор между белорусской и российской компанией на поставку ТРУ

- транспортные документы

- счета-фактуры и иные документы, подтверждающие стоимость

- заявление о ввозе товара и уплате косвенных налогов, содержащее отметку налогового органа

В договоре необходимо прописать сроки предоставления указанных документов и штрафные санкции в случае их нарушения, так как у стороны, заявляющей ставку НДС 0%, при несвоевременном предоставлении подтверждающих документов второй стороной могут возникнуть проблемы.

Важно: организации из России, которые применяют упрощённую систему налогообложения, по общему правилу не являются плательщиками НДС. Но они обязаны уплатить НДС по ставке 10% или 20% при импорте товаров, в том числе и из РБ.

Подсудность контракта с партнёром из Беларуси

При заключении внешнеэкономического контракта сторонам необходимо заранее определить суд, в котором будут рассматриваться возникающие в рамках этого контракта споры.

Арбитражный или экономический (хозяйственный) суд

Россия и Беларусь заключили Соглашение от 17 января 2001 г. «О порядке взаимного исполнения судебных актов АС РФ и ХС РБ». Согласно соглашению, решение по спору, рассмотренному в Экономическом суде РБ, будет автоматически действовать в РФ и, наоборот, решение АС РФ будет действовать в Беларуси.

Для российской компании лучше, чтобы споры рассматривались в Арбитражном суде РФ. Но, если по договору спор всё же будет рассматриваться в Экономическом суде РБ, это не будет большой проблемой.

Российская компания может беспрепятственно подать иск в белорусский суд, равно как и белорусская компания может обратиться в Арбитражный суд РФ. Порядок рассмотрения споров будет регулироваться ХПК РБ или АПК РФ, которые имеют схожее содержание.

Таким образом, и в белорусском, и в российском суде интересы сторон будут защищены в одинаковой мере.

При этом стоит учесть, что на суд в другой стране придётся понести расходы на юристов, разбирающихся в праве соответствующей страны.

Третейский суд

Третейский суд — негосударственный юридический орган, решающий гражданско-правовые споры.

Стороны могут указать в договоре наименование этого суда для рассмотрения всех споров.

Обратите внимание: нужно быть максимально осторожными с третейскими оговорками. Эти суды не относятся к государственным, и их независимость от одной из сторон может вызывать вопросы.

Международный арбитражный суд (МАС)

В договоре также можно указать, что споры будут рассматриваться в одном из международных арбитражных судов, чьи решения признаются сразу несколькими государствами.

Такие суды имеются при торгово-промышленных палатах РФ и РБ:

- МАС при БелТПП

- Международный коммерческий арбитражный суд при ТПП РФ

Важно: сторонам необязательно выбирать между МАС при БелТПП и МКАС при ТПП РФ. Можно прописать в контракте, что рассмотрение спора будет проходить в любом другом МАС, к примеру, в Арбитражном суде Стокгольмской торговой палаты.

Таким образом, можно сделать вывод, что текущие условия располагают к сотрудничеству с партнёрами из Беларуси. Отсутствие языковых барьеров и трудностей в поиске партнёров, упрощённое таможенное оформление, соглашение о взаимном исполнении судебных актов — всё это может серьёзно упростить работу. Самое главное – проводить тщательную и своевременную проверку контрагентов.

Отчеты при импорте из стран ЕАЭС

Так как у стран, входящих в состав ЕАЭС, единое таможенное пространство, то при импорте с их территории таможенную декларацию сдавать не нужно. Но перед таможней отчитаться все же придется — подать статистическую форму учета перемещения товаров.

Форма и порядок заполнения отчета утверждены постановлением Правительства от 19.06.2020 № 891.

Отчет предоставляется в электронном формате, подписанный УКЭП. Предварительно импортеру нужно зарегистрироваться в качестве участника ВЭД в специальной информационной системе.

Отчитаться за импортный товар, полученный в текущем месяце, необходимо не позднее 10 рабочих дней следующего календарного месяца.

Неисполнение данной обязанности или представление отчета с ошибками может привести к штрафам в соответствии со ст. 19.7.13 КоАП.

Сдать электронный отчет можно с помощью специального сервиса сдачи отчетности, например, СБИС от Бизнес Легко. Это облачная программа, которая помогает подготовить и сдать в контролирующие органы отчетность через интернет. Кроме того, СБИС подскажет, что, куда и когда сдавать — так вы не пропустите важные отчетные даты.

Подключиться к сервису

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Исчисление НДС при импорте из ЕАЭС

При импорте из государств ЕАЭС в Россию, импортер должен уплатить НДС в соответствии с договором о ЕАЭС. То есть платят налог все, в том числе и освобожденные от уплаты НДС по ст. 145 НК. Налог уплачивается до 20 числа месяца, следующего за регистрацией ввозимых товаров.

Тут важно отметить, что НДС уплачивается через ЕНС, но срок его уплаты остается прежним.

Декларацию по косвенным налогам необходимо предоставить в этот же срок. Уведомление подавать не требуется, налоговые органы возьмут нужные данные в декларации.

Способ сдачи декларации по НДС (импорт из ЕАЭС) зависит от среднесписочной численности работников в предыдущем календарном году:

-

Если численность штата компании не превышает 100 человек, то отчитаться можно на бумаге.

-

Если количество сотрудников превышает эту величину, то подать декларацию можно только в электронном виде.

Для того чтобы подать декларацию в срок и без ошибок, воспользуйтесь специальным сервисом сдачи отчетности СБИС от Бизнес Легко. Система следит, чтобы цифры сходились не только в одном документе, но и между разными отчетами так, как этого требует налоговая. В систему уже заложены все контрольные соотношения, по которым отчеты проверяют сами госорганы.

Подключиться к сервису

К декларации нужно приложить документы:

-

заявление о ввозе товаров и уплате косвенных налогов в бумажном или в электронном виде, подписанное электронной подписью;

-

выписку из банка, подтверждающую уплату НДС;

-

товаросопроводительные документы;

-

счета-фактуры;

-

договоры, контракты.

Можно вместо оригиналов предоставить копии всех документов, кроме заявления о ввозе товаров и уплате косвенных налогов.

Однако из общих правил есть исключения:

-

Например, импорт ряда товаров, перечисленных в статье 150 НК, в том числе и из стран ЕАЭС, не облагается налогом.

-

Если перемещение товаров происходит в рамках одного юридического лица, то обязанность начисления и уплаты «ввозного» НДС не возникает.

Речь идет о ситуации, когда товар ввозится в РФ из филиала, расположенного на территории страны ЕАЭС. Это подтверждает Минфин в письме от 30.11.2020 № 03-07-14/104263.

Вычет «импортного» НДС

Если налогоплательщик не освобожден от уплаты НДС, то налог, уплаченный при импорте из ЕАЭС, можно принять к вычету (п. 26 приложения № 18 к договору о ЕАЭС, п. 2 ст. 171 НК).

Согласно ст. 171 и 172 НК вычет «ввозного» НДС возможен после принятия товаров к учету и при наличии документов, подтверждающих фактическую уплату налога при ввозе товаров. Дополнительных требований для принятия НДС к вычету в НК нет.

В то же время, при ввозе товаров из стран ЕАЭС налогоплательщик в книге покупок указывает номер и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС и платежного поручения, подтверждающего уплату налога.

Таким образом, сложности возникают, если «ввозной» налог уплачен в одном квартале, а отметка налоговиков на заявлении приходится на другой квартал. Например, налог уплатили в июне, а отметка налоговиками проставлена в июле, применить вычет во втором квартале не получится.

Момент возникновения у налогоплательщика права на вычет по НДС трактуется неоднозначно:

-

с момента уплаты «ввозного» НДС и принятия на учет товаров;

-

или имеется также дополнительное условие — наличие у организации заявления с отметкой налогового органа об уплате налога.

Учитывая, что судебная практика, в том числе Верховный суд, не в пользу компаний, отражайте вычет «ввозного» НДС в квартале, когда инспекторы поставят соответствующую отметку в заявлении.

Суммы НДС, уплаченные при ввозе товаров в Россию из государств-членов ЕАЭС, могут быть заявлены к вычету в течение 3 лет после принятия к учету товаров. Срок исчисляется с момента принятия к учету товаров, а последний квартал для заявления вычета — тот, в котором истекает трехлетний срок.

Сдавайте электронную отчетность во все контролирующие органы с первого раза. В этом поможет специальный сервис для сдачи отчетности СБИС от Бизнес Легко. В системе собраны все бухгалтерские и налоговые отчеты, которые всегда в актуальной форме. А круглосуточная поддержка оперативно решит все возникающие вопросы.

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8KS9ro

Импорт товаров из ЕАЭС отличается от импорта из третьих стран тем, что отсутствует таможенная декларация и НДС уплачивается в налоговую, а не в таможенный орган. Необходимо заполнить Заявление о ввозе товаров и получить отметку ИФНС о его регистрации и уплате НДС.

В ИФНС сдается декларация по косвенным налогам. Обязанности по ее сдаче распространяются и на импортеров-неплательщиков НДС. А еще в ФТС представляется Статистическая форма учета перемещения товаров.

Разберем практический пример в 1С.

См. также Настройки и особенности учета импортных операций в третьи страны в 1С

Содержание

- Пошаговая инструкция

- Перечисление аванса иностранному поставщику

- Приобретение товаров у иностранного поставщика

- Отражение в учете услуг по доставке товаров

- Поступление товаров на склад

- Начисление НДС при ввозе товаров из ЕАЭС

- Представление статистического отчета в ФТС в электронном виде

- Представление Декларации по косвенным налогам за апрель в ИФНС

- Уплата НДС в бюджет

- Переоценка валютных остатков

- Перечисление оплаты иностранному поставщику

- Списание отложенной отрицательной курсовой разницы

- Подтверждение оплаты НДС в бюджет

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

- Проверьте себя

В 2022-2024 годах курсовые разницы для налога на прибыль признаются по мере погашения задолженности (пп. 7.1 п. 4 ст. 271, пп. 6.1 п. 7 ст. 272 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Пошаговая инструкция

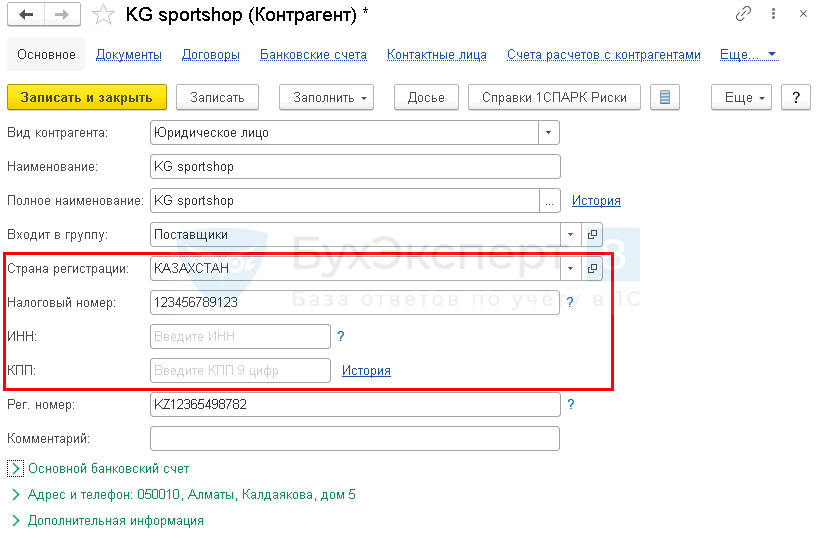

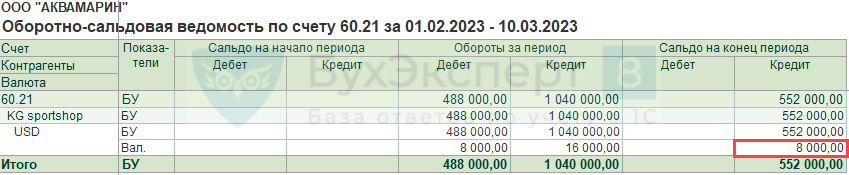

Организация заключила импортный контракт с поставщиком из Казахстана на поставку товаров на сумму 16 000 USD.

03 февраля перечислена предоплата поставщику в размере 50% — 8 000 USD.

20 февраля поставщик KG sportshop отгрузил товары Футболки мужские (3 200 шт.), стоимостью 16 000 USD. В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчику на складе поставщика. Базис поставки — FCA Алматы.

27 февраля товары доставлены на склад Организации. Транспортировка товаров по маршруту Алматы-Москва осуществлена сторонней организацией. Стоимость услуг составила 24 000 руб. (в т. ч. НДС 0%).

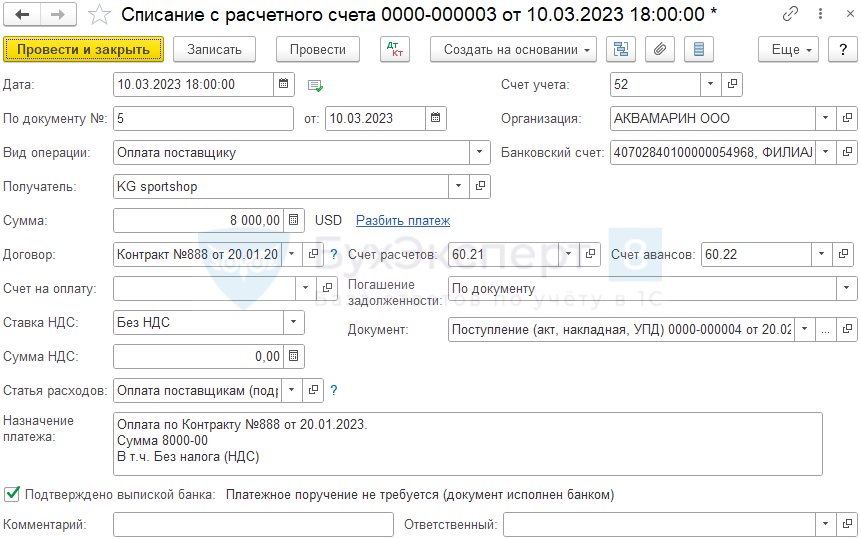

10 марта поставщику KG sportshop перечислен остаток оплаты за товары в сумме 8 000 USD.

Условные курсы ЦБ РФ для оформления примера:

- 03 февраля — 61,00 руб./USD;

- 20 февраля — 62,00 руб./USD;

- 28 февраля — 69,00 руб./USD;

- 10 марта курс — 63,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Перечисление аванса иностранному поставщику

Перечисление аванса иностранному поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Предварительно в справочник Банковские счета должна внесите информацию о валютном счете Организации, с которого производится оплата поставщику.

- Получатель — иностранный поставщик товаров из ЕАЭС;

При вводе в справочник Контрагенты поставщика из Евразийского экономического союза необходимо указать следующие данные:

- Страна регистрации;

- Налоговый номер;

- Рег.номер;

- Поле ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ.

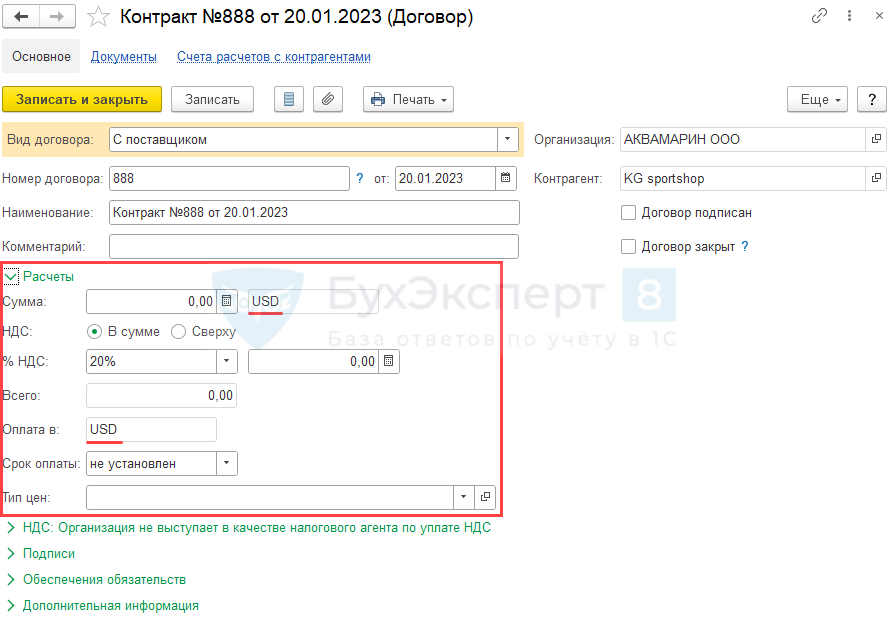

Договор с поставщиком в валюте заполняется следующим образом:

- Вид договора— С Поставщиком;

- Сумма— USD, валюта, в которой заключен договор;

- Оплата в— USD, валюта платежа.

В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле:

- Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»;

- Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

Так как оплата поставщику производится в валюте, то в документе указываются:

- Банковский счет — валютный банковский счет в USD, с которого производится оплата поставщику;

- Счет учета — 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма — сумма оплаты в валюте согласно выписке банка;

- Ставка НДС — Без НДС.

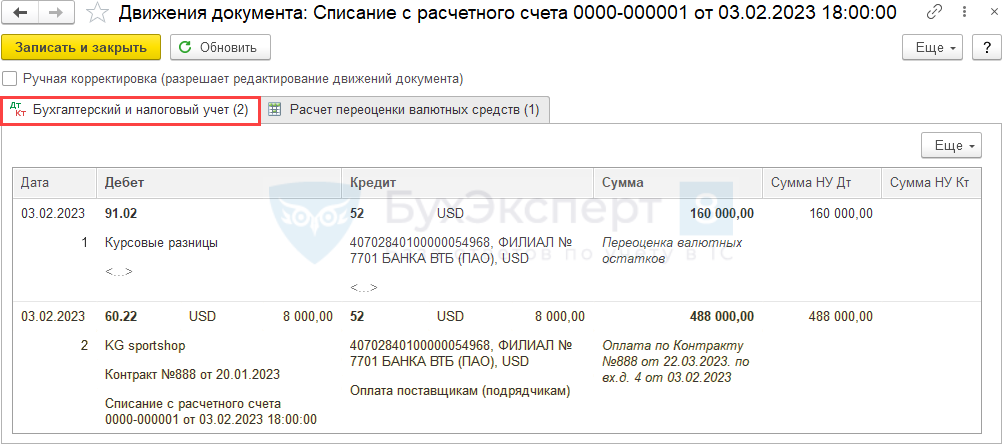

Проводки по документу

Документ заполняется в валюте, т. к. договор заключен в USD и оплата производится в USD. В проводках суммы отражены и в рублях, и в валюте. Это связано с тем, что учет в РФ ведется в рублях, поэтому стоимость валютных активов и обязательств пересчитывается в рубли (п. 4 ПБУ 3/2006).

Документ формирует проводки:

- Дт 91.02 Кт 52 — отрицательная курсовая разница по остаткам на валютном счете;

- Дт 60.22 Кт 52 — аванс, выданный иностранному поставщику.

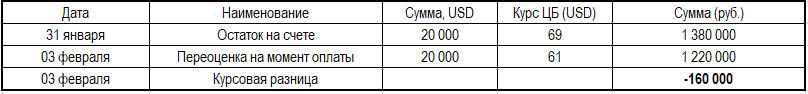

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, п. 5, 1 ст. 265 НК РФ).

Приобретение товаров у иностранного поставщика

Товары учитываются на счете 41.01 «Товары на складах» по фактической стоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н).

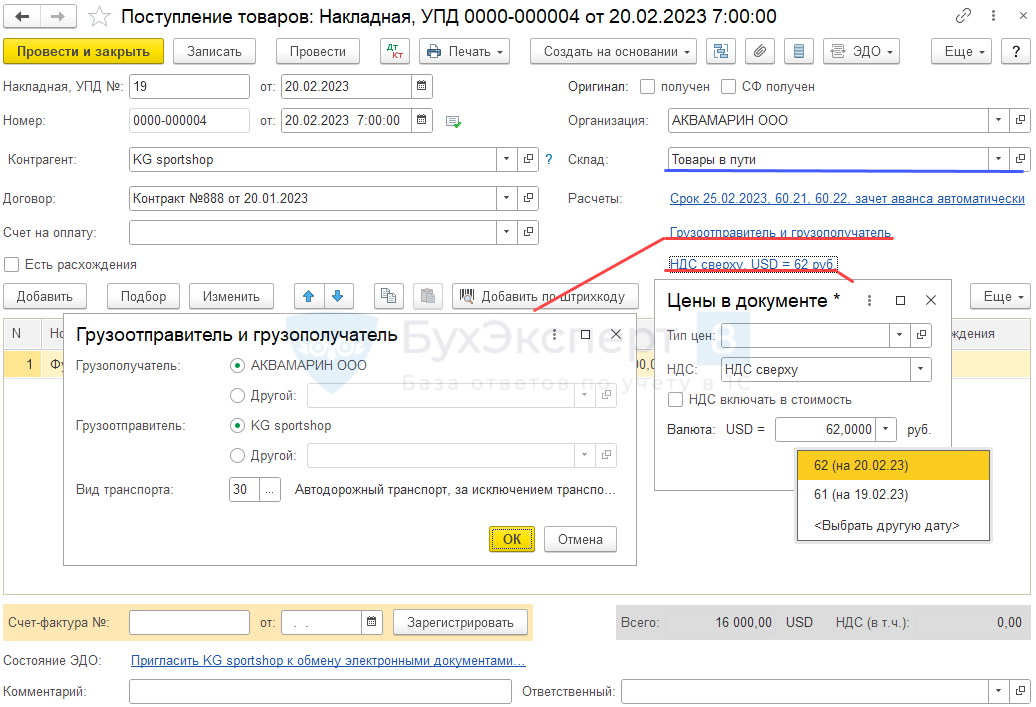

Приобретение товаров отразите на дату перехода права собственности документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

Шапка документа:

Физически товары на склад еще не поступили, поэтому рекомендуется использовать виртуальный склад, например, Товары в пути.

Ссылка Грузоотправитель и Грузополучатель заполняется на основании транспортного документа.

БухЭксперт8 советует заполнять эту ссылку, т. к. эта информация понадобится для корректного заполнения документа Заявление о ввозе товаров.

- Грузополучатель — получатель груза. Автоматически заполняется покупатель — наша Организация. По флагу Другой можно выбрать иного грузополучателя. Например, при транзитной торговле.

- Грузоотправитель — отправитель груза. По умолчанию подставляется продавец товаров из поля Контрагент. Если грузоотправитель не совпадает с продавцом, переключите флаг на позицию Другой и выберите отправителя из справочника Контрагенты.

- Вид транспорта — аналитика выбирается из выпадающего списка. В нашем примере — код 30 «Автодорожный транспорт».

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная, УПД).

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату перехода права собственности, но курс также зависит от порядка оплаты — см. Проводки по документу.

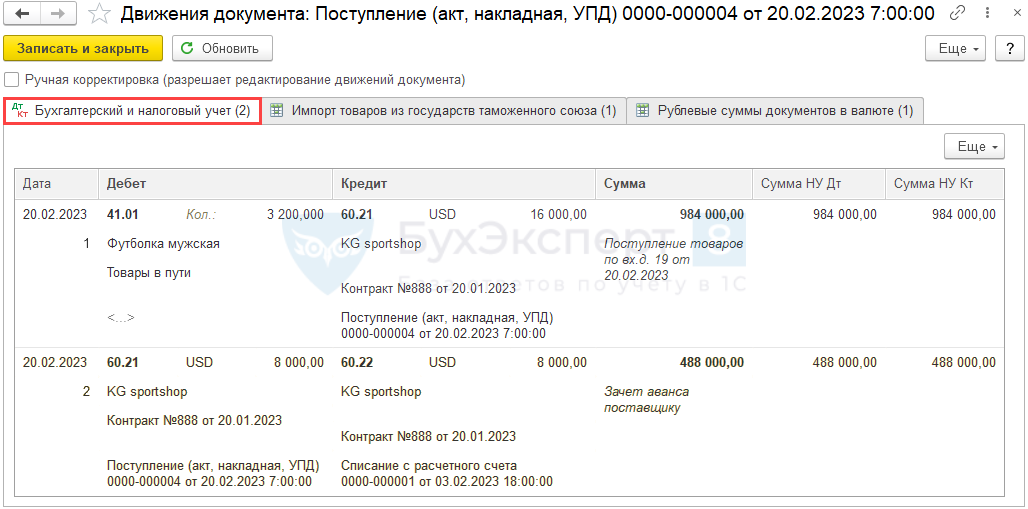

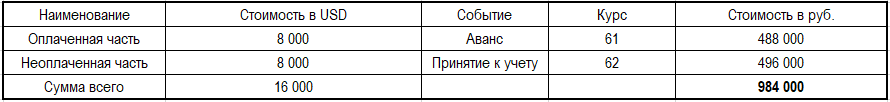

В нашем примере осуществляются частичная предоплата и постоплата. При такой смешанной форме оплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006);

- неоплаченная часть — по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006).

Табличная часть документа:

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т. д.):

- Номенклатура — приобретаемые товары, выбираются из справочника Номенклатура.

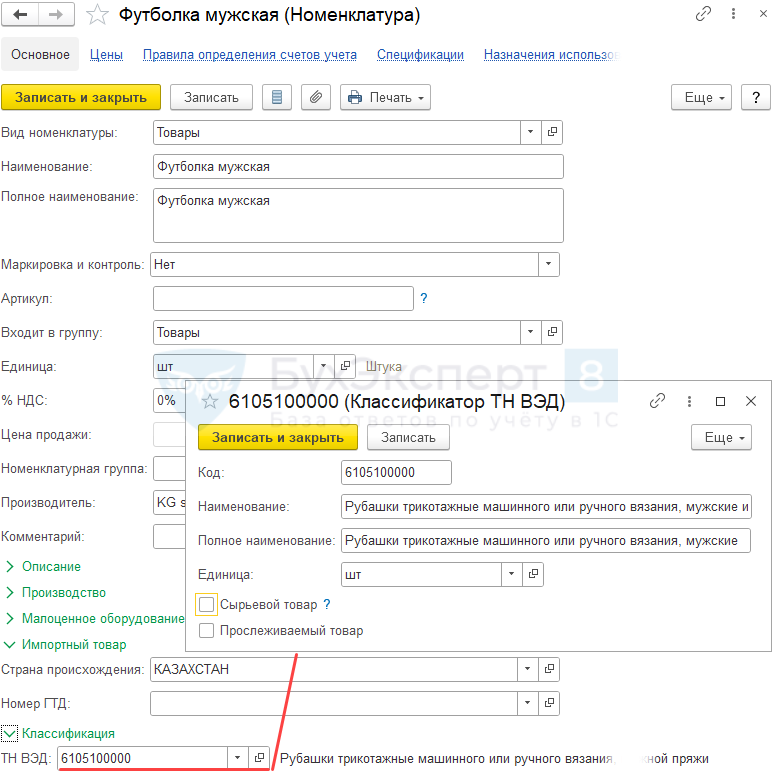

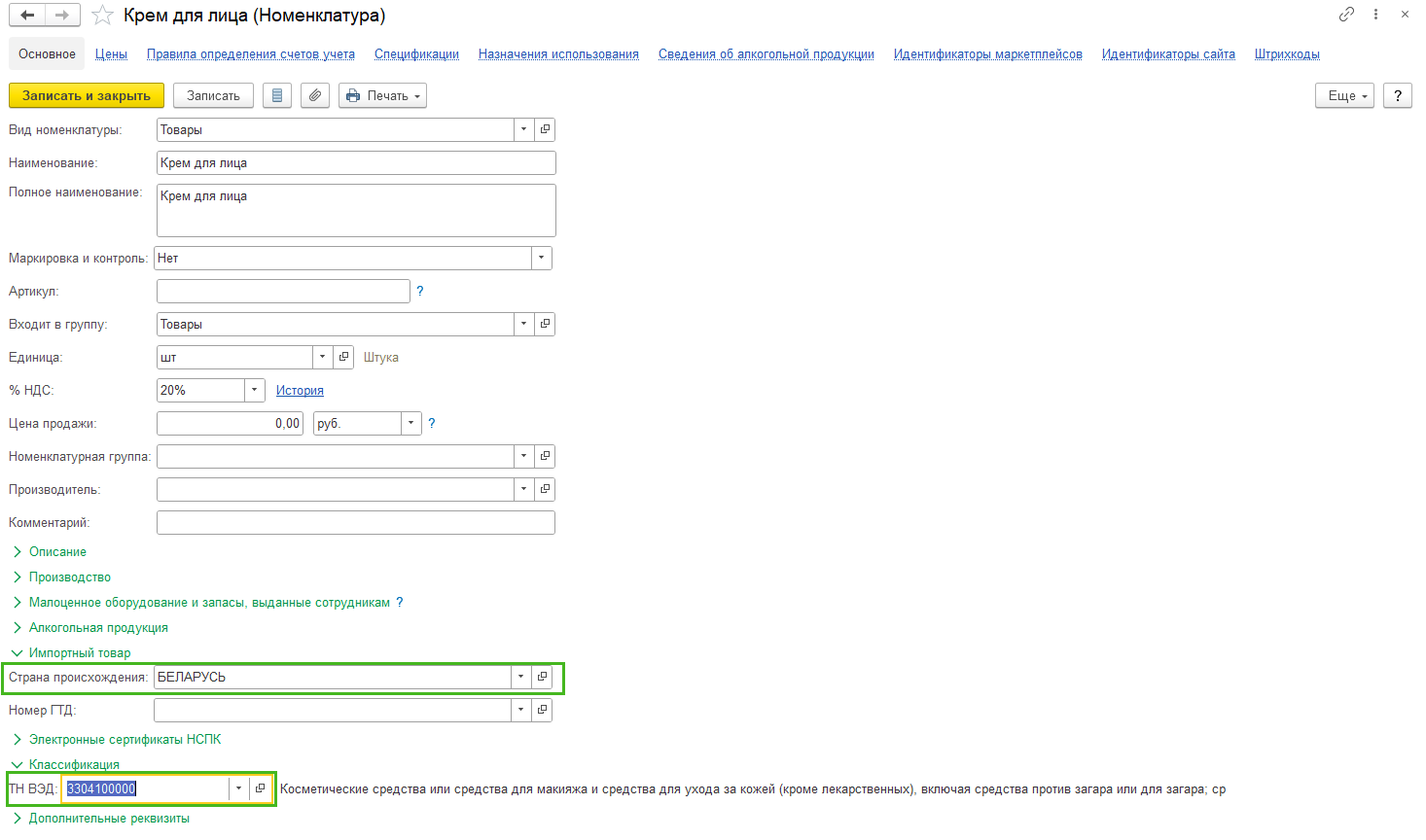

По импортным товарам, ввозимым из стран ЕАЭС, в карточке номенклатуры обязательно заполните поля:

- Страна происхождения;

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Далее в табличной части документа Поступление (акт, накладная, УПД) указывается:

- Цена и Сумма— на основании первичных документов от поставщика;

- % НДС — Без НДС;

- Страна происхождения — страна происхождения товаров;

- Счет-фактура № от — не заполняется, т. к. иностранный поставщик не выставляет счет-фактуру. В этом поле регистрируется СФ, выставленный по законодательству РФ, а не иностранный СФ. Даже если поставщик из ЕАЭС дал СФ — это не российский СФ, а документ иностранного государства. СФ иностранца вносится в документе Заявление о ввозе.

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.21 — принятие к учету товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Списание с расчетного счета;

- неоплаченная часть — по курсу на дату принятия товаров к учету из данного документа Поступление (акт, накладная, УПД) — форма Цены в документе.

Проверка сформированной стоимости товаров:

- Дт 60.21 Кт 60.22 — зачет аванса поставщику по курсу на дату предоплаты.

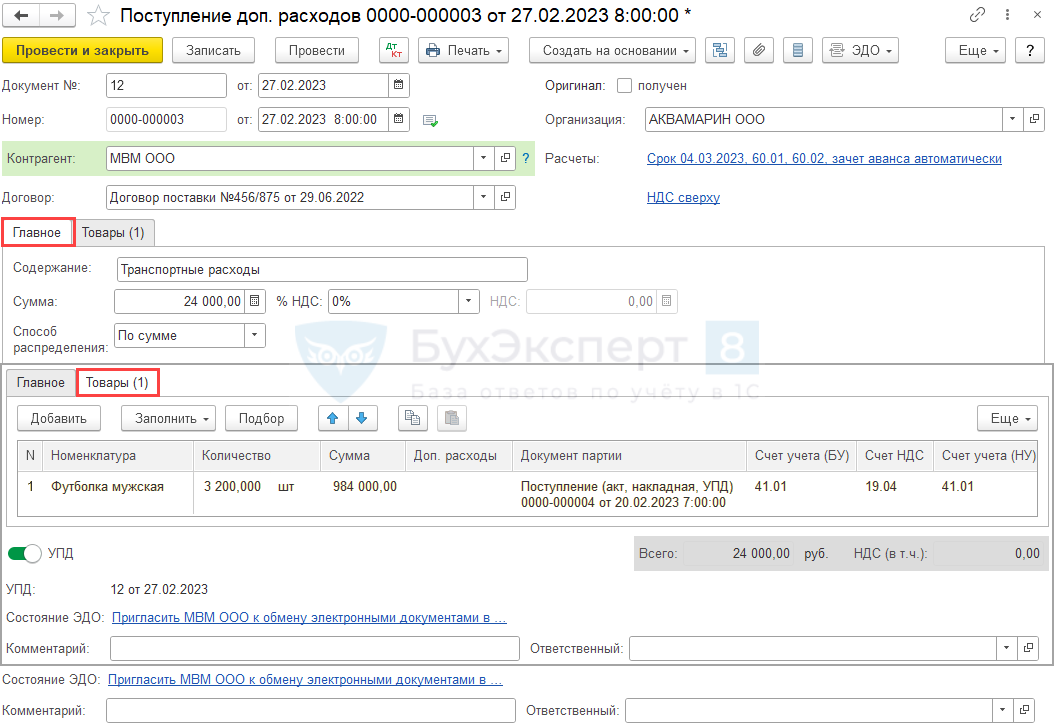

Отражение в учете услуг по доставке товаров

Подробнее об отражении расходов по доставке товаров Затраты на заготовку и доставку товаров НУ ОСН

Расходы, включаемые в стоимость товаров, отразите документом Поступление доп.расходов на основании документа Поступление (акт, накладная, УПД).

Укажите:

- Документ № от — номер и дата первичного документа от перевозчика;

- Контрагент — перевозчик (автоматически подставляется продавец товаров).

Вкладка Главное:

- Сумма — стоимость доставки (в нашем примере — 24 000 руб.);

- %НДС — 0%.

Вкладка Товары заполняется по поступлению, проверьте заполнение данных.

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 60.01 — учет затрат на услуги по доставке в стоимости товаров.

Поступление товаров на склад

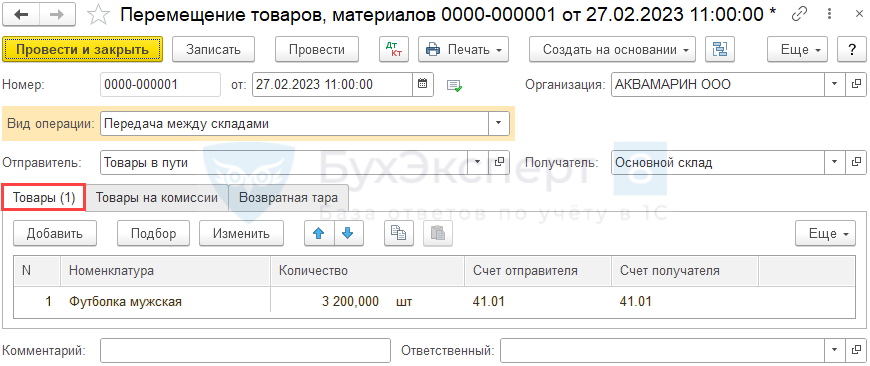

В нашем примере право собственности на товары перешло к покупателю в момент их отгрузки со склада поставщика. В результате товары приняты к учету с помощью документа Поступление (акт, накладная, УПД) на виртуальный склад Товары в пути.

В момент фактического поступления товаров на склад оформляется документ Перемещение товаров в разделе Склад — Перемещение товаров.

Документ удобно создать на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании, выбрав Перемещение товаров.

Шапка документа:

- от — дата фактического поступления товаров на склад.

- Отправитель — виртуальный склад, с которого «перемещаются» товары. В нашем примере такой склад называется Товары в пути.

- Получатель — склад, на который поступают товары, например, Основной склад.

Табличная часть документа:

- Вкладка Товары — указывается информация о поступивших товарах:

- Номенклатура — наименование товара;

- Количество — количество товаров, поступивших на склад;

- Счет отправителя и Счет получателя — счета учета товаров по определенным складам. В нашем примере счет учета на складах одинаковый — 41.01 «Товары на складах».

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 41.01 — фактическое поступление товаров на склад организации.

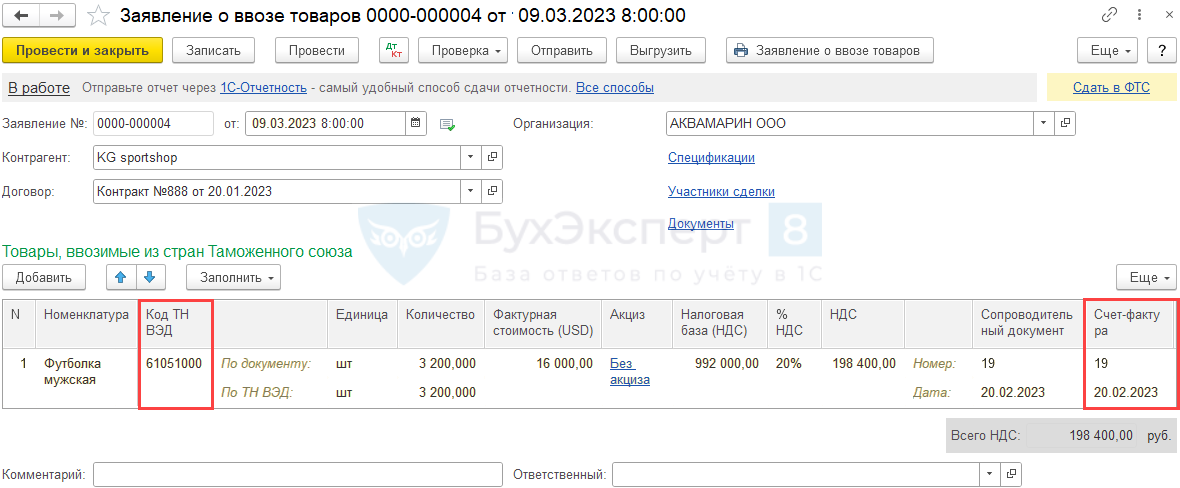

Начисление НДС при ввозе товаров из ЕАЭС

Не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных из ЕАЭС товаров, импортер (п. 13, п. 19, п. 20 Протокола о порядке взимания косвенных налогов…, приложение N 18 к Договору о ЕАЭС от 24.04.2014 (далее Протокол ЕАЭС)):

- самостоятельно исчисляет НДС и уплачивает его в ИФНС;

- оформляет Заявление о ввозе товаров для определения суммы НДС. Оно входит в пакет подтверждающих документов и сдается одновременно с декларацией о косвенных налогах в ИФНС.

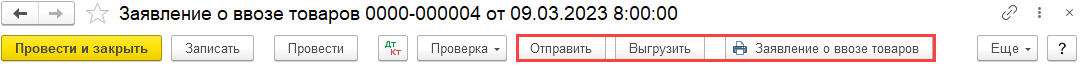

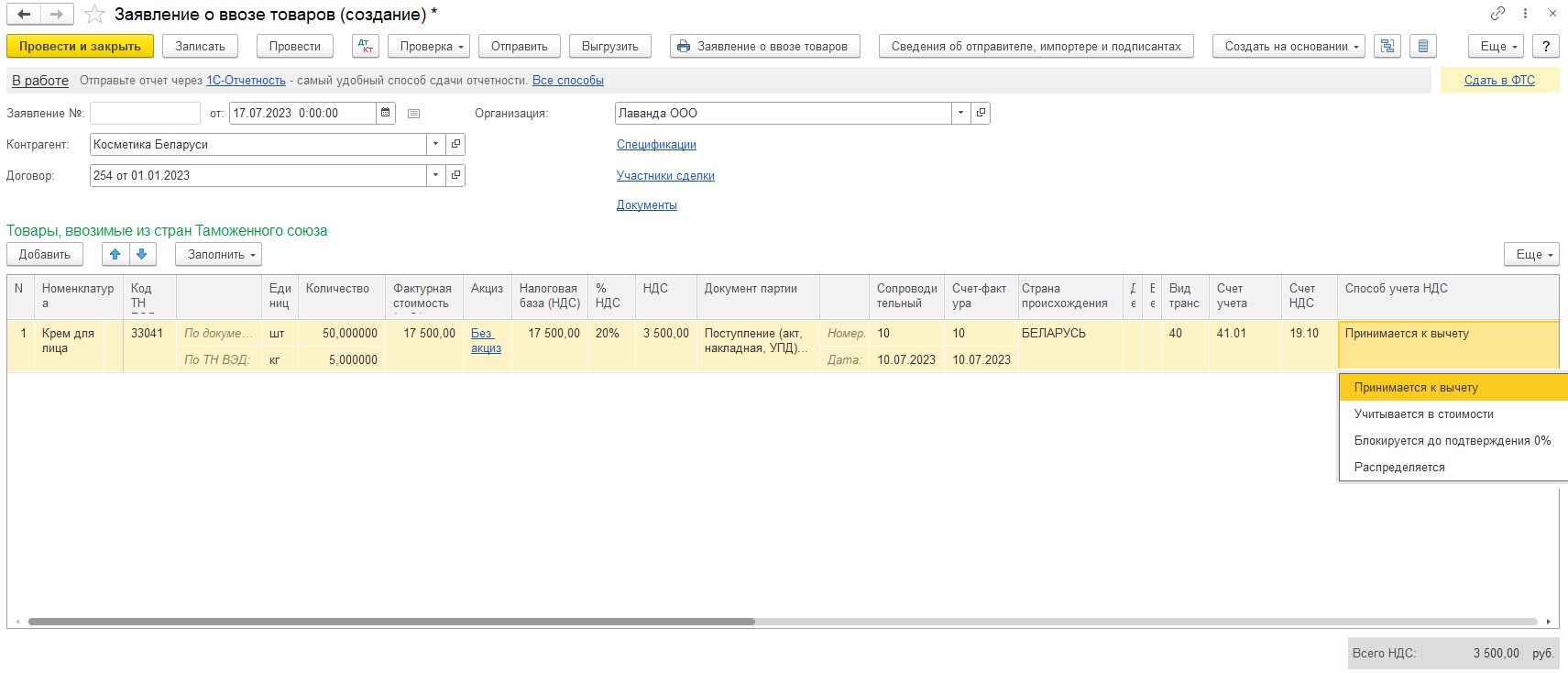

Начисление НДС при импорте товаров из ЕАЭС осуществляется с помощью документа Заявление о ввозе товаров в разделе Покупки — Заявление о ввозе товаров. Его лучше ввести на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании, выбрав Заявление о ввозе товаров.

Рассмотрим особенности заполнения документа Заявление о ввозе товаров по примеру.

В табличной части документа заполняется информация о товарах на основании документа Поступление (акт, накладная, УПД) и первичных документов:

- Номенклатура — наименование импортируемых товаров;

- Код ТН ВЭД — код согласно классификации единой товарной номенклатуры внешнеэкономической деятельности (Решение Совета Евразийской экономической комиссии от 16.07.2012 N 54);

- Единица — отдельно указывается единица измерения:

- По документу — единица, принятая для учета товаров в Организации;

- По ТН ВЭД — единица, установленная в классификаторе ТН ВЭД для конкретного кода (группы) товарной номенклатуры.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Для некоторых позиций единица измерения в классификаторе ТН ВЭД не установлена, и в колонке Единица По ТН ВЭД должен стоять прочерк, при этом единица измерения для учета товаров По документу будет заполнена.

Единица По ТН ВЭД используется для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Счет-фактура — данные СФ от иностранца или другого входящего документа от поставщика, подтверждающего стоимость импортированных товаров, заполняются вручную.

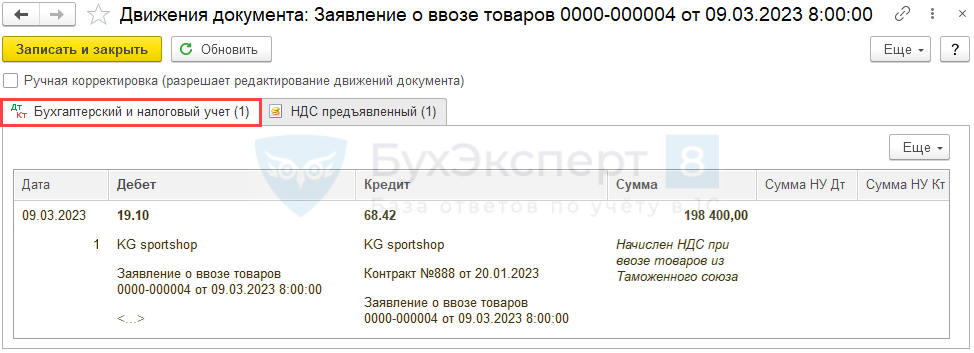

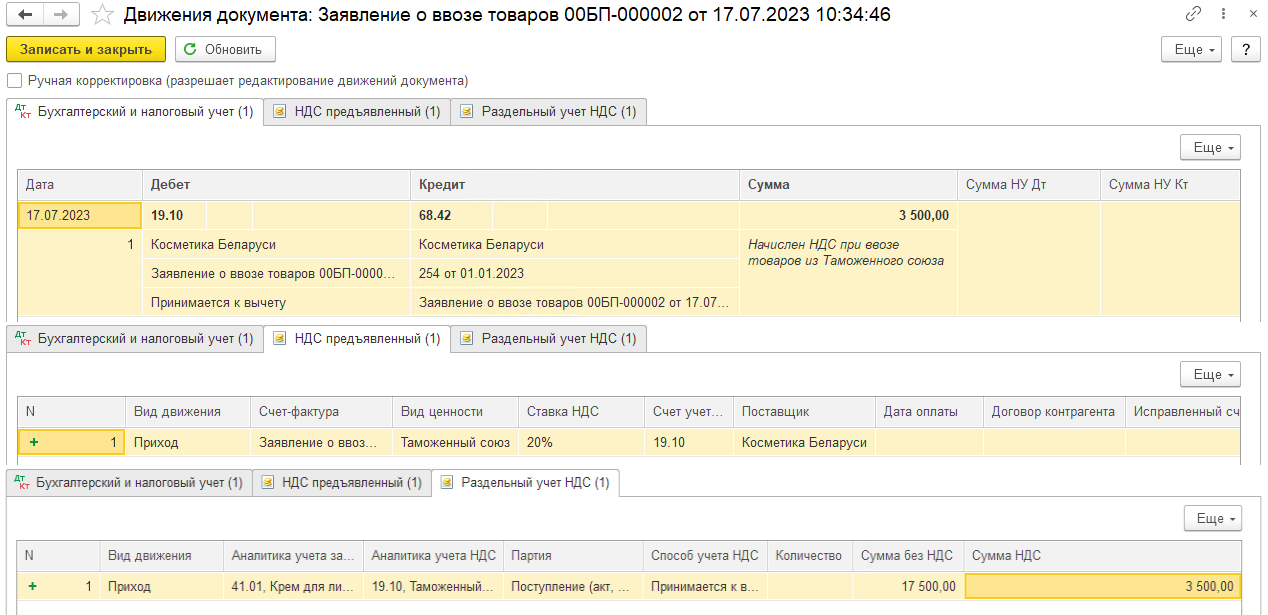

Проводки по документу

Документ формирует проводку:

- Дт 19.10 Кт 68.42 — начислен НДС при ввозе товаров из ЕАЭС.

- Счета 19.10 и 68.42 используются для отражения операций по НДС только при импорте товаров из ЕАЭС:

- на счете 19.10 «НДС, уплачиваемый при импорте из Таможенного союза» отражаются суммы начисленного НДС по товарам, ввезенным на территорию РФ из ЕАЭС (ранее Таможенный союз);

- на счете 68.42 «НДС при импорте товаров из Таможенного союза» учитываются суммы НДС, начисленного и уплаченного при ввозе товаров из ЕАЭС.

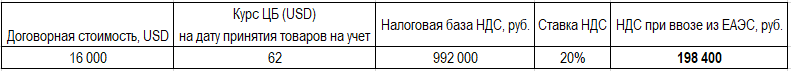

Проверка расчета суммы НДС при импорте товаров из ЕАЭС:

Налоговая база по НДС определяется на дату принятия на учет товаров исходя из стоимости, указанной в договоре.

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату принятия товаров к учету (п. 14 Протокола ЕАЭС, п. 3 ст. 153 НК РФ, Письмо Минфина от 25.07.2016 N 03-07-13/1/43356), курс на дату аванса не учитывается.

В нашем примере перечислен аванс поставщику, стоимость товаров в БУ и НУ в рублях не совпадает с налоговой базой по НДС, потому что курс USD разный:

- на дату перечисления аванса — 61 руб.;

- на дату принятия товаров на учет в момент перехода права собственности — 62 руб.

См. также Приобретение товаров у иностранного поставщика

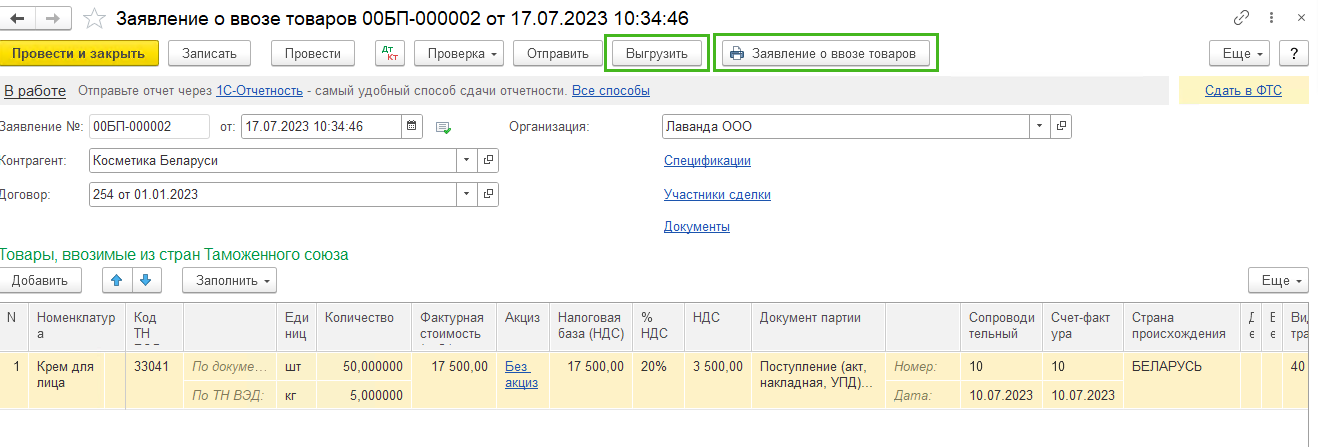

Документальное оформление

Заявление о ввозе товаров представляется в ИФНС одним из вариантов (пп. 1 п. 20 Протокола ЕАЭС):

- в электронном виде с электронно-цифровой подписью;

- в четырех экземплярах в бумажном виде, если электронно-цифровая подпись отсутствует.

Бланк заявления можно распечатать по кнопке Заявление о ввозе товаров. PDF

По кнопке Выгрузить можно сохранить документ в электронном виде в формате xml.

Заявление о ввозе товаров проверяется ИНФС в течение 10 рабочих дней. На нем проставляется регистрационный номер.

Заявление подтверждает уплату НДС в бюджет и входит в пакет документов для подтверждения налогового вычета НДС при импорте товаров из стран ЕАЭС.

ИФНС возвращает импортеру Заявление о ввозе товаров с отметкой об уплате НДС в зависимости от способа подачи:

- в электронном виде;

- три экземпляра на бумажном носителе.

Продавцу товаров из ЕАЭС надо вернуть Заявление о ввозе товаров с отметкой ИФНС (п. 6 Правил заполнения Заявления, утв. Протоколом об обмене информацией ЕАЭС от 11.12.2009):

- один экземпляр в электронном виде;

- два экземпляра на бумажном носителе.

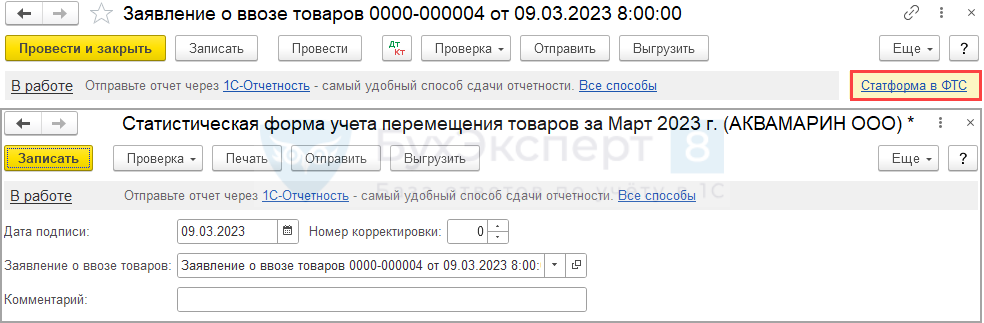

Представление статистического отчета в ФТС в электронном виде

При импорте из ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства от 19.06.2020 N 891).

Отчет удобно создать на основании документа Заявление о ввозе товаров по кнопке Создать на основании, выбрав Статистическая форму учета перемещения товаров или нажав на ссылку Статформа в ФТС.

В этом случае отчет заполнится автоматически. PDF

Статистическая форма представляется в таможенные органы не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором отгружен (получен) товар.

Форму можно выгрузить из 1С и отправить из личного кабинета на портале ФТС.

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (ст. 19.7.13 КоАП РФ):

- с должностных лиц — от 10 000 руб. до 15 000 руб.;

- с юридических лиц — от 20 000 руб. до 50 000 руб.

- Статистическая форма о перемещении товаров в ЕАЭС

- Утверждены новые правила ведения статистики торговли со странами ЕАЭС

Представление Декларации по косвенным налогам за апрель в ИФНС

При ввозе товаров с территории ЕАЭС импортеры обязаны сдать в ИФНС налоговую декларацию по косвенным налогам (НДС, акцизам). Срок представления декларации и уплаты налога — не позднее 20 числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола ЕАЭС).

Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕСХН), не освобождены от уплаты в бюджет НДС (акциза) при импорте из ЕАЭС и сдачи декларации по косвенным налогам (п. 3 ст. 145 НК РФ, п. 13 Протокола ЕАЭС).

Отчетный период по НДС при импорте из ЕАЭС — месяц, а не квартал, как по НДС на внутреннем рынке.

Декларация по косвенным налогам сдается ежемесячно до 20 числа!

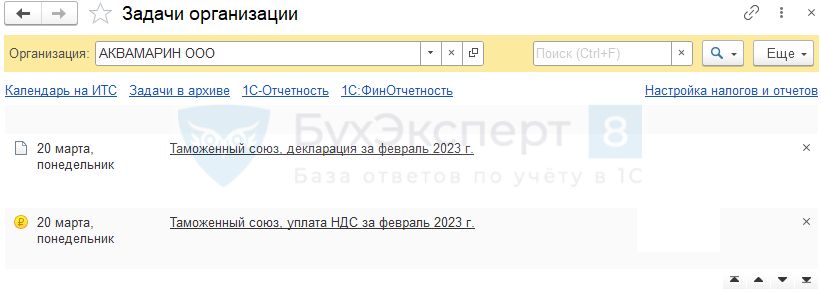

Декларация по косвенным налогам

Декларацию сформируйте через раздел Главное – Задачи организации — Таможенный союз, декларация за февраль 2023 г.

В налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств-членов ЕАЭС уплаченная сумма НДС отражается в:

- Разделе 1 стр. 031 «Сумма налога, исчисленная к уплате в бюджет в отношении приобретенных товаров в рублях».

PDF

В обычной декларации по НДС (КНД 1151001) сумма налога, начисленная при импорте из ЕАЭС, не отражается.

Подробнее — Декларация по косвенным налогам за 1 кв. 2023

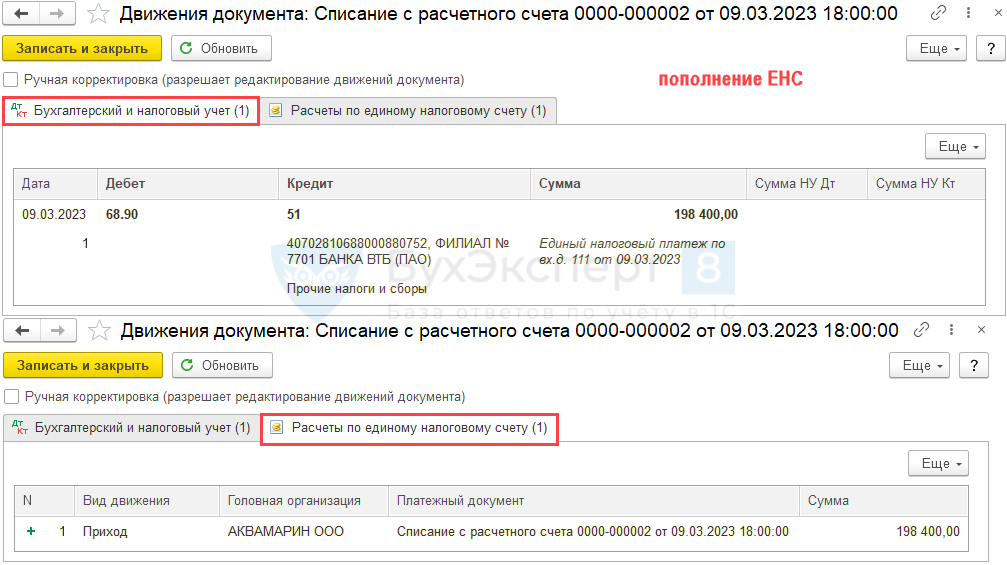

Уплата НДС в бюджет

В 2023 году косвенные налоги при импорте из ЕАЭС уплачиваются в составе ЕНП, но в прежние сроки — до 20 числа следующего месяца (Письмо ФНС от 02.09.2022 N СД-3-3/9545@). Уведомление об исчисленных суммах подавать не нужно, т. к. декларация подается одновременно с уплатой.

- ЕНС и ЕНП с 2023 года — сроки подачи уведомлений по налогам

- Механизм начисления и уплаты ЕНП в 1С

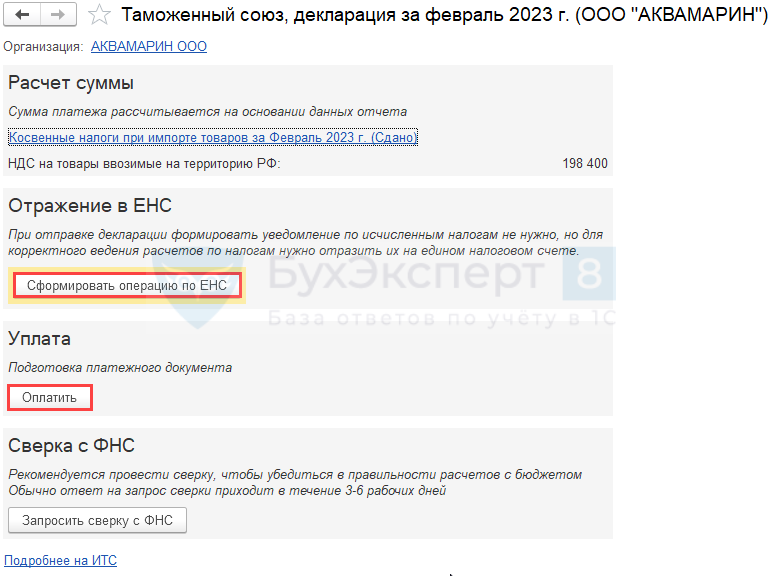

Сформировать автоматически операцию по ЕНС и платежное поручение на уплату налога и Операцию по единому налоговому счету можно из раздела Главное — Задачи организации — Таможенный союз, уплата НДС за февраль 2023 г.

Открывается помощник по формированию отчетности или уплаты налога.

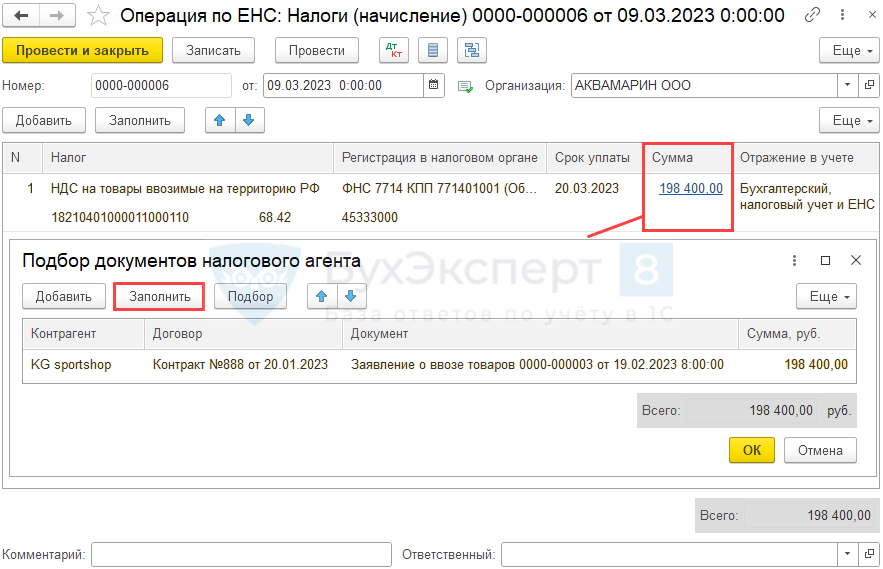

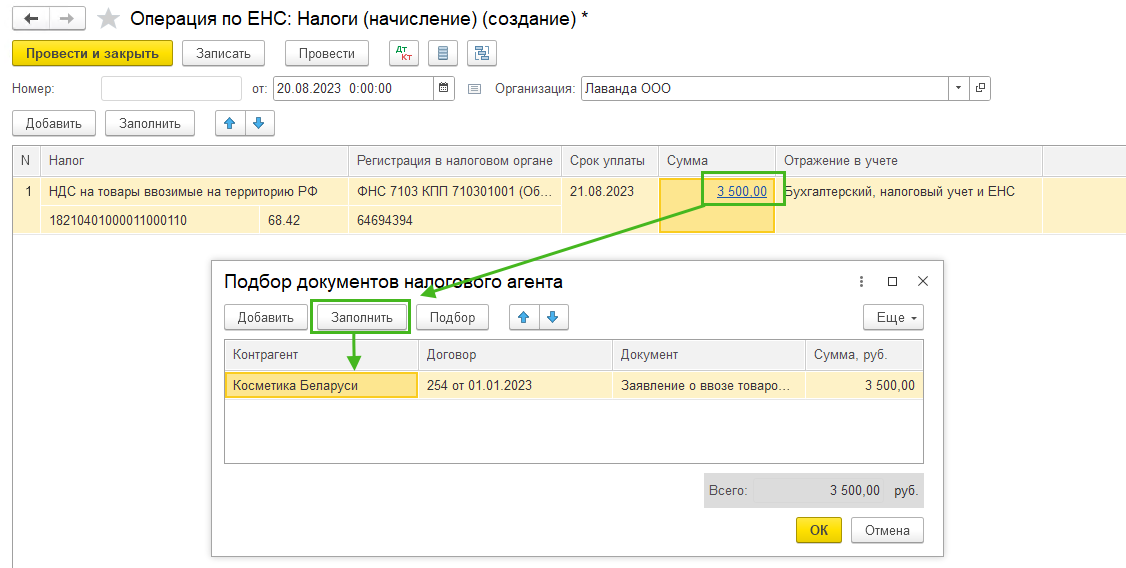

По кнопке Сформировать операцию по ЕНС формируется документ Операция по единому налоговому счету с видом Налоги (начисление).

В графе Сумма в форме Подбор документов налогового агента подбираются Заявления о ввозе товаров по кнопке Заполнить или Подбор.

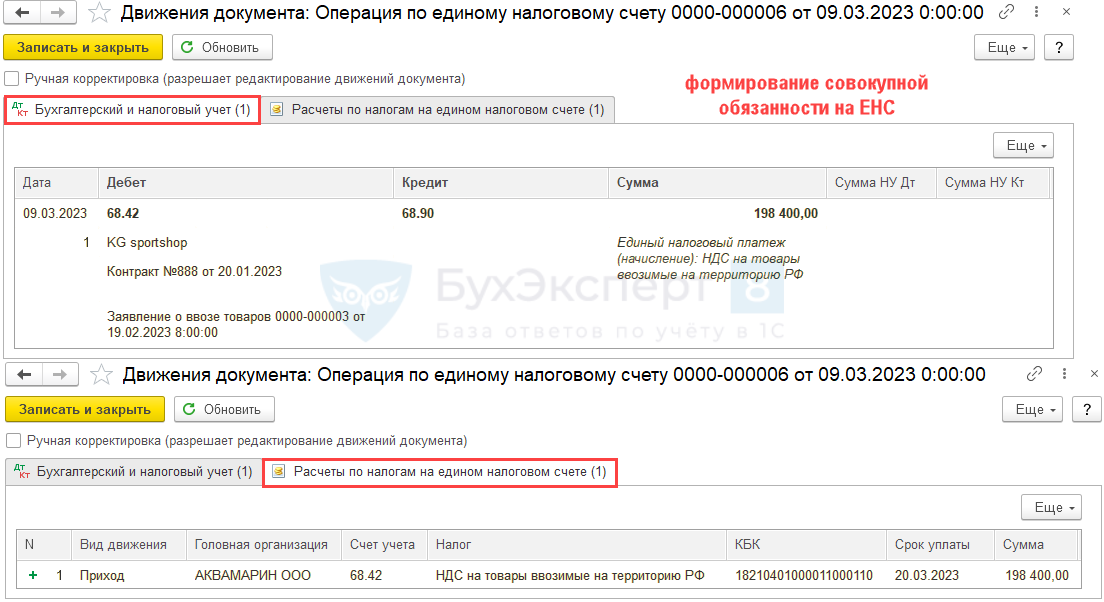

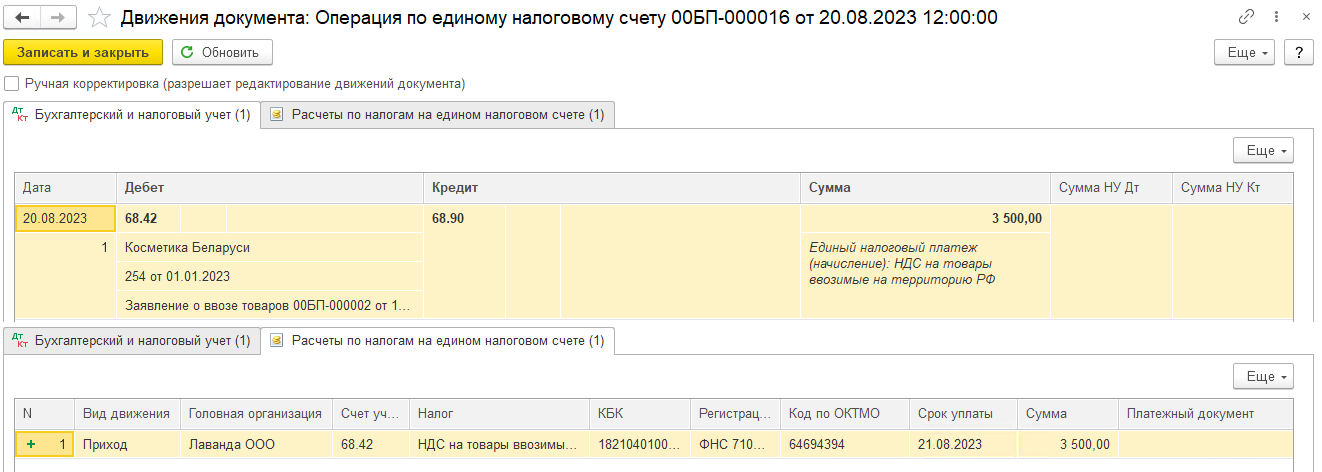

Проводки по документу

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате НДС (п. 5 ст. 11.3 НК РФ).

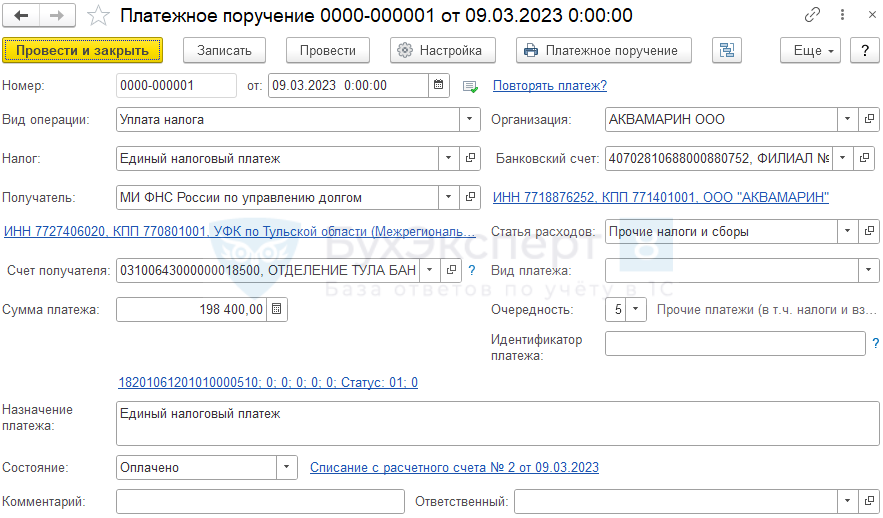

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить.

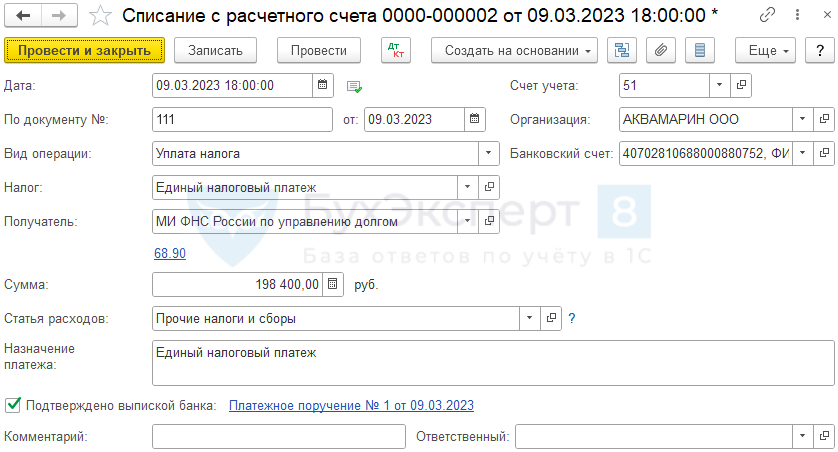

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки.

Проводки по документу

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за февраль — в марте).

Проверка расчетов с бюджетом по НДС при импорте товаров из ЕАЭС

Сальдо по счету 68.42 на конец периода нулевое.

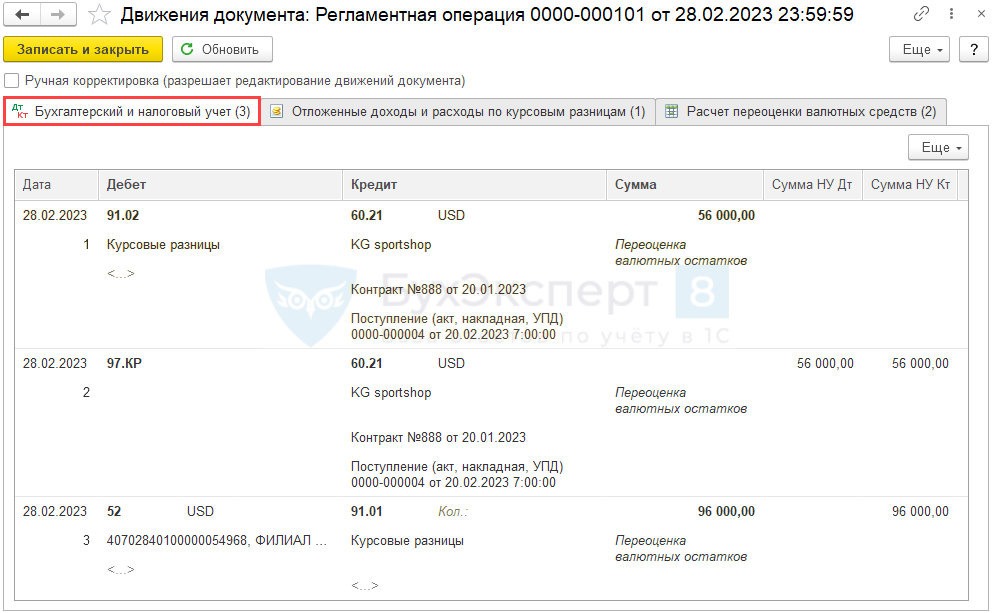

Переоценка валютных остатков

Переоценка валютных ценностей на конец месяца осуществляется автоматически при закрытии месяца операцией Переоценка валютных средств в разделе Операции — Закрытие месяца.

Ссылка Переоценка валютных средств появляется автоматически в форме Закрытие месяца при наличии сальдо по счетам к переоценке.

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте в БУ;

- Дт 97.КР Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте, отложена в НУ;

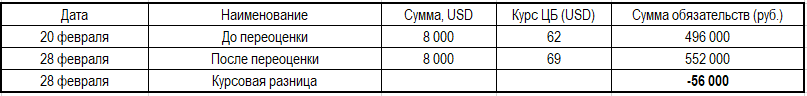

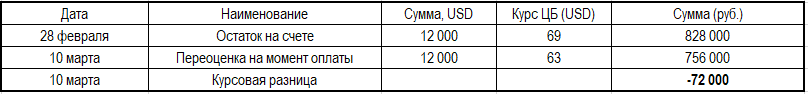

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

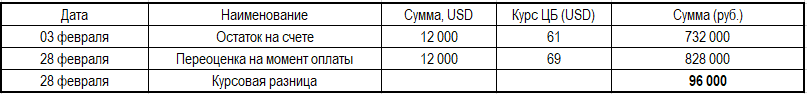

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Перечисление оплаты иностранному поставщику

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия товаров на учет.

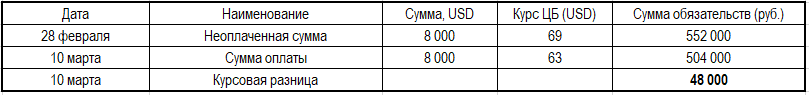

В момент перечисления постоплаты по договору в валюте происходит переоценка кредиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ). В результате этого возникают курсовые разницы.

Погашение задолженности поставщику оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса иностранному поставщику.

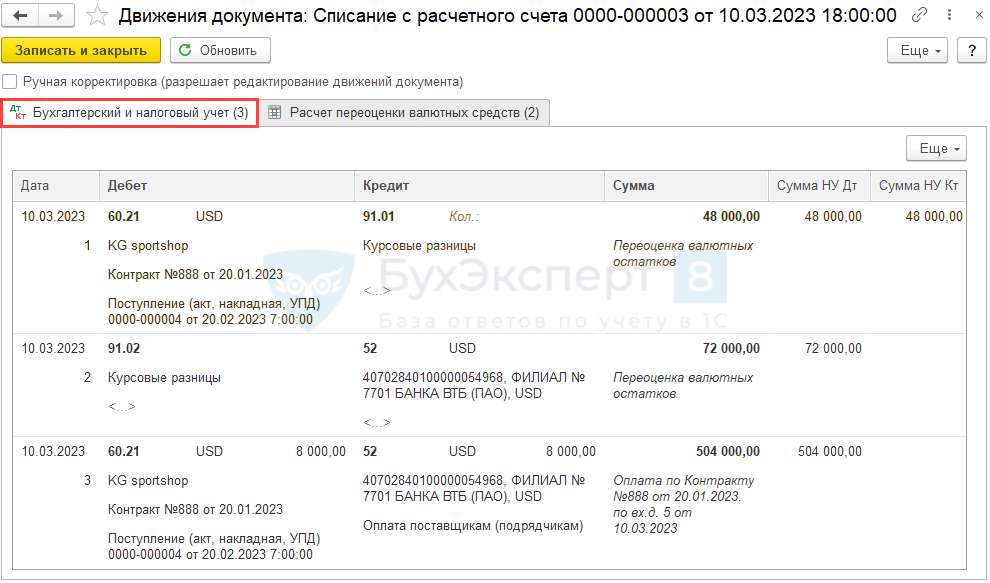

Проводки по документу

Документ формирует проводки:

- Дт 60.21 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте;

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

- Дт 91.02 Кт 52 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

- Дт 60.21 Кт 52 — погашение задолженности перед поставщиком по курсу на дату оплаты.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

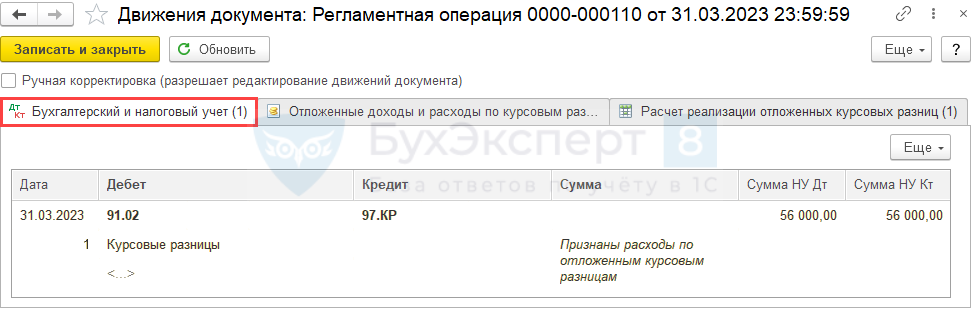

Списание отложенной отрицательной курсовой разницы

Признание отложенной курсовой разницы в НУ происходит после погашения обязательств при закрытии месяца.

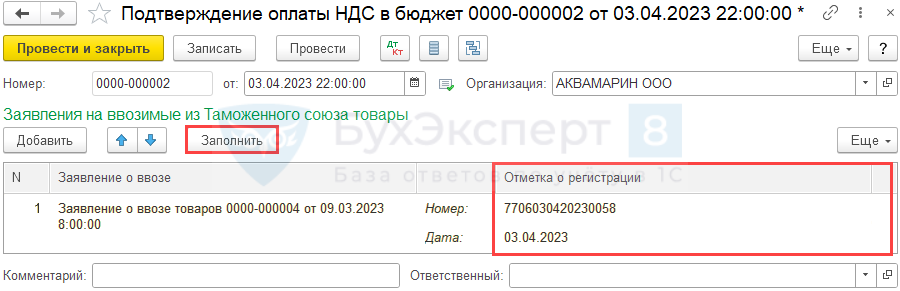

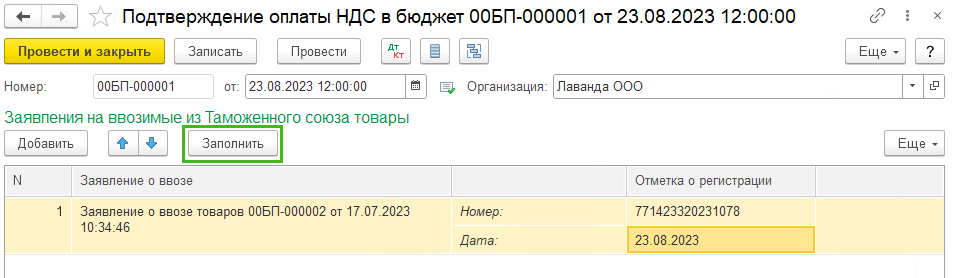

Подтверждение оплаты НДС в бюджет

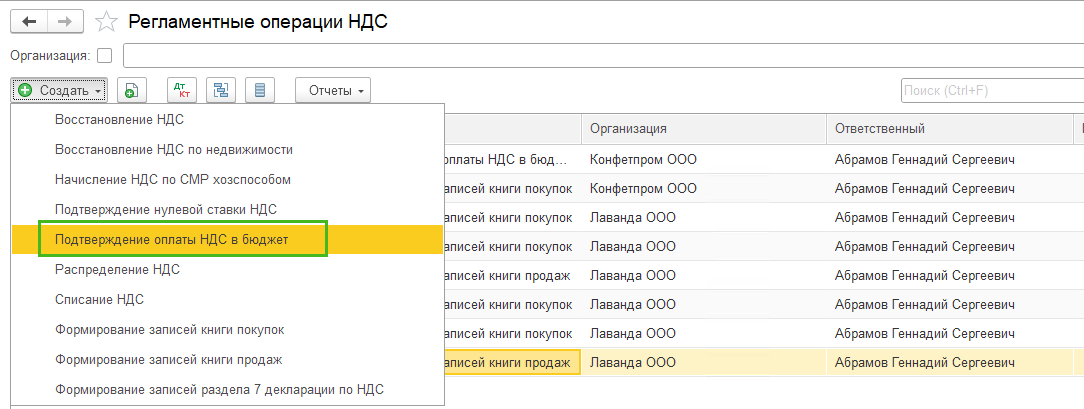

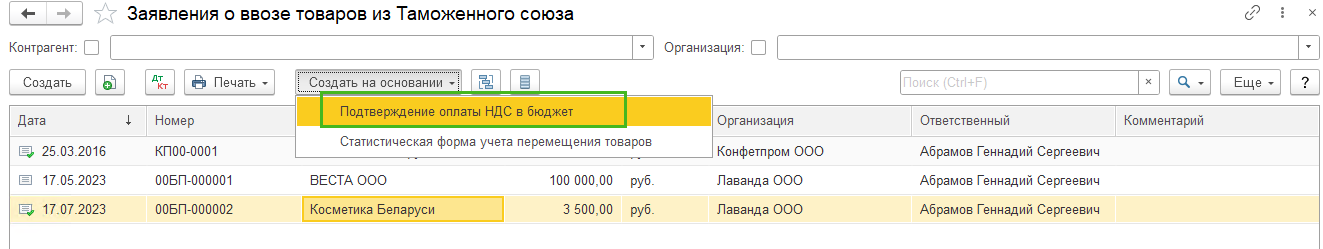

Факт получения отметки ИФНС об уплате НДС в Заявлении о ввозе товаров оформите документом Подтверждение оплаты НДС в бюджет в разделе Операции — Регламентные операции НДС.

По кнопке Заполнить автоматически будет внесено Заявление о ввозе.

С 01.01.2023 (с релиза 3.0.134.19) в документе заполняется только графа Отметка о регистрации — вручную укажите:

- регистрационный номер Заявления о ввозе товаров, присвоенный ИФНС (16 знаков);

- дата регистрации Заявления о ввозе товаров в ИФНС.

В графе 3 «Номер и дата счета-фактуры продавца» книги покупок указывается регистрационный номер Заявления о ввозе товаров, проставленный ИФНС (пп. е п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 N 1137, Письмо ФНС от 21.03.2016 N ЕД-4-15/4611@).

В связи с ведением ЕНП информация о платежном документе становится не актуальной. Разъяснений и изменений в нормативной базе пока нет.

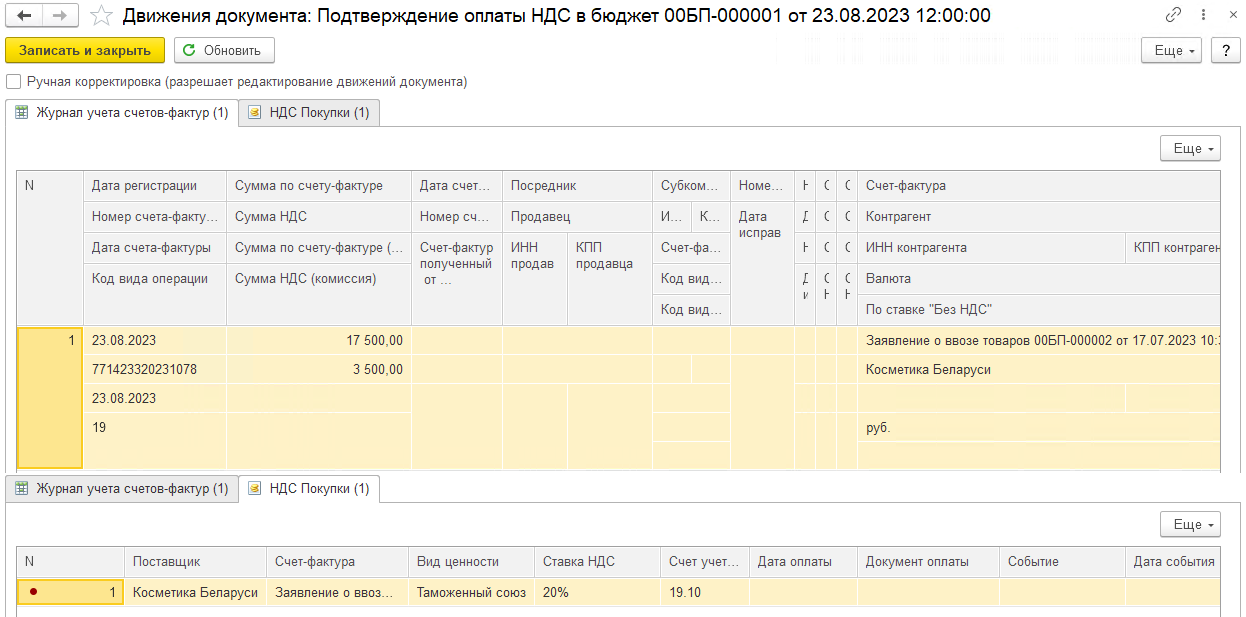

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

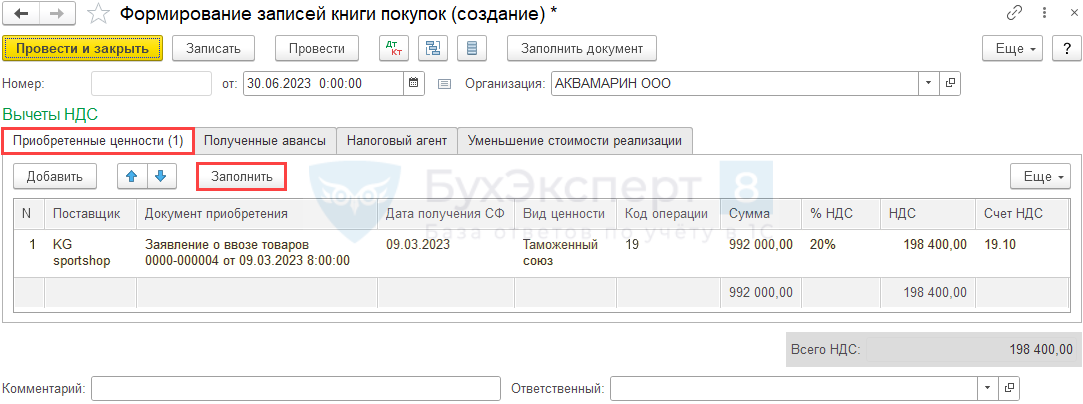

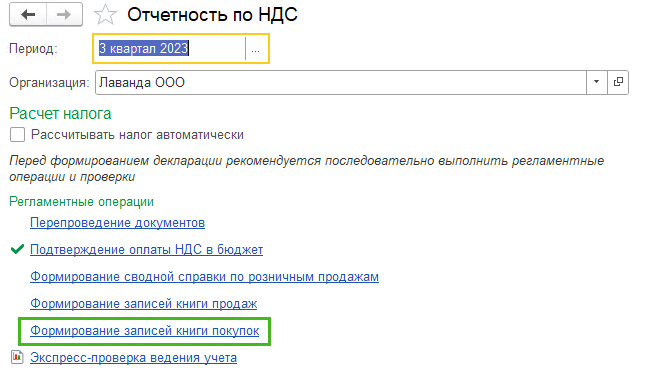

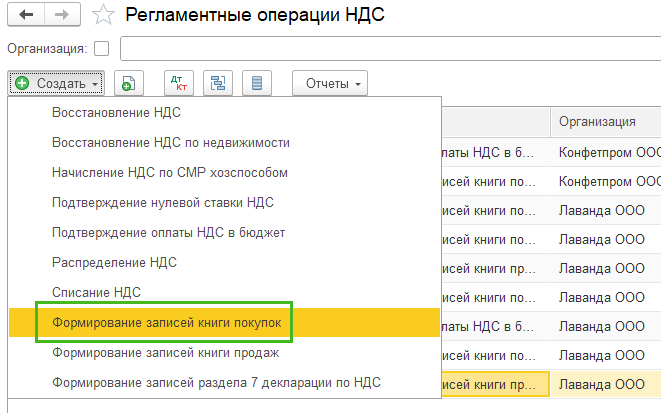

Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

НДС по товарам, ввезенным из ЕАЭС, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары куплены для использования в деятельности, облагаемой НДС;

- в наличии подтверждение оплаты НДС в виде Заявления о ввозе товаров с отметкой об этом налогового органа.

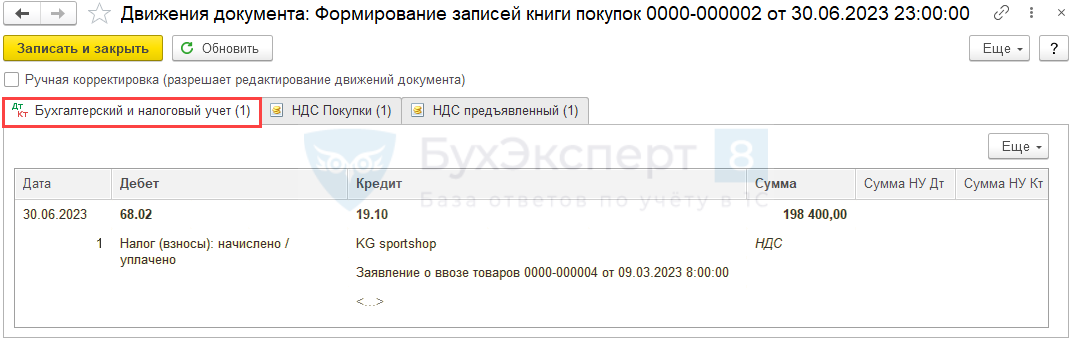

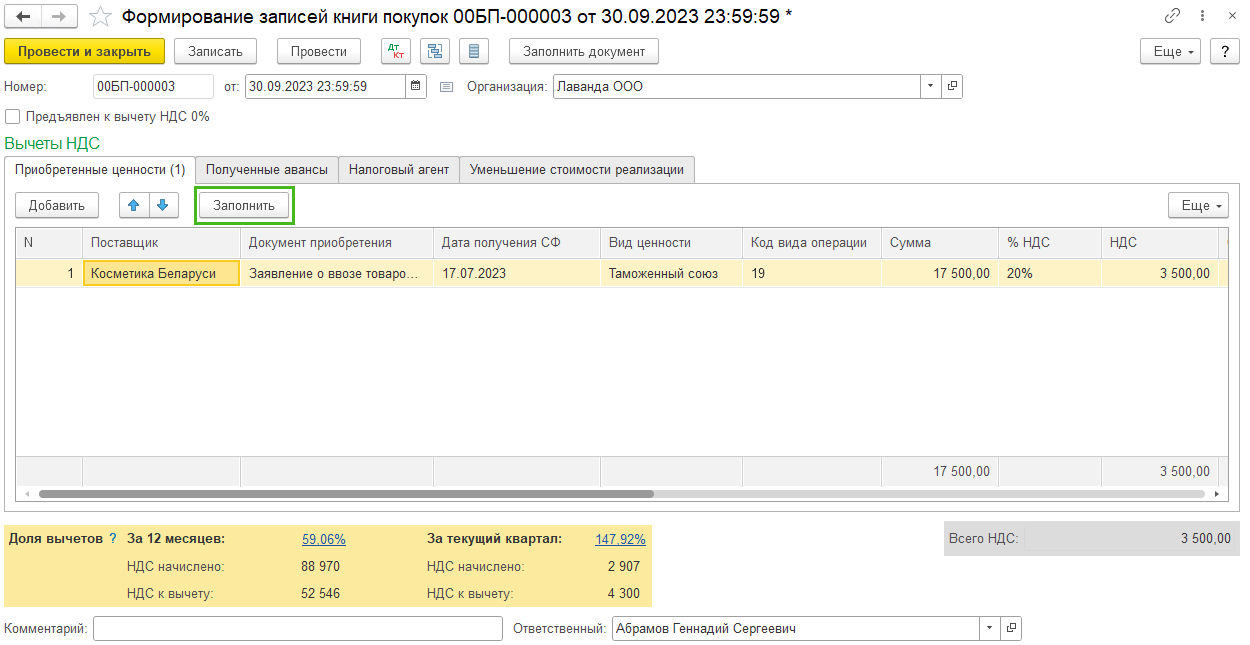

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

На вкладке Приобретенные ценности по кнопке Заполнить автоматически заполняются данные по вычету НДС, уплаченного при импорте товаров из ЕАЭС.

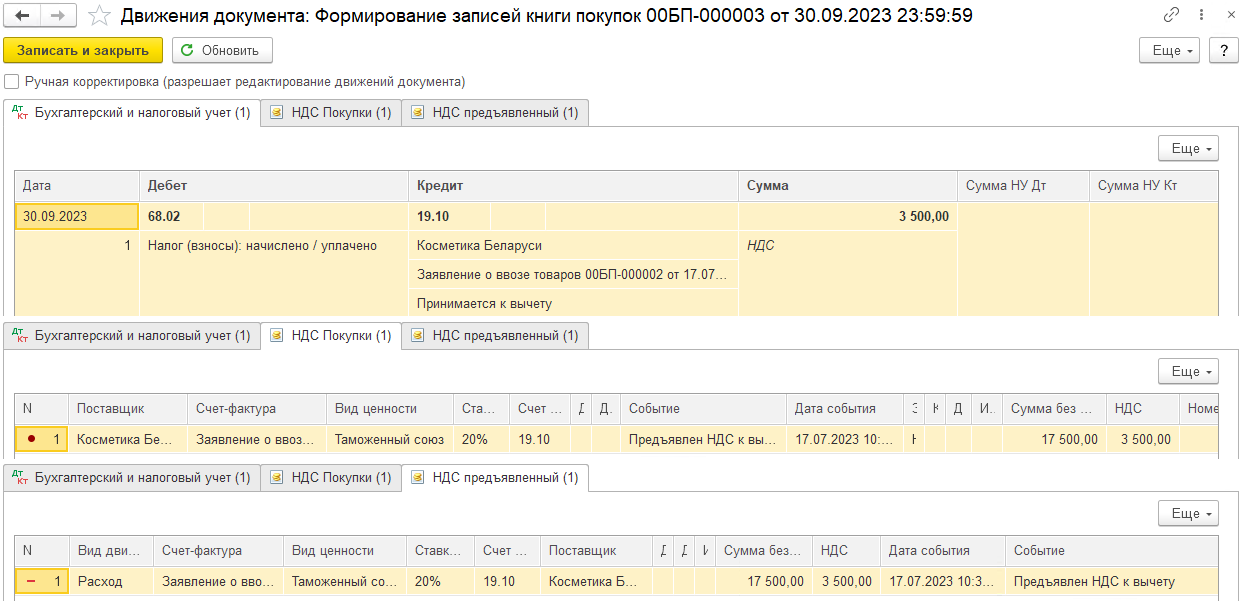

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.10 — НДС, уплаченный при импорте товаров из ЕАЭС, принят к вычету.

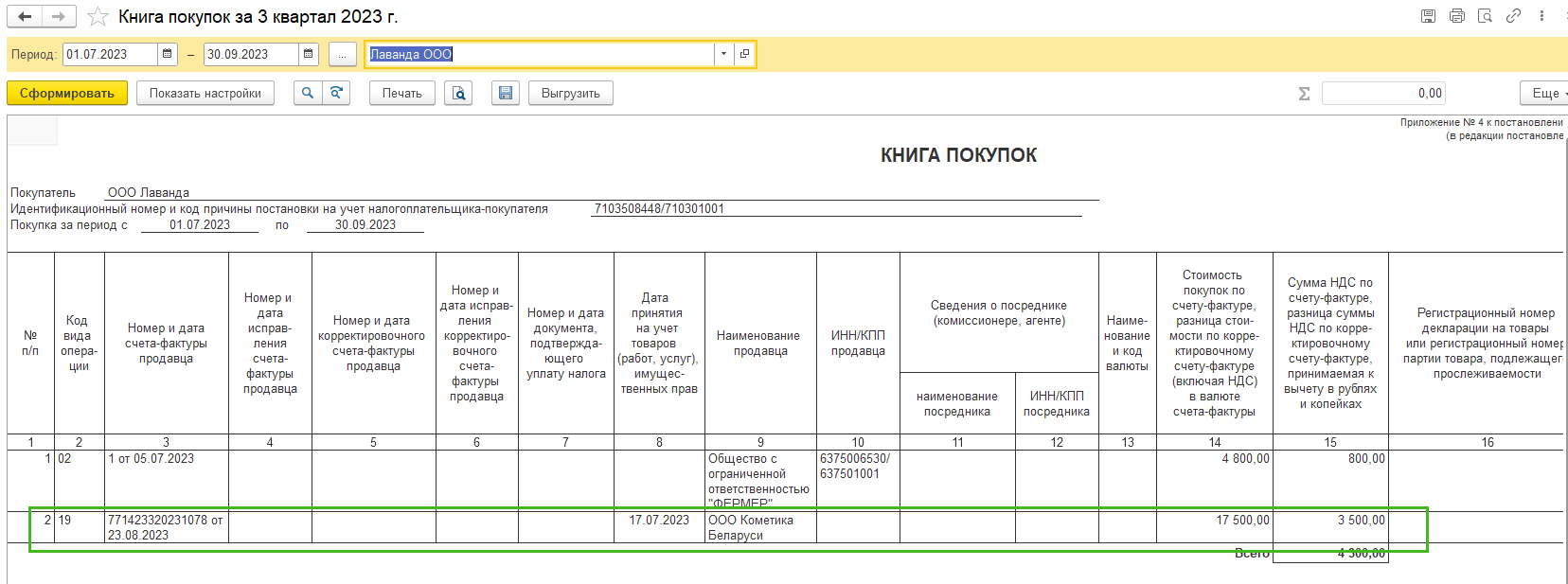

Отчет Книга покупок можно сформировать из раздела Отчеты – Книга покупок. PDF

В графе 15 книги покупок отражается налоговая база по НДС — графа 15 Заявления о ввозе товаров и уплате косвенных налогов (пп. «т» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 N 1137).

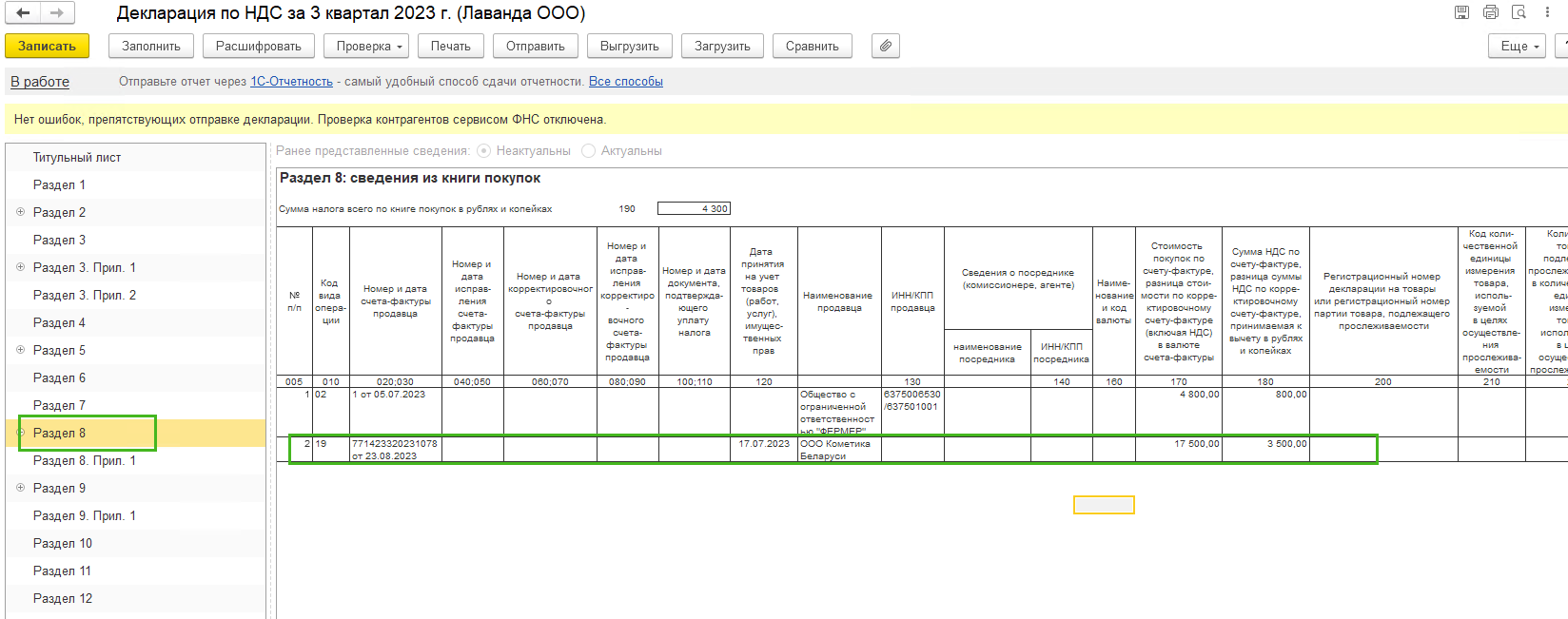

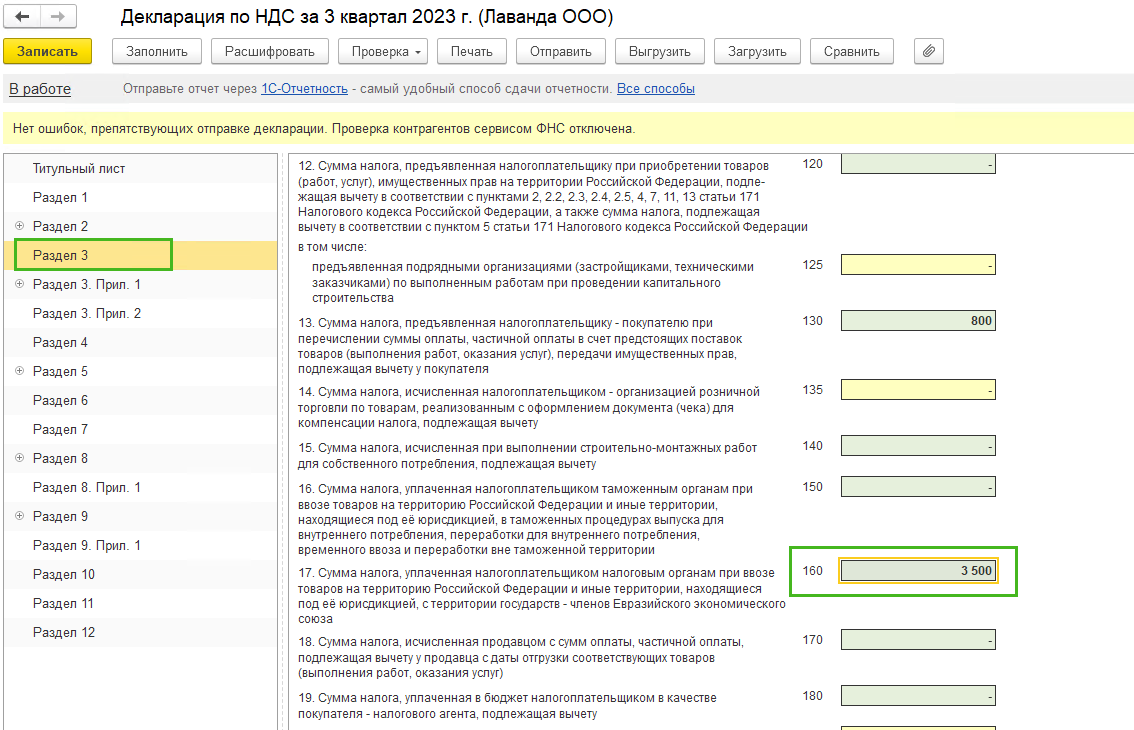

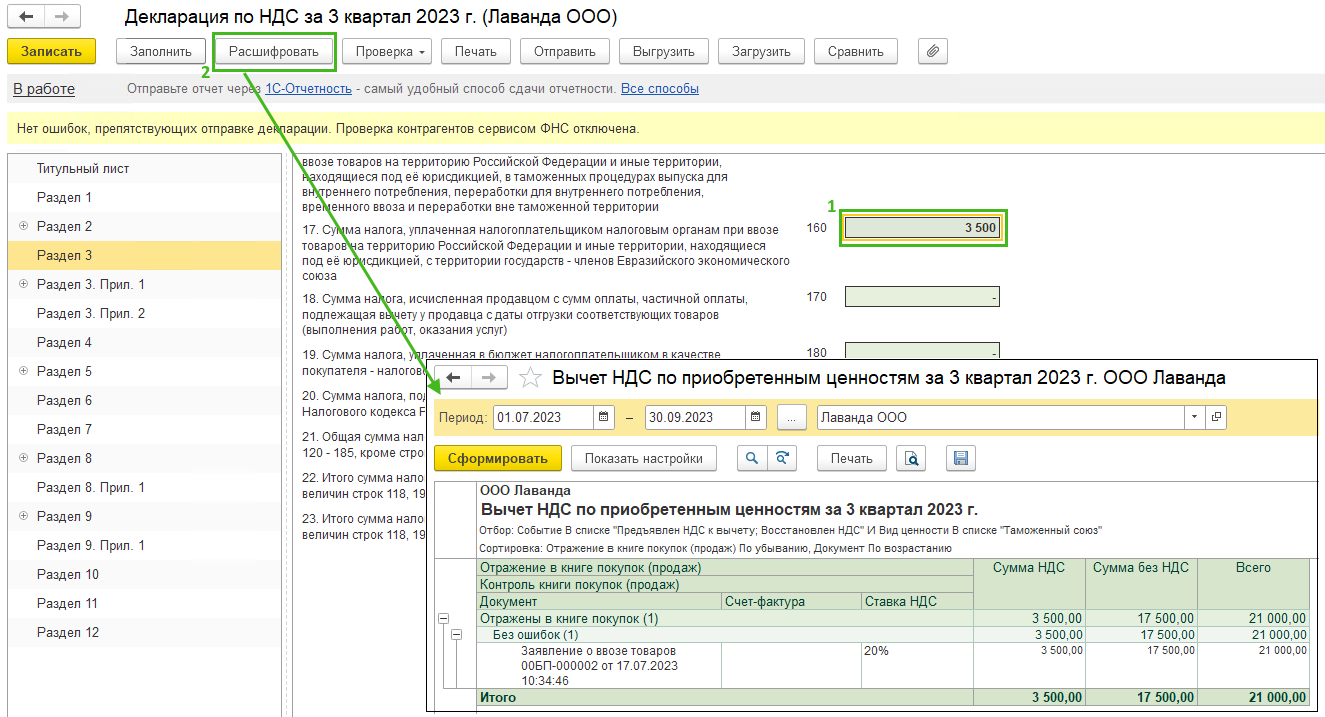

Декларация по НДС

В декларации по НДС сумма НДС, принятого к вычету отражается:

- В Разделе 3 стр. 160 «Сумма налога,… при ввозе товаров ЕАЭС»:

PDF

- сумма НДС, принятая к вычету;

- В Разделе 8 «Сведения из книги покупок»:

- регистрационный номер заявления о ввозе товаров, присвоенный ИНФС, код вида операции «19» Ввоз товаров на территорию РФ из ЕврАзЭС».

Проверьте себя

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Настройки и особенности учета импортных операций

- Декларация по НДС за 1 квартал 2023 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

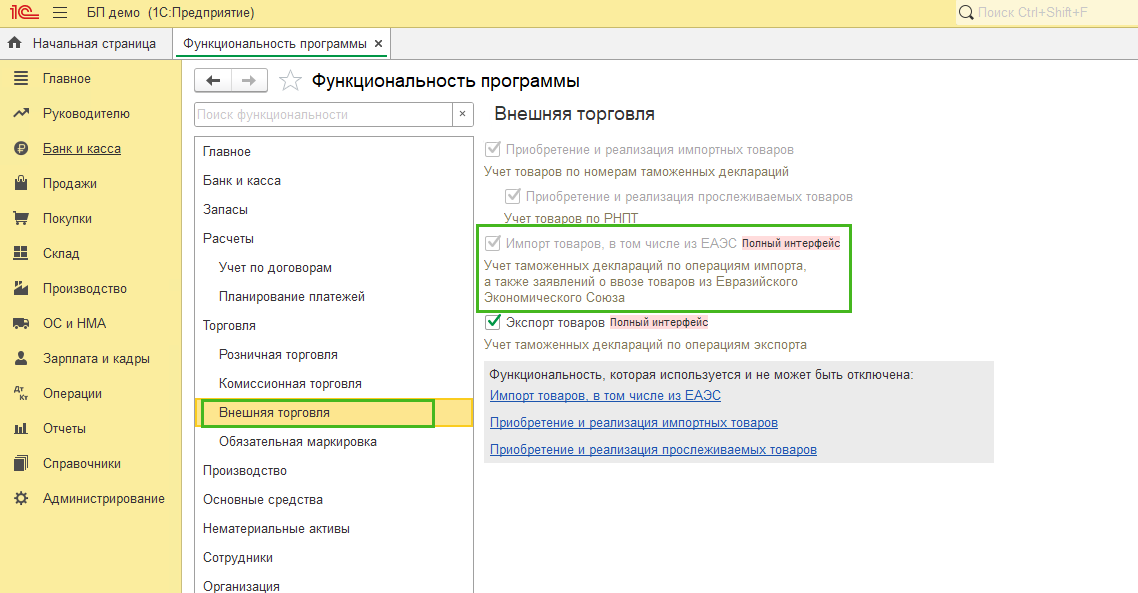

Первоначальные настройки

Перед формированием документов в базе проверьте настройки программы. Администрирование/Главное – Функциональность – Торговля – Внешняя торговля должна быть установлена галка Импорт товаров, в том числе из ЕАЭС

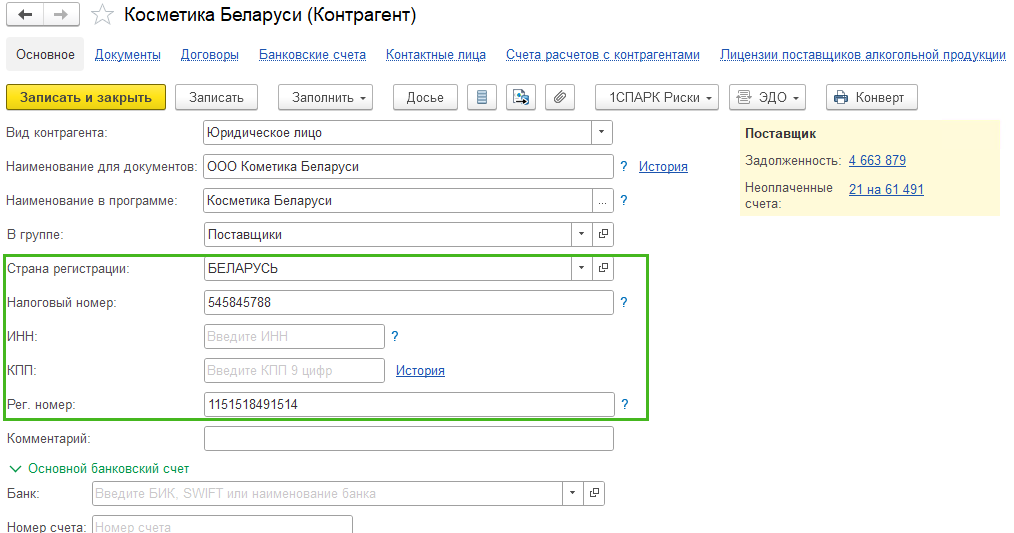

Проверьте заполнение карточки контрагента (Справочники – Контрагенты) из ЕАЭС, а именно заполнение полей Страна регистрации, Налоговый номер и Рег. Номер.

Если вы верно заполните данные в карточке организации, то сможете ввести ЦНП для контрагентов из Беларуси и БИН/ИНН (РНН) для контрагентов из Казахстана. А также сможете поставить отметку о том, что входной НДС не предъявляется и не заполнять движения по регистрам учета НДС.

В карточках товаров (Справочники – Номенклатура), ввозимых из ЕАЭС, заполните поля Страна происхождения и код ТН ВЭД

Покупка товара из ЕАЭС

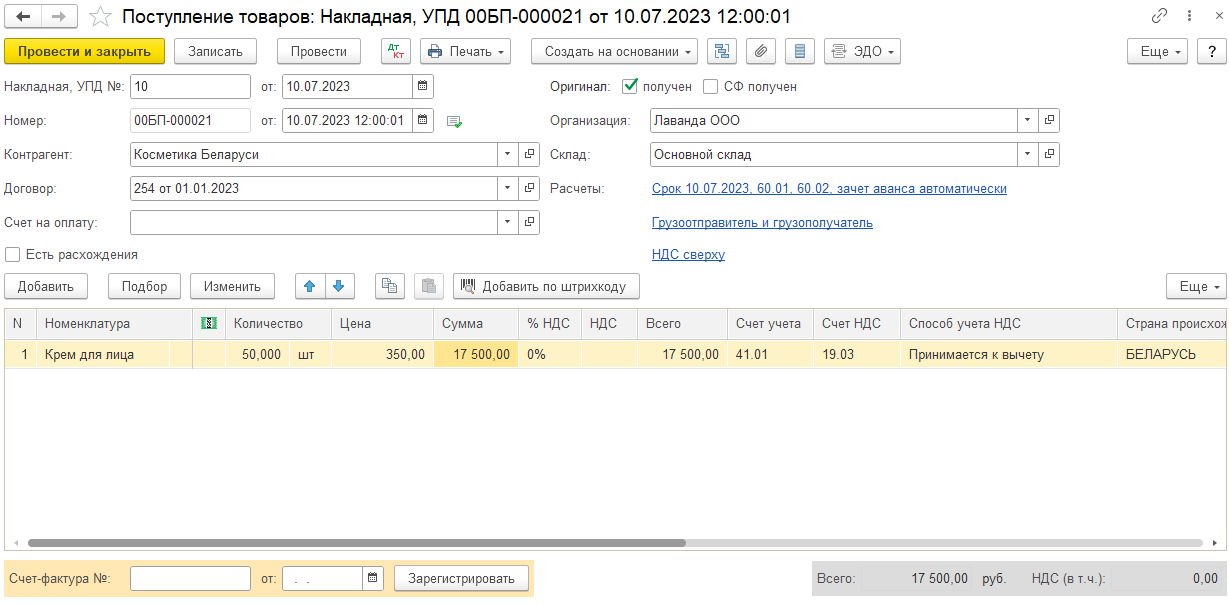

После проверки настроек можно приступить к отражению операций по покупке товаров из ЕАЭС в базе. Формируем документ Поступление товаров из раздела Покупки – Поступление (акты, накладные, УПД) – Поступление – Товары.

В шапке документа заполняем:

Накладная, УПД № и поле от – номер документа от продавца из ЕАЭС

Контрагент – контрагент из ЕАЭС

Договор – договор с контрагентом с видом С поставщиком

Счет на оплату – счет на оплату (указываете при наличии)

Организация – укажите свою организацию (при ведении учета в базе нескольких организаций)

Склад – укажите склад, на который поступают товары (при наличии более одного склада в одноименном справочнике)

Расчеты – счета расчетов и порядок зачета авансов, заполняются по умолчанию, проверьте и измените при необходимости

Грузоотправитель и грузополучатель – можно заполнить сведения о виде транспорта, которым был осуществлен ввоз товаров в РФ для заполнения статистической отчетности

В табличной части укажите поступившие товары, количество, стоимость. Обратите внимание, что в поле Ставка НДС автоматически установилось 0%. Обращаем внимание, что если ваша организация осуществляет и облагаемые, и необлагаемые НДС операции, и в настройке учетной политики установлен раздельный учет НДС (Главное – Налоги и отчеты – НДС – Ведется раздельный учет НДС), то поле Ставка НДС можно не заполнять. Сведения в таком случае будут вноситься с помощью документа Заявление о ввозе товаров.

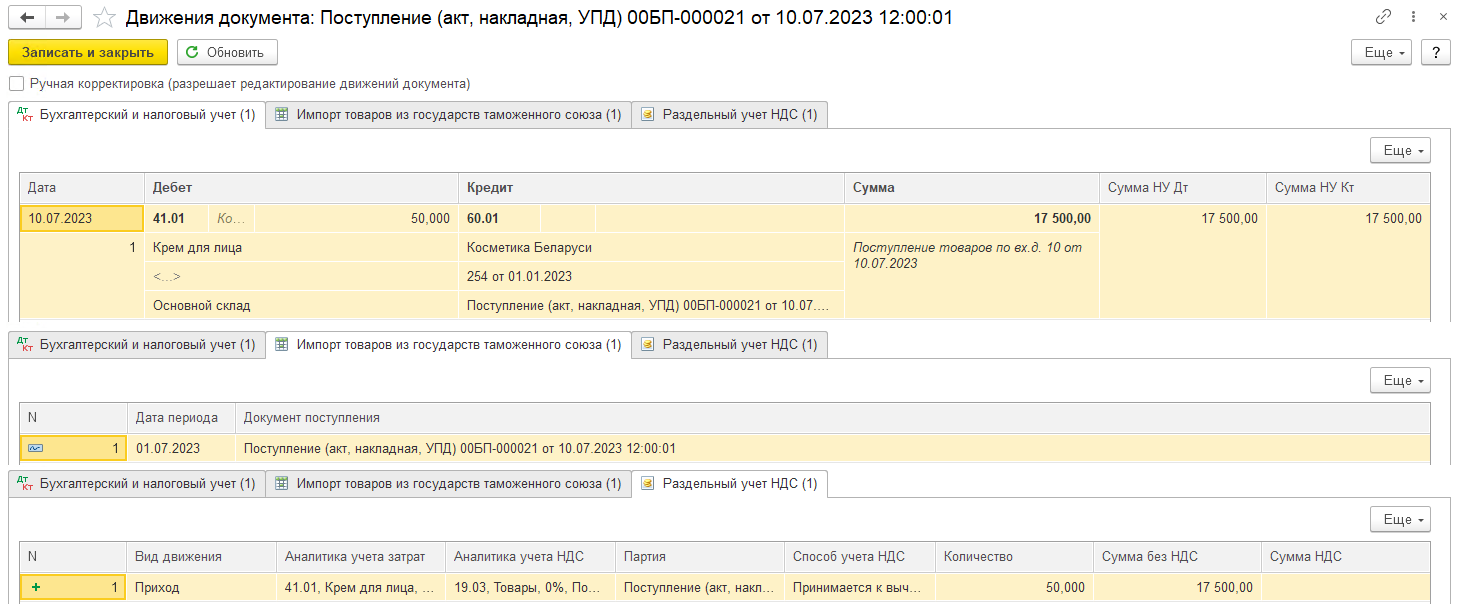

Сформированы следующие движения:

Проводка Дт 41.01 Кт 60.01 – отражено поступление товаров

Запись в регистр сведений Импорт товаров из государств таможенного союза

Запись в регистр накопления Раздельный учет НДС с видом Приход. Так как в примере в организации ведется раздельный учет НДС, то в поле Сумма НДС нет суммы, вносится только запись о количестве товаров. В регистр Раздельный учет НДС сумма занесется на основании Заявления о ввозе товаров

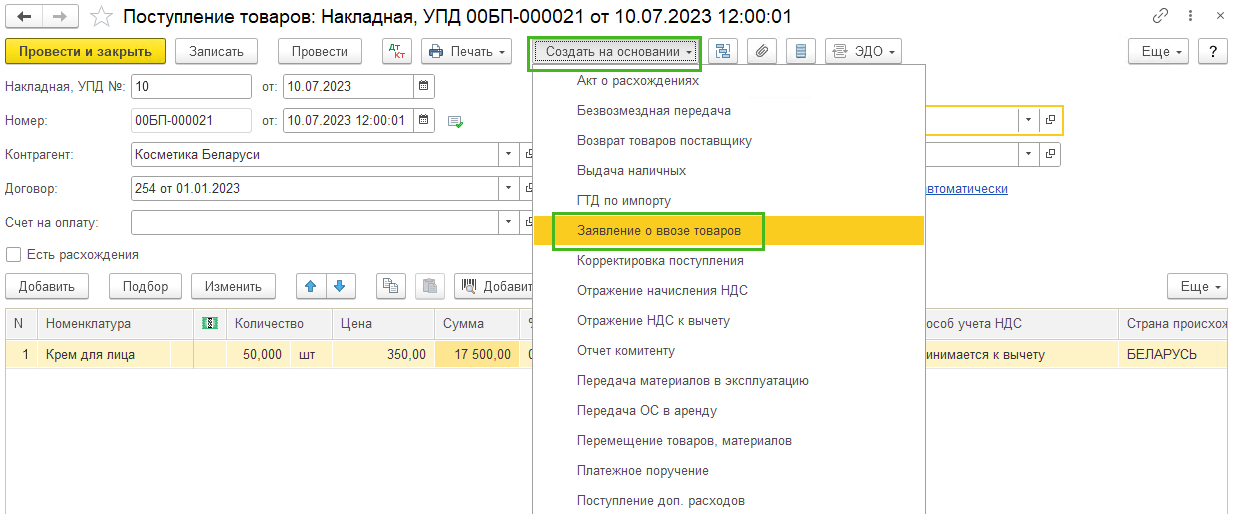

Заявление о ввозе товаров

При импорте товаров из Республики Беларусь и Республики Казахстан помимо декларации по НДС импортеру нужно предоставить в ФНС Заявление о ввозе товаров и уплате косвенных налогов. Заявление о ввозе направляется в ФНС на бумажном носителе в 4-х экземплярах и в электронном виде либо в электронном виде, подписанный ЭЦП налогоплательщика.

В базе 1С БП 3.0 сформировать Заявление о ввозе товаров

можно на основании документа Поступление товаров.

Табличная часть при создании документа на основании заполняется автоматически из документа поступления. Заявление о ввозе товаров можно формировать одно сразу на несколько документов поступлений, которые были в течение одного месяца. Либо делайте отдельное заявление по каждому поступлению. Для добавления в заявление данных из других поступлений нажмите кнопку Заполнить над табличной часть. И выберите вариант Добавить из поступления. Далее в открывшемся списке выберите нужный документ.

Если в организации ведется раздельный учет НДС, как в нашем примере, то в табличной части в поле Способ учета НДС нужно выбрать одно из четырех предлагаемых программой значений: Принимается к вычету, Учитывается в стоимости, Блокируется до подтверждения 0% или Распределяется.

В поле Счет-фактура необходимо внести соответствующие сведения о номере и дате счета-фактуры

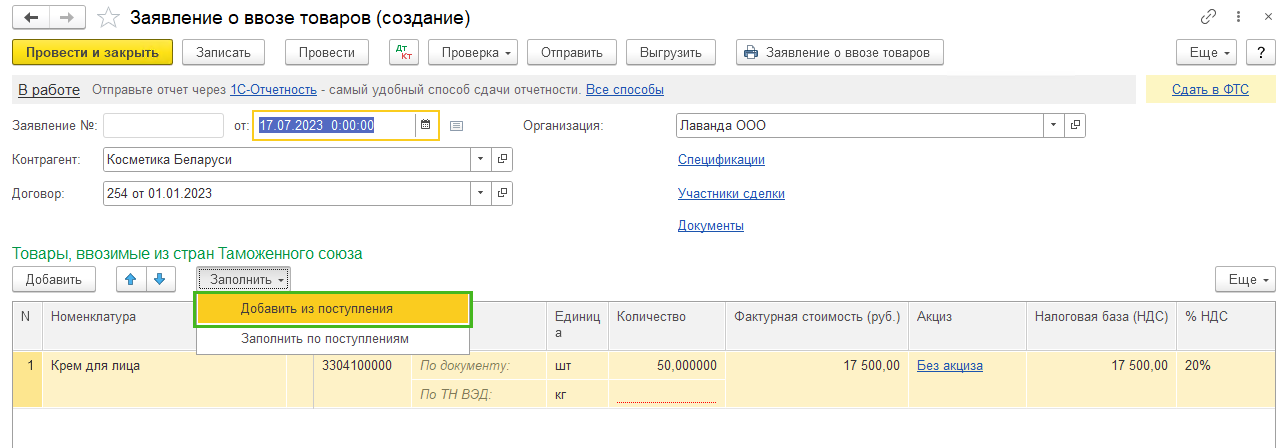

После проведения документа сформировались следующие движения:

Проводка Дт 19.10 Кт 68.42 на сумму НДС, подлежащей уплате в бюджет

Запись в регистр накопления НДС предъявленный с видом движения Приход, событие – Предъявлен НДС Поставщиком

Запись в регистр накопления Раздельный учет НДС с видом движения Приход, если несколько партий товаров, то будет несколько записей. Здесь мы видим отражение суммовых показателей

Документ Заявление о ввозе товаров можно распечатать из программы, воспользовавшись кнопкой Печать. В ФНС предоставляется 4 бумажных экземпляра заявления и в электронном виде. Или в электронном виде, подписанный ЭЦП налогоплательщика.

Выгрузить документ для предоставления в ФНС можно по кнопке Выгрузить

В Декларации по косвенным налогам (Отчеты – Регламентированные отчеты) в разделе 1 отразится начисленная сумма НДС по ввезенным из ЕАЭС товаров.

Уплата НДС в бюджет

При покупке товаров из ЕАЭС покупатель должен перечислить в бюджет ввозной НДС не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированного товара согласно п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13, п. 14 Протокола о косвенных налогах.

Для перечисления налога в бюджет перечислите денежные средства на единый налоговый счет. Списание с ЕНС суммы НДС по товарам, ввезенным из ЕАЭС должно производиться налоговыми органами 20 числа месяца, следующем за месяцем принятия к учету ввезенных товаров (п. 19 Протокола о косвенны налогах). Отразите задолженность перед бюджетом документом Операция по ЕНС с видом Налоги (начисление) (раздел Операции – ЕНС – Операции по счету).

В табличной части добавляем строку, указываем вид налога НДС на товары ввозимые на территорию РФ, срок уплаты – в нашем примере это 21.08.2023, так как 20.08.2023 приходится на выходной. При нажатии на гиперссылку в поле Сумма, нажмите кнопку Заполнить в открывшемся окне и программа сама подберет подходящие документы.

После проведения документа:

Проводка по отражению задолженности на ЕСН Дт 68.42 Кт 68.90

И движение по регистру накопления Расчеты по налогам на едином налоговом счете с видом движения Приход без указания платежного документа

Вычет НДС

Импортер при ввозе товаров из ЕАЭС имеет право на вычет суммы НДС, фактически уплаченного. Для этого импортеру нужно подтвердить уплату НДС. Нужны:

-

заявление о ввозе товаров отметкой ФНС

-

платежные документы, подтверждающие фактическую уплату НДС

Для предъявления НДС к вычету необходимо выполнить процедуру уплаты НДС. В программе это отражается регламентной операцией Подтверждение оплаты НДС в бюджет (Операции – Регламентные операции по НДС – Создать — Подтверждение оплаты НДС в бюджет)

Или подтверждение можно сформировать на основании Заявления о ввозе товаров

Табличную часть можно заполнить по одноименной кнопке

Проведем документ, сформирована запись в Журнале учета счетов-фактур, в книге покупок зарегистрировалось заявление о ввозе товаров

Также в регистре накопления НДС Покупки вносится запись без события и стоимости

Предъявление НДС к вычету делается документом Формирование записей книги покупок. Создать его можно из помощника по учету НДС

(Отчеты – Отечность по НДС) или из Регламентных операций по НДС

(Операции – Регламентные операции по НДС – Создать – Формирование записей книги покупок)

В документе заполните табличной часть по кнопке Заполнить. Во вкладку Приобретенные ценности попадет заявление о ввозе товаров. Рекомендуем также вам обращать внимание на информацию под табличной частью документа, чтобы контролировать долю вычета от суммы начисленной налоговой базы.

Проведя документ, получаем следующие движения:

Проводка Дт 68.02 Кт 19.10 – принятие НДС к вычету. Если у вас было несколько партий, то будет несколько проводок

Запись в регистр накопления НДС покупки с событием Предъявлен НДС к вычету

Запись в регистр накопления НДС предъявленный с видом движения Расход с событием Предъявлен НДС к вычету по каждой партии.

В Книге покупок (раздел Отчеты – Книга покупок) будет запись с кодом вида операции 19, номером и датой отметки ФНС на заявлении о ввозе. Графа 7 не заполняется

Декларация по НДС

В Декларации по НДС (Отчеты – Регламентированные отчеты) начисленный НДС при ввозе товаров из ЕАЭС отражается в строке 160 раздела 3

Вы можете расшифровать данные в этой строке, встав на нее курсором мыши и нажав на кнопку Расшифровать

В Разделе 8 будут отражены сведения из Книги покупок